江西总共有四家主力企业掌握云母提锂技术并自备锂云母矿,分别是永兴材料(现1万吨,规划2万吨产能)、江特电机(1.5万吨产能)、九岭锂业(2万吨产能)及南氏锂电(6万吨产能)。

本文将从江特电机和永兴材料两家上市公司的财报入手,分析两家企业锂云母提锂的成本差异。

一、江特电机的财报分析

根据江特电机2023年年报,2023年,江特电机的“锂矿采选及锂盐制造业”的营业收入为16.45亿元,营业成本为17.68亿元,毛利率为-7.46%。

从销量看,“锂矿采选及锂盐制造业”的销售量约为0.9万吨,由于江特电机对外主要销售产品为电池级碳酸锂、工业级碳酸锂及其他共生矿产品。因此,江特电机对外销售碳酸锂的均价(不含税)约为18.3万元/吨,生产成本约为19.64万元/吨。

到了2024年上半年,江特电机的“锂矿采选及锂盐制造业”的营业收入只有2.13亿元,成本为2.83亿元,毛利率为-33%;根据生意社提供的数据,2024年上半年,碳酸锂平均价(不含税价)为8.9万元/吨LCE,因此,预估江特电机2024年上半年的产量约为0.24万吨LCE,减产幅度接近50%;生产成本约为11.8万元/吨LCE。

因此,我认为,如果2025年碳酸锂价格还在10万元以下,江特电机极有可能不再生产碳酸锂。

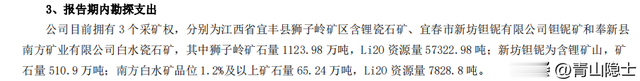

至于为什么江特电机的生产成本这么高,主要是因为江特电机的狮子岭矿的品位只有0.51%(计算公式:5.73/1123.98),矿的品位低,生产成本一般是降不下来的。

据Mysteel,江西九岭锂业发布《关于春友锂业、宜丰九宇的停产检修通知》,该公司大港瓷土矿最新公示显示原矿品位从0.55%降低到0.39%,估计成本也不会低于江特电机,因此,预计九岭锂业的云母矿产能也会归零。

二、永兴材料的财报分析

永兴材料的财报与江特电机完全是“一个天一个地”,虽然永兴材料控股子公司花桥矿业拥有的化山瓷石矿平均品位只有0.39%,低于江特电机的狮子岭矿,理论上讲,永兴材料的“云母提锂”成本应该更高才对,但是,这个世界上就是有这么神奇的事情。

永兴材料的提锂成本不仅低于江特电机,还比赣锋锂业还要低。

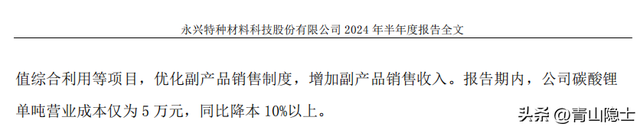

永兴材料在2024年上半年报中披露,“公司碳酸锂单吨营业成本仅为5万元,同比降本10%以上”。

根据永兴材料2024年上半年年报,永兴材料的碳酸锂收入约为11亿元,折碳酸锂销量约为1.2万吨LCE,根据碳酸锂营业成本6.75亿元计算,永兴材料碳酸锂的生产成本约为5.625万元/吨LCE。

我猜测,之所以永兴材料可以实现这种低成本生产碳酸锂的能力,可能与永兴材料同时生产钢铁产品有关系。

因此,永兴材料的碳酸锂年产量约为2.4万吨LCE。

三、小结

换言之,江西锂云母提锂的企业里,估计只有永兴材料可以继续生产碳酸锂,其他企业估计受制于云母矿品位低的问题,都会出现收入和成本倒挂的问题,因此,预计2025年的江西锂云母提锂产能大概率就只剩下永兴材料的产量了。