【文| 黑鹰光伏 王亮 刘洋 杨洁春】

李仙德在新春致辞里说,过好年、睡好觉,你就赢了!

不过,春节过后,光伏产业最惨烈的洗牌阶段才刚刚开始。

我们不称之为“寒冬”,这是“双碳风潮”下,光伏产业新一轮周期的剧烈调整,亦是优胜劣汰的再次博弈与优化。

回顾过往经验,没有一个产业周期不会过去,但是有些人等不到黎明。

没有温情脉脉,只有你死我活!产能阶段性严重过剩,组件最低报价已跌破0.8元/瓦;此外,已有超过10家跨界光伏的上市企业宣布退出光伏制造;有超过1200亿的规划项目已终止或延期;内卷升级已导致不同企业的开工率大幅拉开差距,部分二三线企业的开工率已降至20%-30%。

过去半年里,已传出陆续有光伏企业破产倒闭或待出售相关业务。有机构年初预测,2024年至少有三家中型光伏制造商可能走向破产。“他们”会是谁?

当然,“洗牌”,从来不是贬义词,而是一个希望产业和充分竞争产业的正常现象。没有绝对的“好”,也没有绝对的“坏”。一些企业被淘汰,一些企业留下,一些企业乘势夯实竞争优势,甚至加速加速走向寡头。

风物长宜放眼量!光伏终究是坡长雪厚的大赛道,星辰大海,未来可期。只是,诸多要素叠加之下,此次大洗牌和深度调整不可避免。

本文分为十大部分供读者参考:1.传统巨头依然主导产业洗牌格局;2.疯狂价格战愈演愈烈,活下去是第一要务;3.产能阶段性绝对过剩,出清提速;4.已有超过1200亿光伏规划项目终止或延期;5.产能狂飙下,光伏集中度不降反升;6.IPO政策收紧周期延长,部分企业上市遥遥无期;7.融资收紧,钱不好拿了;8.部分跨界者开工即亏损,超过10家上市企业退出光伏;9.储能成为必选题,跨行业融合与创新是趋势;10.“逆全球化”凸显,全球市场拓展面临新挑战。

【一】传统光伏巨头们依然主导着行业发展与走向,垂直一体化企业在新一轮竞局中占据优势。

新一轮大洗牌下,光伏产业的传统巨头们依然主导着行业发展与走向。对于其中的竞局者而言,二三线企业,各路新势力企业,乃至细分小企业,如何与这些巨头竞争并在“夹缝中”得以生存发展壮大,这无疑是个现实的命题!

不管行业如何变化,即使资本狂热,跨界者攘攘,但包括天合光能、隆基绿能、通威股份、晶科能源、晶澳科技、协鑫集团、TCL中环、阿特斯、特变、正泰等巨头们,依托技术、规模、渠道、品牌、资金、管理、全球化等综合实力,依然主导着光伏产业竞争大格局。

今年是通威成立的第42年,协鑫集团成立的第34年,TCL中环成立的第66年、天合成立的第26年,隆基绿能成立的第23年,正泰成立的第39年、晶澳科技成立的第18年,晶科能源成立的第17年.......光伏二十余年,上述这些老牌企业均经历过严峻的市场考验与一次次周期的洗礼,都已成为行业中举足轻重的优秀企业。用晶科李仙德的话说:“在清水里泡三次,在血水里浴三次,在碱水里煮三次”。

在历经三年多的供应链博弈后,也就在疯狂的加速度垂直一体化之后,也在产业链价格狂跌的价格战背景下,朱共山、李振国、刘汉元、南存辉、高纪凡、靳保芳、沈浩平、瞿晓铧、曹仁贤等企业家领导下的产业巨头们,正展开新一轮的较量与竞争。

到底是专业化还是垂直一体化?2024年的四季报已经给出了清晰的答案。未来的竞争还会在几家头部企业之间,业内的一体化企业具备非常强的竞争力,看好头部规模化的一体化企业2024年的发展。

晶科李仙德分析,专业化企业可能将面临客户丢失、产品销售不畅等现实挑战。光伏是一个竞争很充分的制造型行业,这里没有侥幸,市场竞争很现实。二线企业保持现金流、活下来很重要,不要去追逐没有利润的订单。

黑鹰光伏曾持续统计分析光伏上市企业业绩,从光伏企业近150家上市企业的核心经营数据来看,过往三年里,营收、净利等各种核心经营数据的“集中度”仍是不降反升,通威、隆基、晶科、天合、晶澳、TCL中环等TOP10企业赚走了行业70%以上的利润。而从现金流,资金净值等“可持续”数据看,更是“强者恒强”。以下表格是2023上半年所有光伏上市企业核心经营数据前三甲,以及2022财年核心经营数据前三甲,以及相应的整体表现。

而从部分代表性企业2023年业绩预告来看,虽然去年四季度的整体利润“失速”,但龙头企业们的整体盈利规模和盈利能力依然在整个产业中必然还是占据最强竞争力。

(图表来源:光伏Time)

从资金储备与现金流、资金净值等维度看,截止到2023年三季度末,118家可统计相关数据的光伏上市企业,合计拥有资金储备5036亿,其中排在前十的隆基、通威、天合、特变、晶科、大全等十家企业合计达2584亿元,占比超过51%;资金净值方面,几大巨头更是遥遥领先,仅隆基一家的资金净值就达417亿元。相反,彼时只有49家企业资金净值为正,其他69家企业的数据已是负数。

2024年初,有分析机构预测,2024年光伏安装量增长正值组件价格维持在纪录低点,一些制造商今年将亏本销售,鉴于成本压力,预测有三家中型制造商将因无法在当前环境下竞争而破产,特别是多晶硅、硅片、电池片和组件制造商难以维持盈利能力。

有分析师认为,目前光伏市场见底信号逐渐清晰,半年时间内,产业链多个环节从盈利高点到全线亏损,出清速度或超出市场预期,未来仍将看好龙头企业。

【二】疯狂价格战愈演愈烈,很多环节已跌破成本价,对很多企业而言,不是如何挣钱的问题,而是能否活下去的问题!

以“低价”为特点的价格战已经愈演愈烈,而且可能持续很长一段时间。

岁末年初,一线大厂为了冲回款,冲业绩,全面降价清库存,特别是Perc组件,极端价格已经跌破0.8元/W。至于二三线小厂,更是进入卖血求生的境地。价格战卷到何时见真章?估计要到明年二季度末才见分晓。

组件环节,从去2023年初至今,价格从1.8元/W左右一路俯冲向下。进入10月,组件投标报价屡创新低,项目报价维持在1.14——1.45元/W,11月便一路下探至1元/W成本线。进入12月,P/N型组件双双跌破1元大关,而后主流价格来到了0.94——0.99元/W区间。在12月6日中核汇能10GW组件开标中,P/N型组件综合报价最来到了0.862元/W。

价格走势上看,各光伏组件厂商投标价已呈现出没有更低,只有最低的苗头,为了拿下订单,一线厂商、二三线厂商开始赤膊上阵,真刀真枪拼上了。现在组件价格,已经击穿大部分企业的成本线。以下是去年底几个光伏组件采购中标情况,智汇光伏制表:

开年后最新的消息是,2024年1月23日,中核集团8GW光伏组件设备一级集中采购试点项目(第二批)中标候选人公示,共23家企业入围三个标段,每个标段为17家企业,最低0.81元/W。

此外,2024年1月20日,华能2024年10GW光伏组件框架协议采购开标,共47家企业参与投标,最低报价刷新行业新低,来到0.79元/瓦。

硅料方面,2022年——2023年,受新增产能释放及开工率调整影响,其价格经历了天翻地覆的变化,从最高点300元/kg以上到现在最低点60元/kg以下。致密料价格已经来到60.4元/kg,低于大多二三线厂商的成本线,最低价格56元/kg,甚至低于2020年硅料价格暴涨之前。

按照目前的整体价格和市场变化,即便硅料价格下降至6万元/吨,通威、大全等硅料龙头仍有利可图,但也已十分逼近成本线。在“多晶硅五虎”都感受到成本压力的情况下,二三线硅料企业的处境只会更差。可以确定的是,非龙头硅料企业以及新势力成本线更高,新进入厂家基本是亏本生产,且若硅料价后续仍继续下跌,不排除将有部分企业被迫减产,新势力大概率会陷入没吃肉先挨揍的困境。

硅片环节,作为硅料的直接下游,其价格年内“腰斩”,且还在持续下行。隆基今年2月的P型M10硅片报价为6.25元,到了9月份该产品报价仅为3.1元。11月以来,硅片端处于持续累库的状态,基于硅料厂排产计划,市场对硅片价格后市依然悲观。InfoLink分析,市场仍在观察后续硅片厂家的减产幅度,预期本月中旬生产厂家将有可能因为库存因素开始规划减产,料价格很快有机率下行到每片3元。

电池环节,产业链跌价影响下,电池厂商已经无法盈利,当前各家的库存水平仍不一致,部分厂家库存缓慢上升,由于库存以P型电池为主,P型与N型电池的价差扩大,来到约每瓦0.1元左右。据了解,因扛不住跌价,部分厂商将老旧PERC产线关停以避免持续的现金亏损。

隆基绿能中国地区部总裁刘玉玺曾在去年底分析,价格下跌已经形成恐慌现象。光伏组件的产品价格本身已经非常低,如果跌破一元,意味着完全跌破了成本价。“所以我们认为低价竞争的恶性价格战是非常不健康的,不仅带给企业内伤,更多会影响中国整个光伏行业,伤害了中国的创新。”

天合光能董事长高纪凡建议,大型国有能源企业不要再采取低价中标的招投标方式。这位企业家建议行业协会与商会组织光伏企业开展自查自纠,自觉规范销售行为,加强行业自律,避免陷入亏损的价格战,中国光伏企业应该通过不断的创新和价值创造,助推光伏行业高质量发展。

不过,回顾光伏产业二十年的跌宕发展,你会发现,“警告”和“呼吁”基本都是没用的,企业的“理性竞争”,终究还是要被市场淬炼,被现实和“南墙”撞得头破血流才有“效果”。

2024年上半年,光伏市场将是厮杀最激烈的时候。对于很多企业而言,明年不是能挣多少钱的问题,而是能否活下去的问题。

当然,从趋势看,供应链价格下降,有望加速行业落后产能的出清,最终推动供需关系趋于平衡。只是,这个过程必然比较残酷。

【三】全产业链阶段性“绝对过剩”已是事实,产业必然深度调整与洗牌,最惨烈的竞争会出现在2024年上半年,秩序再塑,格局重构。

光伏产业链阶段性的绝对过剩已是事实。

虽说规划产能不等于实际产能,实际产能不等于有效产出,产量不等于销量。但新进入者众,扩产者众,资本助力者众,只要供应远远大于需求,那么如果不投产,意味着一些企业没有产出收入,怎么活,怎么发展?

“双碳”风潮下,过往三年中,光伏制造环节的扩产投资堪称疯狂。据黑鹰光伏统计数据,从2020年至2023年11月底,据可查公告与数据,光伏产业链各环节的投资(规划)总计已超接近3万亿元。

具体而言,2020年-2022年,多晶硅环节累计投资分别为207亿、2200亿和4500亿,明显加速度;硅棒/硅片的投资总额超2900亿;电池与组件环节投资总额分别为3106亿、2200亿和超3000亿,累计超8300亿元;光伏玻璃产能投资分别达到216亿、709亿和129亿,2021年成为扩张最激进的一年。此外,三年中,胶膜、金刚线、背板等核心辅材环节的投资额度分别达到182亿、139亿和190亿。

黑鹰光伏特别注意到,市场大变局下,晶科、晶澳、天合、隆基等各大龙头亦成为扩产的主力。2023年以来,光伏TOP8光伏巨头宣布扩产投资已超3000亿。如今,巨大的市场预期和现实很可能的制约与困难,形成阶段性明显反差。企业战略和布局上的过分“乐观”,很可能导致一些未来的巨大困难。

以硅料为例,2022年,硅料价格继续呈现上涨姿态,连年的巨额利润再也挡不住投资者和企业的脚步。这一年硅料扩产情况几乎可以称得上壮观。伴随着新产能的不断投入,硅料环节刚摆脱产能不足的问题,加速进入了产能极度过剩的泥淖。

根据集邦咨询旗下新能源研究中心预测,2023年底多晶硅总产能将达到214万吨,同比增长82.9%;2023年硅料全年产出约134万吨,同比增幅高达56.29%,可支撑超过500GW的组件产出,较2023年330-350GW的装机预测明显过剩。

未来两年,产能过剩下的产业整合将是主旋律。根据彭博新能源预测,2024年全球新增光伏装机规模约511GW,到2030年全球新增光伏装机约727GW。PVInfolink则统计,到2024年,我国光伏主产业链中硅料、硅片、电池及组件产能均超1TW,此外主要辅材环节如玻璃、胶膜背板等供给也相对宽松。

这意味着,产业链企业间的竞争将进一步加剧。尤其在组件环节,据统计到2024年仅TOP 10企业组件总产能将近800GW,可充分满足500GW+的市场需求,企业竞争将日益白热化。

时下,无论是政府资源,还是地方平台资源,亦或资本市场资源,都应该引导进入更具创新性和领先性的领域,而不应进入低效重复的领域,尤其是进入没有意义的同质化产能。

“产能的淘汰可能会比大家想象中更快。”李仙德对澎湃新闻表示,在供大于求的市场格局下,2023年没有盈利的产能将不可持续,不具备竞争力的产能将被快速淘汰。该过程一如2017-2018年单多晶切换时的情景,生产成本较高的多晶硅产能成为旧包袱之后被迅速挤出市场。

内卷升级已导致不同企业的开工率大幅拉开差距,部分二三线企业的开工率已降至20%-30%。光伏需要持续的生产来提升效率和降低成本,因此没有市场能力、没有持续开工能力的产能也在快速淘汰之列。此外,光伏行业需要持续不断推进效率提升,没有持续投入能力的企业和产能也将很快被淘汰掉。

【四】去年至今,已有超过1200亿规划项目终止或延期,伴随产业洗牌与压力,更多规划项目必将在2024年“半途而废”。

黑鹰光伏最新统计发现,从可查的信息,2023年至今,至少有超过1200亿元规划项目完全终止或延期。

最新的消息是,2月中旬,沐邦高科(SH:603398)发布公告,公司年产5GW N型高效电池片、5GW切片生产基地项目(一期)因项目投资金额远高于公司账面货币资金水平,目前公司尚未明确具体资金来源安排,项目的实施存在因国家或地方有关政策、环评、项目审批、融资环境等实施条件发生变化,出现顺延、变更、中止或终止的风险,能否顺利推进不确定性较大。

再往前,2月2日,向日葵(SZ:300111)发布公告,公司与项目合作人拟签订《<投资合作协议>之终止协议》,决定终止10GW TOPCon电池线建设项目,并对项目公司予以解散和清算,以及注销项目公司。按照向日葵此前的规划,该项目首期拟投建5GW TOPCon电池生产线,计划投资额约为15亿元。

伴随产业洗牌,这样的现象可能阶段性愈演愈烈。这背后,是有部分知名企业退出光伏产业的竞争。与之形成鲜明对比的是,如前述,隆基、通威、TCL中环、晶澳、天合、晶科等各大龙头企业仍在加大先进产能的扩张。这是一个此消彼长的洗牌过程。

【五】产能狂飙下,光伏产业集中度不降反升,马太效应下的厮杀如火如荼!

大量资金进入,大量企业跨界,赛道“膨胀”之下,光伏产业的整体“集中度”确不降反升。而伴随周期调整,产业洗牌,行业集中度出现更多提升空间,这是个有趣的现象。

就目前看,站在有垂直一体化优势的龙头企业的角度来看,有规模和成本优势的企业也会选择顺势降价,在产业剧烈变动的时候,杀伤潜在竞争对手,提高对行业竞争格局的把控,不少二三线甚至更小的企业必然被“杀伤”,甚至被淘汰出局。

看几个数据,比如组件环节,2022年TOP 4企业与第五名出货量差距在18-25GW,而按照2023年企业的出货目标预测,差距将进一步扩大至30-40GW,更为明显的是第一名与第十名出货量或相差近60GW。

强者恒强之下,对二三线企业的考验更为严峻,尤其是未建立起一体化产能的企业。黑鹰光伏注意到,去年11月初,伍德麦肯兹一份报告指出,非一体化组件制造商截至2023年第三季度,市场价格与制造成本几乎持平,已无利润空间。反观一体化阵营头部企业,除了在硅料-硅片-电池-组件环节具备产业优势外,在辅材、设备端也有布局,综合优势明显。

再看光伏硅料环节,虽然不少新的入局者宣称要大肆扩产,但2018年、2020年和2022年TOP5的产量占比分别为60.3%、87.5%、87.1%,行业走向高度集中且保持稳定。

另一个数据,集中采购方面,2023年10月-12月中旬央企的大规模组件集采中,在43GW组件中标企业中,无论是央国企大型组件集采,亦或是单个项目招标,由TOP10企业“包场”的订单占比高达74%。即使在开标阶段,有三线企业投出低价,但考虑到实际供货能力等因素,最终仍是头部企业胜出。激烈的竞争下,部分二三线企业已经下调了出货目标,预计2023年企业出货仍将呈现“两极分化”局面。

【六】IPO政策收紧影响生死存亡,部分企业登陆资本市场可能“遥遥无期”。

光伏的洗牌不仅体现在产业与市场层面,资本市场的调整与波动亦深刻影响竞争格局,甚至很多企业的生死存亡。

过往一年半,光伏资本市场的整体“下行”已是众所周知,黑鹰光伏曾统计,相比于2022年6月底的市值“高位”,目前光伏企业总市值已“蒸发”2.02万亿元,降幅46.17%。此外,截止2023年9月末,118家上市的光伏企业总负债规模合计达近1.8万亿元,约同比增长了23.53%。机构持股方面,截止2023年9月30日,基金公司合计持有120家光伏上市公司52.20亿股股份,较巅峰期(2022年6月末)巨降49%。综合多种要素,必然影响不少企业在资本市场的融资能力。

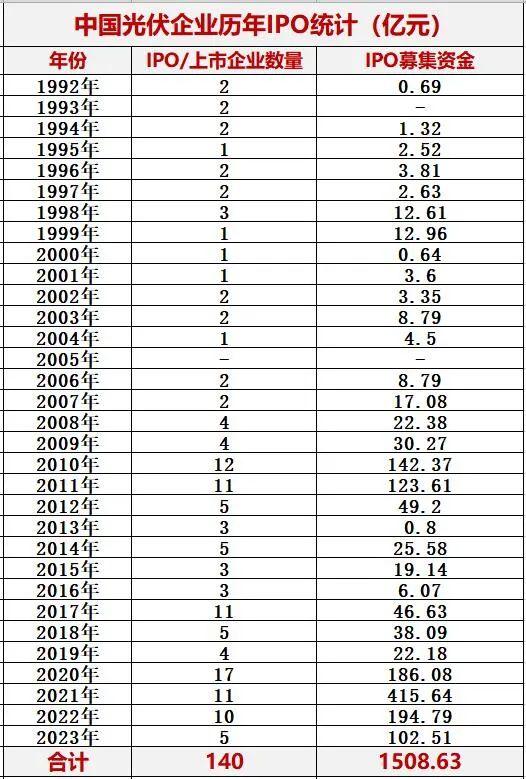

2023年,另一个巨大的影响,是IPO政策风云突变。特别是去年8月27日,证监会发布《证监会统筹一二级市场平衡优化IPO、再融资监管安排》,其中表示将“阶段性收紧IPO节奏”。

对于光伏而言,类似政策“风向”直接的影响,是去年成功上市的光伏企业同比大幅减少(仅有5家),不少光伏企业IPO终止,包括聚成科技、原轼新材、拓邦新能、华耀光电等。还有多家光伏公司过会已有近半年,但仍未挂牌。其中也包括一些资本催肥急于上市的企业很难如愿登陆资本市场,这必影响不少企业的未来发展及存亡。

IPO收紧并不等于IPO暂停,只是频率会降低,周期会延长,以时间换空间,同时达到“优胜劣汰”的目的。尽管存量IPO上会似乎正常,但在增量方面,受理、注册及发行节奏已经明显放慢,而IPO标准收紧之后,估计还会迎来一拨撤回潮。

据行业观察者蒋静的分析:对于收紧的沪深板块IPO,归根到底还是“IPO必要性”,这是每个拟上市企业必须“扪心自问”的问题,这个“必要性”一定是要有正的外部性,包括科技、产业甚至国家贡献,以及投资者的长期“赚钱效应”,而不是融资圈钱简单搞重复产能建设,浪费资本市场资源,更不是大股东减持套现的负外部性,这个目前尤为敏感。

在IPO周期延长的背景下,报告期平移延后,业绩考验的压力更加明显,备受煎熬,近年处于景气度高点的项目首当其冲。目前,境内IPO的几个通路,科创板、创业板、主板甚至北交所,都面临不少挑战,总体上是更难了。

对于企业而言,假如IPO上市失败,到底会对公司造成什么影响?其一,前期股票改革投入过大,前期的很多投入都会流水,对企业融资等也会产生不良影响;其二,IPO上市失败将对拟上市公司和中介机构造成重大打击,打乱企业未来的发展计划、失败导致员工流失、社会负面关注、企业经营困难等,甚至导致企业走向衰败。其三,借使倘使企业对风险预估掉误,加上本来就存在的资金题目和内部治理题目,企业堕入逆境在所不免。

【七】融资收紧,以后“要钱”不像往年那样容易了!

几乎与资本市场调整一致的是,2023年下半年以来,整个光伏产业的融资加速“遇冷”。综合统计数据,2023年上半年光伏行业有60家企业发起了近2000亿元再融资。其中,45家上市公司通过增发融资1157.69亿元,11家公司发布可转债融资530.68亿元,3只新股上市融资46.59亿元。隆基绿能、通威股份、TCL中环、天合光能、晶科能源等光伏龙头企业几乎都是百亿级别融资。

转折点出现在第三季度,从融资情况来看,第三季度的火热程度明显急转直下。据光伏Time不完全统计,第一季度光伏企业融资金额高达1002.79亿元,第二季度1078.64亿元,而第三季度只有426.8亿元。

如前述,整个IPO市场环境发生了显著变化,而在二级市场再融资趋紧的背景下,“要钱”必然不像往年那样容易了。

黑鹰光伏注意到,2023年11月8日,就优化再融资监管安排,沪深交易所出台了5项具体举措。这5项具体举措简而言之,未来破发、破净企业,连续2年亏损企业,财务性投资比例较高、前次募集资金未使用完毕等“不差钱”企业,热衷跨界投资、多元化投资的企业的再融资行为将受限。相较于之前宽松的再融资环境,此政策会导致光伏企业再融资愈发困难,甚至部分光伏企业无法再融资!企业只能依靠自身资金来进行扩建投产,来降低单位生产成本。

一些光伏产业大佬的观点值得注意。比如,天合光能董事长高纪凡表示,希望金融机构理解行业现状,理性支持行业发展,同时避免因部分跨界企业产生资金问题而对整个行业一刀切,造成行业忽冷忽热。

隆基绿能董事长钟宝申同样提醒,非市场化资源配置造成了当下的阶段性产能过剩,金融力量叠加地方政府支持加速了产业的扩产速度,“花钱的人花的不是自己的钱”是光伏产能过快扩张的本质,而这一问题的解决需要时间。

【八】“跨界”者承受残酷考验,超过10家上市跨界企业退出光伏!

过往三年,大量资本与企业跨界光伏,但现在,生死考验来了!

此前,包括新疆晶诺、沐邦高科、江苏美科、明阳智能、和邦生物、华阳股份、吉利、三一等等诸多企业跨界光伏,纷纷押注光伏制造领域,主要分布在硅料、硅片、电池、组件等环节。此外,亦有更多业外企业,以分布式电站投资,介入到光伏产业之中。

是凑热闹式的投机迎合还是光伏“新手”的创新转型?市场上关于上市公司扎堆跨界光伏的观点也出现了分歧,一边是相关个股曾经连封涨停,另一边却引发“不务正业”的质疑。有电新行业分析师吐槽“仿佛看到了当年的PPT养猪”。

进入2023年后,伴随光伏产业新一轮的残酷的价格竞争,不好跨界的企业已感受到巨大压力,不少企业或资本也“望而却步”。

对很多跨界者而言,项目开工之日,就是亏损之日。黑鹰光伏梳理发现,2023年下半年以来,此前高调跨界光伏的上市公司中,已有超过10家上市公司相继终止光伏相关的项目、再融资计划等。

比如,去年10月19日,皇氏集团公开信息,公司已经放弃“追光”计划;此外,2023年初宣布跨界光伏的奥维通信,已正式终止了有关计划。此外,主营包装印刷油墨业务的乐通股份,曾于7月中旬抛出47亿元高效异质结电池和组件智能制造项目建设计划。仅一个月后,公司便大幅减少了对该项目的投资规模,原拟由公司出资持有项目公司不低于40%的股权变更为出资持有5%的股权。还有,2022年拟转型光伏业务的乾景园林,在去年7月31日晚,终止定增事项并撤回申请文件......

不止一位光伏大佬提醒:跨界者,如果没有差异化竞争能力,怎么竞争,怎么活下去?还有大佬提醒:技术上的差异化往往是最难的,有些企业,你本来就是山寨版,你能做出什么差异化呢?

天合光能董事长高纪凡曾去年宣城论坛上分析:“客观说,跨界跨行,现在挑战还是比较大的。因为要从一些领先企业挖一些团队或者一些技术,重新开始。但现在的行业竞争是高强度竞争,一些跨界跨行企业的综合竞争能力,可能还没有来得及完全构建起来,就要面对挑战。”

在阳光电源董事长曹仁贤看来,差异化,说说是很简单的,但落实在每一位企业家头上,往往并非如此。因为,人往往会自我膨胀的,总觉得为什么别人能做,我就不能做?所以,我们产业链竞争,现在经常说是“内卷”,这其实是一种非常温柔的说法了。从本质上说,是“贪婪”,每个企业都是贪婪的。总觉得我想多赚一点,多干一点,我把别人的事情干了,我把别人干掉。但是,可能没想过,我们在把别人干掉的同时,自己肯定也干残废了。

放眼未来,越来越多的“跨界”企业可能退出光伏产业;而在此轮洗牌期间,更多跨界者的勇气与热情可能被磨灭,空间被挤压。

【九】储能也正经历残酷淘汰赛和洗牌,放眼未来,储能成为“双碳”路径的“必选”,跨行业,跨产业链的协同成为必然。

过去连续好几年,储能就如同小镇青年一般,既有着强烈向上生长的欲望和野心,然而也容易迷失在真伪难辨的市场需求前。有的企业,单是活下去就几乎用尽全力;有的企业也不得已离开。

真正的转折点,可能源于“碳中和”、“碳达峰”的提出。在可再生能源高比例接入的预期之下,为解决新能源消纳和电力系统的稳定问题,储能首当其冲的成为新能源场站的标配方案。至此,在行业期待多年之后,电化学储能迎来新的发展节点。

可以预料,储能对于具有一定局限性的光伏以及风电装机目标的达成,乃至“碳达峰”和“碳中和”目标的实现,都具有重要意义,这也是我国近年大力倡导储能的底层原因。

(表格2来源于阳光工匠光伏网)

对于新能源产业而言,特别值得注意的另一个规划还包括《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》,文件指出,中国在十四五期间将重点发展九大清洁能源基地和四大海上风电基地。可以确定,其一,开发主体必然是以国资为主;其二,储能在这些基地中将扮演不可或缺的角色。

这里已云集众多好手,比如宁德时代、比亚迪、亿纬锂能、科陆电子、科华数据、南都电源、双登集团、派能科技、中天科技、采日能源等等,当然,黑鹰团队调研发现,储能领域也有不少企图赚点快钱的中小企业。十四五期间,储能的新增长新变化才刚刚开始;市场的竞争格局亦可能出现较大的变化。

值得注意的是,在光伏领域,阳光电源、华为数字能源、上能电气、天合光能、阿特斯太阳能等等企业均在加速布局储能业务与解决方案。

【十】“逆全球化”苗头凸显,国际贸易摩擦风险加剧,面对恶意打压和重要市场策略调整,光伏企业如何出海与避险?

过往三年,伴随全球贸易变局,光伏领域面临的挑战、变数和风险也大大增加。

根据光伏上市企业财报分析,黑鹰光伏发现,过去数年,中国光伏企业纷纷加大全球化的拓展力度,成绩斐然,包括天合光能、隆基绿能、晶澳科技、阿特斯、阳光电源等很多企业,海外营收占比大幅提升,不少企业超过50%,有的甚至达到70%、80%。

未来国际贸易的摩擦,必然影响中国光伏企业的全球化发展与布局,也必然对企业的全球化能力提出新的要求。

最新的消息是,2023年12月初,巴西工业和贸易部表示,该国政府取消了对光伏组件12%的进口税收补贴,因为该国也生产类似产品。与此同时,巴西政府还撤销了300多项太阳能组件临时减税措施,并在60天内生效。

此前,巴西的绝大部分光伏组件都是从我国进口的。2023年1-10月,我国对巴西出口光伏组件31.64亿美元,位列光伏组件出口前十国的第二位。

此外,2023年6月初,德国慕尼黑展会,中国光伏企业高管在机场被带走协助调查的事件,再次给我们国内相关企业敲响了警钟。对于中国光伏产业而言,全球不同区域市场的政策与消息,蕴含了各种机遇与挑战;变数与风险;这也极大考验中国光伏企业家们对全球市场的未来洞察、判断与灵活应对。