苹果 (AAPL.O) 北京时间 2024 年 5 月 3 日凌晨,美股盘后发布 2024 财年第二季度财报(截至 2024 年 3 月)。

1、整体业绩:收入&毛利率,符合市场预期。本季度苹果公司实现营收 908 亿美元,同比下滑 4.3%,符合市场一致预期(903 亿美元)。收入下滑,主要是受 iPhone 及硬件业务下滑的拖累。苹果公司毛利率 46.6%,同比增加 2.3pct,符合市场一致预期(46.6%)。其中,软件毛利率连续 11 个季度维持在 70% 以上。

2、iPhone:需求不足,竞争加剧。本季度全球手机市场出货量仍有个位数增长,但苹果公司的 iPhone 业务更是出现了下滑。海豚君估算苹果本季度手机业务出现量价齐跌的情况,主要是受行业竞争加剧及对 iPhone 产品需求不足的影响。

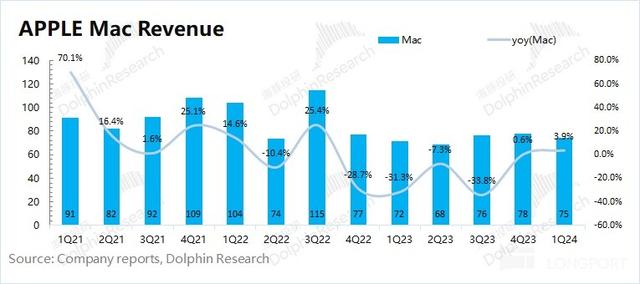

3、iPhone 以外其他硬件:仅 Mac 增长,其余明显下滑。Mac 业务是本季度唯一明显超预期的硬件业务,而$苹果.US iPad 和可穿戴等其他硬件业务本季度均出现较为明显的下滑。终端需求不足,直接影响了公司硬件业务的表现。

4、软件服务:又创新高。软件服务本季度收入 239 亿美元,略好于市场一致预期(232.8 亿美元)。本季度软件业务的收入和毛利率都创出新高。软件服务仍是公司最稳健的部分,业务持续增长。即使在硬件端明显下滑的情况下,公司软件业务仍有两位数的增长。

海豚君观点:

整体来看,苹果本次财报基本符合市场预期。收入和毛利率均有所下滑,但都和市场预期接近。公司软件业务保持增长态势,下滑主要来自于硬件业务的拖累。受需求不足的影响,公司本季度硬件业务出现仅两位数的下滑,与市场预期的情况也相近。

从这份财报来看,海豚君认为苹果公司当前在经营面仍有不小的压力,尤其是占公司 5 成收入的 iPhone 业务。对比当前市场情况,本季度全球手机出货量是有个位数增长的,而苹果的 iPhone 业务却出线了下滑,主要还是受到华为及安卓厂商的竞争影响。

当然本次财报也有一定的利好释放,公司将授权额外 1100 亿美元的股票回购,这将创下公司史上的最高纪录。股票回购能短期内提升市场的信心,而中长期的投资仍关注于公司业务面的表现。虽然软件业务的持续增长,能给公司带来一定的支撑,但硬件业务的疲软表现,仍会影响市场对公司的信心。只有硬件业务的持续出货,才能给予软件端的入口保障。

海豚君对苹果财报的具体分析,详见下文:

一、整体业绩:收入&毛利率,符合市场预期

1.1 收入端:2024 财年第二季度(即 1Q24)苹果公司实现营收 908 亿美元,同比下滑 4.3%,符合市场一致预期(903 亿美元)。对于本季度收入下滑,主要是受 iPhone 及硬件业务下滑的拖累,其中大中华区、日本及亚太地区收入下滑较为明显。

从硬件和软件两方面看:

①苹果公司本季度的硬件业务增速为-9.5%。本季度硬件端的表现,虽然 Mac 业务有所回升,但其他硬件业务均有不同程度的下滑;

②苹果公司本季度的软件业务仍有 14.2% 的增长,维持两位数增长的状态。软件业务具有一定的抗风险性。即使在硬件收入相对低迷的情况下,软件服务一直维持增长的态势。

从各地区来看:本季度苹果在大中华区、日本及亚太地区收入均有明显下滑,仅有欧洲地区收入略有增长。这主要是因为市场需求仍然不足以及竞争加剧的影响。具体来看,美洲地区是苹果的最大收入来源,本季度下滑 1.4%;而大中华区的收入更是下滑 8.1%。

1.2 毛利率:2024 财年第二季度(即 1Q24)苹果公司毛利率 46.6%,同比增加 2.3pct,符合市场一致预期(46.6%)。本季度公司毛利率继续回升,主要是因为软件业务走高推动。

海豚君拆分软硬件毛利率来看:

苹果公司本季度软件毛利率继续提升至 74.6%,再创新高,是本季度公司毛利率提升的主要来源。而硬件端的毛利率本季度有所回落至 36.6%,主要受部分产品需求不足的影响。

1.3 经营利润:2024 财年第二季度(即 1Q24)苹果公司经营利润 279 亿美元,同比下滑 1.5%。苹果公司本季度经营利润的下滑,主要是收入下滑的影响。

本季度苹果公司的经营费用率 15.8%,同比增长 1.4pct。本季度公司的销售费用和研发费用同比均有一定的提升。

二、iPhone:需求不足,竞争加剧

2024 财年第二季度 iPhone 业务收入 460 亿美元,同比下滑 10.5%,符合市场一致预期(457.4 亿美元)。本季度全球手机市场出货量同比有个位数增长,而公司手机业务表现反而是下滑的,仍是市场竞争加剧,对 iPhone 需求不足的影响。

海豚君从量和价关系来看,来看本季度 iPhone 业务下滑的主要来源:

1)iPhone 出货量:根据 IDC 的数据,2024 年第一季度全球智能手机市场同比增长 7.7%。苹果本季度出货量增速为-9.2% 左右,公司的出货量增长表现明显弱于整体市场;

2)iPhone 出货均价:结合 iPhone 业务收入和出货量测算,本季度 iPhone 出货均价为 917 美元左右,同比下滑 1.3%。随着新机发布,本季度 iPhone 均价有所走高。但由于大中华等地区的竞争影响,直接影响了产品销售表现,进而影响了产品均价;

三、iPhone 以外其他硬件:仅 Mac 增长,其余明显下滑

3.1Mac 业务

2024 财年第二季度 Mac 业务收入 75 亿美元,同比增长 3.9%,硬件业务中明显超市场预期的一项(67.9 亿美元)。

根据 IDC 的报告,本季度全球 PC 市场出货量同比增长 4.9%,而苹果公司本季度出货量同比回升 17%,海豚君推测本季度公司 Mac 的出货均价有所下滑。

3.2 iPad 业务

2024 财年第二季度 iPad 业务收入 56 亿美元,同比下滑 16.7%,低于市场一致预期(59.1 亿美元)。iPad 业务的当前下游整体需求疲软,导致该业务收入持续低迷,单季度收入首次下滑至 60 亿美元以下。

3.3 可穿戴等其他硬件

2024 财年第二季度可穿戴等其他硬件业务收入 79 亿美元,同比下滑 9.6%,低于市场一致预期(82.9 亿美元)。苹果的可穿戴等其他硬件业务本季度继续下滑,主要是由于市场对可穿戴产品的需求疲软导致。结合高通的同比下滑 10.6% 的 IoT 业务来看,两公司相关业务均有近 10% 的下滑,整体市场表现仍然低迷。

四、软件服务:又创新高

2024 财年第二季度软件服务收入 239 亿美元,同比增长 14.2%,略好于市场一致预期(232.8 亿美元)。软件业务是最稳健的部分,业务呈现持续增长的态势。即使在硬件端明显下滑的情况下,软件服务仍有两位数增长,主要得益于单用户服务收入的提升。

在软件服务中,最让人关注的是软件服务的毛利率水平。在本季中软件服务毛利率实现 74.6%,再创历史新高,连续 11 个季度站稳在 70% 以上。具有稳步增长高毛利属性的软件服务业务,是公司利润的重要组成部分。

<此处结束>