@房财经 郑玉华

从长期电力系统的工作,转战至房地产领域,作为电建地产的董事长,王海波履职两年多时间,便带领这家央企地产商,遭遇了大额亏损。

2023年,这家由国资委核定的16家央企开发商之一,业绩由盈转亏。

营收173.66亿元,较2022年377.78亿元,“腰斩”了54.03%;而净利润更是亏损12.45亿元,同比下降231.47%;归母净亏损6.71亿元,同比下降544.37%。

央企出现亏损,不是小事。王海波和电建地产总经理李端千方百计想办法,发新债偿旧账,以维持电建地产正常运营。

发债救急

6月17日,电建地产如期支付了“22电建03”债券的上年利息。这是一笔2022年6月16日,由电建地产发行的5年期票据,发行规模7亿元,固定利率3.39%。

它当初发行的目的,是为了偿还电建地产的有息债务。

而就在两个月前,电建地产申请20亿元超短期融资券和50亿元的中期票据,获得了中市协的通过。

70亿元的募资的所得款项,电建地产依旧将全部用于偿还此前发行的公司债。

截至2023年末,电建地产合并范围内有息债务为502.76亿元,较年初501.78亿元,增加0.2%。

这背后,并非业务层面的扩张导致,主要是因母公司债务增加了。截至去年末,仅电建地产自身的债务为297.59亿元,较年初257.94亿元,增加了15.37%。

而在2023年末电建地产的29支存续公司债中,仅有两笔用于业务层面,剩余的用途全部为偿还以往的旧债。

发新抵旧的循环,让电建地产的整体负债率开始攀升,且现今短债比下降。

截至去年底,其总资产1526.37亿元,较年初增加0.76%;总负债1135.46亿元,较年初增加4.62%;资产负债率74.39%,较年初增加2.75个百分点。

现金短债比也从2022年1.25,下降至2023年的1.15。

“补贴”少数股东

进入到今年,电建地产的各项重要指标,并没有好转。

一季度,它营业收入5.52亿元,同比下降43.03%;净亏损2.999亿元,同比扩大651.63%;归母净亏损5.13亿元,同比扩大2130.43%。

归母亏损大幅超过净亏损,居然达到了整个营收的92.93%。

导致这一离奇现象的原因,最主要的是少数股东盈利了2.13亿元。电建地产在净利润亏损的状态下,却在持续“补贴”着少数股东。

截至今年一季度末,电建地产的净资产387.09亿元,归母净资产为75.89亿元,股东权益占比为19.61%,较年初的20.73%,减少了1.12个百分点。

反过来,其少数股东去年的权益占比为近80%,但亏损额度只有5.75亿元,占净亏损的比例为46.18%。

今年第一季度,这种现象还在加剧中。少数股东权益占比高达80.39%,不仅没有承担亏损,反而盈利不少。

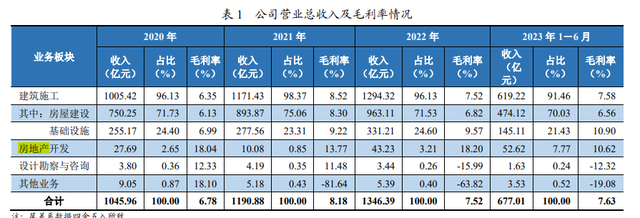

还有,电建地产的毛利也在不断下滑。

2023年,其综合毛利率仅为1.85%,较2022年下降了近10个百分点。其中住宅业务毛利率5.54%,商业板块则为-55.03%。今年一季度的毛利率,更是跌至负数,为-22.64%。

时运不济

在对自己的定位上,电建地产比肩华润置地——致力于成为国内一流的城市发展运营商,但差距甚大。

2023年3月底,上市公司中国电建将所持电建地产100%股权,通过与电网辅业资产置换的方式,转让给了母公司中国电力建设集团。

至此,在长达10余年的历史中,电建地产始终想博得一个A股的上市身份的努力,最终南柯一梦。

而就在2021年9月,中国电建决定将房地产业务剥离后,电建地产的高层也随之变动。

2021年11月,王海波接替夏进,成为电建地产新的董事长。6个月后,李端也取代了薛志勇,成为新任总经理。

至此,王李二人搭档的电建地产,可谓进入了一个新的发展周期。王海波长期在电力系统工作,曾在中国电建集团及河南、河北等子公司任多个职务。李端也是电力系统的老兵,和王海波曾在中电建河北雄安公司搭过班子。

但与王海波空降地产领域相比,李端对房地产的了解更加深入一些。他是从中国水电旗下房地产公司一步步干起来的。

王海波和李端在电建地产搭档后,并没有赶上地产上升周期的红利,反而一上任就遭遇了漫长的下行周期。

一个月多前,王海波和李端领衔,电建地产在北京密云开了一次内部会议,主要研究如何防范风险控制和盘活存量资产。

在当下复杂的市场环境中,他们还能让电建地产重新焕发新枝吗?