低空经济是一个综合性经济形态,它以各种有人驾驶和无人驾驶航空器的低空飞行活动为牵引,辐射带动相关领域的融合发展。这一经济形态不仅体现在第一、第二、第三产业中,还在促进经济发展、加强社会保障、服务国防事业等方面发挥着日益重要的作用。

低空领域的主要产品有备受关注的eVTOL(电动垂直起降飞行器)、无人机(消费级、工业级)、直升机、传统固定翼飞机等。

从应用场景区分,低空经济可以划分为城市场景(城市空中交通)和非城市场景(偏远地区的工业、农业、林业、渔业和建筑业的作业飞行以及医疗救援、抢险救灾、气象探测、海洋监测、科学实验、教育训练、文化体育等方面的飞行活动)。

深入剖析了低空经济产业链的上中下游。从设备制造、运营服务到最终消费者应用,每个环节都蕴藏着巨大的商业价值。同时深入挖掘低空经济产业链中的领军企业。他们的成功故事,不仅揭示了低空经济的巨大潜力,也提供了宝贵的投资参考。

低空经济是低空飞行活动与产业融合的新型经济形态。低空制造:为低空飞行活动提供航空器等产品和服务。包括航空器、零部件、机载设备等。低空飞行:低空经济的核心产业,对整个低空经济发展起着牵引和带动作用。分为生产作业类、公共服务类、航空消费类等。低空保障:为低空飞行和空域安全提供保障服务的相关产业。包括基础设施建设运营、低空空域管控系统、无人机飞行信息、无人机反制系统等。综合服务:支持和辅助低空经济发展的各种服务性产业。包括航空会展、广告咨询、科教、文化传媒、租赁等。

“低空”的意义:低空空域,通常是指距正下方地平面垂直距离在1000 米以内的空域,根据不同地区特点和实际需要可延伸至3000米。2023年12月民航局出台《国家空域基础分类方法》,向国际空域通用管理方法靠拢。2023年12月21日,民航局发布《国家空域基础分类方法》对我国空域划设和管理使用进行规范,依据航空器飞行规则和性能要求、空域环境、空管服务内容等要素,将空域划分为A、B、C、D、E、G、W等7类,其中,A、B、C、D、E类为管制空域,G、W类为非管制空域。《国家空域基础分类方法》对我国空域资源进行规范划设立,为充分利用和管理使用国家空域资源奠定基础。

eVTOL定义,与低空经济的关系低空经济交通工具主要包括直升机、无人机和飞行汽车三大类,其中广义上的飞行汽车包括eVTOL(电动垂直起降飞行器)和陆空两栖类。eVTOL:仅具备飞行功能,与直升机的主要区别在于其为纯电驱动,与无人机的区别在于其主要以载人为主。陆空两栖类:兼顾空中飞行和陆地行驶,从车身结构上可分为一体式和分体式两种类型。目前,投身于这类飞行汽车研发的企业数量有限。一体式结构技术难度大,预计中短期内难以落地;对于分体式飞行汽车,小鹏汽车和广汽已经发布相应的产品。

eVTOL是一种新型的航空交通工具,具有安静、环保、高效等优点,被认为是未来城市交通发展重要方向之一。全球 eVTOL 制造商目前主要分布在美国、中国、德国、法国日本和英国等,累计占据了 80%以上的市场份额。据Morgan stanley,2026 年全球eVTOL市场规模将达 619 亿美元,2030年有望达到305.2亿美元,2040 年将高达1.5万亿美元 。城市空中交通(UAM)是未来 eVTOL 重要落地场景之一,而中国将是全球最大的城市空中交通市场,预计到2040年中国市场将占到全球eVTOL市场规模的 20%-25%。

低空经济市场规模通用机场、在册无人机数量:全球主要国家通用机场总数量超11000座,其中中国有399座通用机场,仅占全球通用机场数量的3.6%;全球主要国家在册无人机总数量超200万架,其中中国在册无人机数量达95.8万架,占全球在册无人机数量的46.5%。市场规模:全球范围内,2015-2022年通用飞机交付额由241.2亿美元波动发展至229亿美元,2022年同期增长6.2%,美国通用航空器交付量占据全球市场规模的比例始终超60%;据测算,2015-2024年全球民用无人机市场规模将从214.5亿元发展至4157.3亿元CAGR达43%,中国占全球无人机市场规模的比例始终保持在50%以上。中国低空经济市场规模2021年达2.3万亿元,2022年达2.5万亿元:据中央发布的《国家立体交通网络规划纲要》,到2035年中国低空经济的产业规模将达6万亿元。

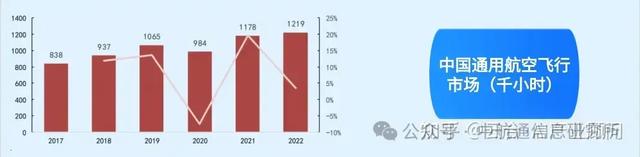

中国通用航空市场规模:2018-2022年,我国通用航空在册航空器数量由2945架波动增长至3186架,据测算,数量将会持续增长并于2024年达3394架。

2017-2024年3月26日,全国备案通用机场452座,通用航空飞行时长由838千小时波动增长至1219千小时。

中国民用无人机市场规模:国内民用无人机市场整体呈高速增长态势,消费级无人机和工业级无人机交错发展。2015-2023年,民用无人机总市场规模由155亿元波动增长至1649.8亿元,增长速度快,预计将继续稳定增长并于2024年实现突破并达到2070.6亿元的总市场规模。2015-2023年,消费级无人机市场规模由125.48亿元增长至516.1亿元,先快速增长后速度放缓并保持一定水平的稳定增长。2015-2023年,工业级无人机市场规模由30.03亿元增长至1133.7亿元,增长速度波动起伏大,基本保持较高水平的增长速率,市场规模于2021年反超消费级无人机,成为民用无人机市场主流。2019年,消费级无人机和工业级无人机的增长速度都急速下降,主要受该年中美贸易战影响,隔年增速恢复。2023年中国民用无人机市场结构:工业级无人机市场规模达到727亿元,占比61%。消费级无人机市场规模为469亿元,占比39%。2015-2024年中国用无人机市场结构:

低空经济竞争格局通用航空是低空经济的主体产业,无人机是低空经济的主导产业。国外市场:通用航空领域,全球范围内以美国为主占据明显领先优势,我国仍处于发展阶段; 消费级无人机领域,我国企业大疆一家独大,占全球市场主体。消级无人机市场中,大疆创新占全球市场份额的73%,头部效应显著。国内市场:通用航空领域,航空领域的国有大型企业集团占主导地位,主要有航空工业等企业;工业级无人机领域,以大疆创新为龙头企业,纵横股份、亿航智能等企业也在不断发展竞争。

国内低空经济企业代表

国内低空经济产业——重点公司梳理大疆创新——无人机行业排名第一

中航无人机——全体系全场景整体解决方案

航天彩虹——军用及民用无人机

极飞科技——构建无人化智慧农业生态

亿航——城市空中交通科技

峰飞航空——eVTOL的全球开拓者

御风未来——空中出行创新方案提供商

中国重点区域创新实践

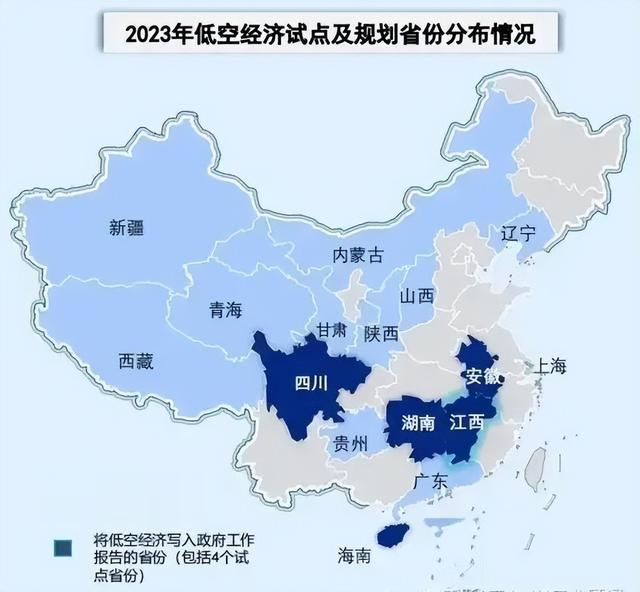

截至2023年,共有16个省(区、市)将“低空经济”有关内容写入政府工作报告;其中,有5个省份成为全国首批低空空域管理改革试点省份,分别是四川、海南、湖南、江西、安徽。

低空经济改革试点省份-安全与发展经济是首要考虑因素,其中,试点省份选择原因如下:

重要政策汇总:

中国低空经济发展痛点主要包括技术和装备发展的初级阶段、基础设施和规则制度体系的不完善、低空通信问题、监管盲区和监控手段不足以及市场潜力的挖掘空间大等方面。针对这些痛点,需要从技术创新、基础设施建设、法规制度完善、监管手段提升以及市场需求开拓等多方面入手,共同推动中国低空经济的健康发展。上游产业链挑战:原材料与核心零部件供应;技术研发和创新需求中游产业挑战:航空器制造技术瓶颈;安全监管能力不足。下游运营应用端问题:飞行审批和空域备案流程繁琐;市场潜力挖掘空间大,但普及率不高。全产业链共性挑战:空域使用机制优化需求;高带宽通信网络建设需求;政策支持与市场准入门槛。特定场景下的特殊痛点:eVTOL产业发展初期的不确定性;监管盲区和技术监控手段缺乏。

“低空经济是一个万亿元量级的赛道,但越是这样的赛道,越不会快速地跑。”专业人士表示,空域使用的复杂性、飞行安全等问题均有可能影响低空经济产业发展的进展。

从目前的情况来看,eVTOL商业化需要解决避障、智能驾驶、航路规划、电池技术等方面障碍。eVTOL真正实现产业化还需要在快速监测系统、智能系统、航路规划设计、电池系统进行进一步迭代。但低空经济业态未来的发展规模将远超过新能源汽车。在当下阶段,无论是技术的提升还是应用场景的打造都需要进一步的资金投入。

低空经济正逐步从初期向成熟期过渡,无论是技术还是应用场景都将进一步成熟。与此同时,作为一个技术密集型和资本密集型的产业,无人机产业需要大量的资金投入来支持研发、生产和市场推广。随着技术的不断创新和应用场景的持续拓展,低空经济的上下游产业链将不断完善和发展。同时,国内积累的消费电子生态、通信产业生态、互联网生态,也为低空经济的产业链发展带来丰富的基础生态,形成有效融入和牵引。

精选报告来源:银创智库新能源/新材料/高端装备制造

新质生产力丨储能丨锂电丨钠电丨动力电池丨燃料电池丨氢能源丨光伏丨风电丨新能源汽车丨电子元器件丨电机电控丨低空经济丨无人机丨机器人丨工业自动化丨人工智能丨能源金属丨碳中和丨半导体丨集成电路丨芯片丨光刻丨先进封装丨碳化硅丨湿电子化学品丨新材料丨超导材料丨稀土永磁材料丨碳纤维丨高分子