【摘要】

基本面变动相对有限,短期做空驱动弱化。清明假期后期,尿素低价资源成交好转,下一轮农需南方水稻和北方玉米追肥需求逐渐启动,目前价格运行至阶段性低位,下游逢低拿货力度有望加大;其次,2405合约逐渐临近交割月,盘面贴水状态下,基差有收敛需求,或限制盘面跌幅;此外,市场对于5月份出口政策放松有较强预期,随着验证时间越来越临近,盘面或受到出口预期提振。因此,我们说短期继续做空驱动弱化,盘面上05合约和09合约在上周周初下挫后快速反弹,均表现出了较强的抗跌性。

而从基本面情况来看,供应端日产高位运行,二季度农需旺季阶段装置倾向于稳定运行,叠加淡储资源的释放以及后续新产能的投放预期,短期和中长期供应端的压力均较大。需求端,短期农需难以看到大幅放量;复合肥开工阶段性转弱,后续还需关注高氮复合肥生产力度能否为尿素需求带来阶段性支撑;工业需求下游正常开工,增量需求有限;出口需求的兑现仍需关注政策变动。成本端,煤炭需求进入淡季阶段,动力煤价格仍有下跌预期,成本端支撑亦有限。总体上,现阶段基本面向上驱动也一般,因此我们认为短期行情或震荡反弹,但是向上空间需关注需求力度;中长期看,新产能投放预期以及国际市场供需宽松背景下,尿素价格仍承压。操作上,短线建议观望为主,5-9正套可逢低介入。

期货盘面上看,上周尿素主力震荡运行,周度价格重心小幅上移。上周现货市场氛围继续低迷的状态下,尿素主力下探去年10月低点附近后快速反弹;清明节后期现货低价资源成交好转,本周一期货盘面延续了反弹的态势。

现货市场来看,上周尿素价格持续下调,清明节后期受大颗粒上涨提振,小颗粒企稳小幅反弹,但周度价格重心仍有较大下移。短期看,基本面仍较维持供需宽松的态势,近两日低价成交好转支撑下,现货价格有望暂时企稳,但出口形势尚不明朗,下游情绪仍较为谨慎,还需关注市场对涨后资源的接受力度,反弹持续性有待关注。

供应端来看,上周复产装置多于检修装置,周产小幅回升。本周预计2-3家企业计划停车,1-2家停车企业恢复生产,整体上预计本周产量延续小幅回升。

需求方面,南方水稻、北方小麦需求逐渐启动,未出现集中释放,整体上农需偏弱,下游逢低少量补货;复合肥开工率进入下滑通道,对尿素需求支撑减弱;三聚氰胺等工业需求下游正常开工,刚需拿货为主。

库存来看,上周尿素库存去化,目前看厂库处于近几年同期高位,高供应背景下,今年春节后首次累库时间早于往年。短期看装置变动有限,淡储资源释放中,而需求阶段性放缓,本周需继续关注低价成交持续力度,厂内库存去化仍存压力。

【现货价格动态】

尿素现货市场来看,上周尿素工厂报价持续大幅下调后,低价成交回暖,清明节后期小幅上涨,主流地区周度降幅30-100元/吨。上周前期,小麦返青肥结束、南方水稻和北方玉米尚未启动、复合肥开工率触顶回落等背景下,市场悲观情绪延续,交投氛围冷清,工厂继续下调报价收单;清明节后期,大颗粒尿素价格大幅拉涨带动下,小颗粒报价企稳,低价成交有所回暖,出现10-30元/吨的涨幅。短期看,日产仍偏高、出口扰动或继续,预计下游逢低采购为主、追涨心态一般,现货价格或稳中上扬、反弹空间受限。

上周,北方尿素工厂出厂价格范围到1990-2010元/吨。山西工厂低端价格在1930元/吨;新疆尿素工厂对疆内出厂报价范围下调至2000-2150元/吨;江苏及安徽中小颗粒尿素工厂出厂价在2040-2100元/吨;两广地区尿素市场价格在2200-2250元/吨。上周,国内尿素市场批发价格范围到2050-2250元/吨。

截至4月8日,河南、山东及河北尿素工厂小颗粒尿素出厂价格范围到2010-2030元/吨,较昨日普遍上涨20元/吨。

数据来源:Wind、冠通研究咨询部

【期货动态】

上周,尿素期价震荡上行。上周一,受周末现货市场氛围偏弱带动,主力2409合约跳空低开后探底反弹,最低下探1818元/吨;周二,现货市场氛围依旧偏弱,主力09合约承压震荡下行;周三,主力平开高走,收盘价格重心上移。截止到4月3日,尿素主力9月合约报收于1876元/吨,较3月29日结算价1866元/吨上涨100元/吨,涨幅0.54%,振幅4.01%。

从技术图形来看,3月上旬以来,市场出口预期转弱叠加农需阶段性走弱背景下,尿素开启下跌,上周一下探至接近去年10月份的低位,盘面在此位置获得支撑,随即开启震荡反弹。本周一,主力在1900上方开盘后震荡运行,关注能否站稳1900关口;05合约逐渐接近交割,盘面贴水状态下,基差有收敛预期,加之市场逐渐开始炒作出口政策预期,短期向下驱动弱化,预计尿素主力本周震荡为主,近月强于远月。

UR2409合约上周周度成交量1266.35万吨,周环比增加271.77万吨;持仓量380.72万吨,周环比增加77.84万吨。

上周,尿素期货收盘价格重心小幅上移,现货报价大幅下挫,基差周度明显走弱。以山东地区为基准,截至4月3日,尿素9月合约基差174元/吨,周度-75元/吨。从往年走势上看,目前基差处于震荡走弱阶段。截至4月3日,5-9价差97元/吨,周度-14元/吨;随着05合约逐渐临近交割月,盘面贴水状态下,基差有走弱预期,5-9价差或延续走扩态势。

数据来源:Wind、冠通研究咨询部

2024年4月8日,尿素仓单数量2073张,周环比+52张。

数据来源:Wind、冠通研究咨询部

【尿素供应端】

上周,尿素产量周环比小幅回升。截止到4月5日,隆众数据显示,尿素周产量130.14万吨,较上期涨1.67万吨,环比涨1.30%;尿素周均日产18.59万吨,较上周增加0.24万吨。其中,煤制尿素产量100.05万吨,较上期涨1.38万吨,环比涨1.40%;气制尿素产量30.09万吨,较上期涨0.29万吨,环比涨0.97%。小中颗粒周产量104.4万吨,环比+0.31%;大颗粒周产量25.74万吨,环比+5.54%。

装置变动上,上个周期内新增4家企业停车,停车企业恢复5家,周产量小幅增加。本周看,预计2-3家企业计划停车,1-2家停车企业恢复生产,整体上预计本周产量延续小幅回升。截至4月8日国内尿素日产提升至18.3万吨左右,工厂开工率大约77.6%,较去年同日日产增加约1.3万吨。

数据来源:Wind、冠通研究咨询部

原材料市场来看,煤炭终端日耗继续回落,淡季电厂去库为主,非电需求下游刚需补库,短期动力煤价格或延续下跌;无烟煤市场僵持,价格窄幅波动,整体上尿素成本支撑仍偏弱。截止4月8日,秦皇岛动力末煤Q5500报价在820元/吨,周度-15元/吨;晋城市场价格,无烟煤洗小块1070元/吨,周度持平。

上周,国内液化天然气价格震荡上行,据生意社液化天然气报价,截至4月8日国内液化天然气基准价为3846元/吨,与4月1日相比(3746元/吨),上涨100元/吨,涨幅2.67%。

上周,合成氨价格先跌后涨,周度价格重心下移,截止到4月7日,山东地区合成氨价格3005元/吨,周度下跌77元/吨,尿素价格周度亦大幅下跌,合成氨与尿素价差略有收窄;截止到4月7日,合成氨尿素价差955元/吨,周度收窄7元/吨。上周,甲醇现货价格有所下跌,截止到4月7日,甲醇报价2435元/吨,周度下跌30元/吨,甲醇与尿素价差365元/吨,周度走扩50元/吨。

数据来源:Wind、冠通研究咨询部

【尿素需求端】

上周,复合肥价格继续弱势运行,截止到4月8日,45%氯基复合肥报价2480元/吨,环比上周-40元/吨;原材料涨跌互现,其中尿素、磷酸一铵和磷酸二铵价格下跌,氯化钾价格上扬,成本小幅下滑,利润因复合肥价格走弱环比亦下滑。截止到4月5日,复合肥开工率42.63%,较上周下降4.64个百分点,同比上涨7.11个百分点;春季肥收尾,近期成本端尿素偏弱运行,复合肥走货不佳,夏季肥启动缓慢,复合肥开工率季节性下滑,短期对于尿素的需求支撑减弱。

3月29日至4月4日,中国三聚氰胺产能利用率为70.58%,较上周减少4.26个百分点,同比偏高7.95个百分点。目前处于三聚氰胺生产相对旺季,开工率维持高位波动;但三聚氰胺市场供需矛盾明显,短期价格或弱势运行,继续挤压行业利润,一旦企业开始亏损,检修或逐渐加大。

库存数据来看,截至4月3日,尿素企业总库存量68.79万吨,较上周减少6.95万吨,环比减少9.18%。上周装置检修复产并存,产量回升幅度尚可,工厂执行前期订单,厂内库存延续了下滑的态势;本周看,日产预计进一步回升,清明节后期低价资源成交好转,关注近两日市场能否延续乐观情绪,本周库存去化仍有压力。截至4月4日,中国尿素港口样本库存量20万吨,环比增加0.4万吨,环比涨幅2.04%;本周期主要是黄骅港零星小颗粒货源到港,烟台港部分货源集港,其余港口整体数量暂无明显变动,港口库存量窄幅增加;当前市场对于5月份放松出口政策有较强预期,但目前暂未有相关消息,短期厂商集港意愿或一般,预计港口货源保持低位运行。

数据来源:Wind、冠通研究咨询部

【国际市场】

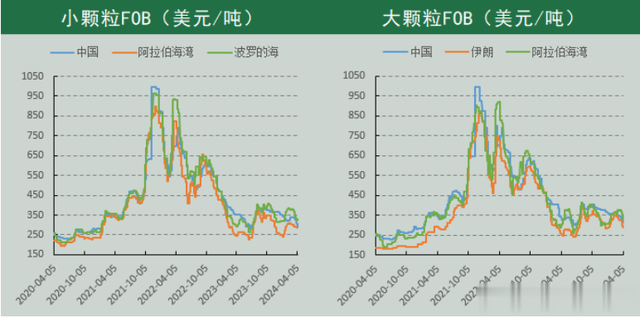

上周,国际市场尿素仍弱势运行,但或受印度招提振,跌势放缓。截止到4月5日,小颗粒中国FOB价报292.5美元/吨,周环比-15美元/吨;波罗的海FOB报价285美元/吨,周环比持平;阿拉伯海湾价格328美元/吨,周环比+3元/吨。截止到4月5日,大颗粒中国FOB价报313美元/吨,周环比-17美元/吨;伊朗大颗粒FOB价格288.5美元/吨,周环比-11.5美元/吨;阿拉伯海湾大颗粒FOB价格334.5美元/吨,周环比-17美元/吨。

印度3月份RCF尿素进口招标最终确认72.4万吨成交,东海岸成交量47.4万吨,价格347.7美元/吨CFR,西海岸成交量为25万吨,价格在339美元/吨CFR,货源将主要来自于中东及俄罗斯。

国际市场需求偏弱、流动性不强,3月份印度库存环比出现大幅增长,国际尿素供需过剩背景下,一旦如市场预期中国尿素出口放开,国际尿素价格将进一步承压;但市场预计未来几周,欧美、澳洲以及泰国或出现部分即期需求,或为市场带来阶段性支撑。

数据来源:Wind、冠通研究咨询部