一、逻辑推演:周期与结构

●从经济周期主要有四个级别:最大经济周期为康波周期,其次是房地产周期,然后是朱格拉周期(即设备投资周期),最后是大家较为熟悉的库存周期,当下呢,咱们处于康波萧条周期的末端。大宗商品投资是人生中最重要的战略投资品种,因为其具有周期性和爆发性。康波周期(60年左右一轮,新技术驱动GDP效率决定),房地产周期(20年左右一轮,地产的投资增减决定),产能周期(10年左右一轮,设备、产能的的淘汰更新决定),库存周期(4年左右一轮,信贷和工业产成品库存增减决定)。我们做大宗商品交易,因为合约的期限性,我们主要的研究框架集中在库存周期这个角度即可,因为这个周期比较容易观察,相对好界定。此外,从交易的角度出发,4年的维度也好交易。

●从中国即将开始第八次补库存周期,补库动作即将在2023年底开始,仍然还有一些问题要解决:

1、是不是补库存一定会对应商品价格的上涨?

2、此轮补库存周期是一种什么级别的时间周期?库存周期的上一级别周期是否也是向上的开启?

3、在缺少房地产周期启动的情况下,库存周期向上反弹的高度如何?归根到底,商品的价格上涨我们需要从时间+空间两个维度去分析。从库存周期的角度来看,国内的工业品,甚至化工品的绝对库存和相对库存,其实并不算高,比如螺纹库存和焦炭库存都是处于历史相对低位。

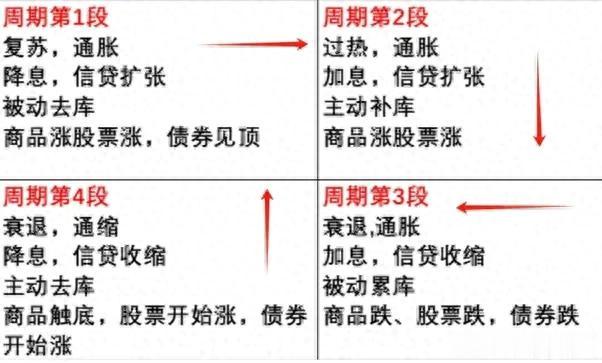

●周期是不断轮动的,有时会发生阶段跳跃和反复,但总个的框架逃离不了下面几个阶段:

站在交易的角度,其实如果我们能找到第4阶段的尾声--价格周期低点,以及第2阶段的尾声--价格周期高点,就像在2023年的6-10月份那一波,以及今年3-5月份的部分行情,这种回报也是非常客观的。

二、时间脉络与节点

●复盘历史,最近二十多年的文华商品的高点出现在2000.2.15-- 2004.4.5 -2008.3.4 -2011.2.14 - 2018.10.10 -2022.3.9,周期高点的间距大致为4年。除了2011-2018这轮大周期,实际周期里面有个2013.2月的小周期高点,做黑色板块的朋友应该更熟悉,2011-2013是3年,2013-2018是5年。因此总体框定一轮周期的时间跨度为3-5年。历史总是以不完全重复的形式重演,这就是周期的奥义。

●每轮周期高点之间大致间距4年,通过复盘发现每轮周期的低点,相距平均为50个月,把2020.4月作为周期低点,2023.6月是第38个月,和均值49.1个月对比,提前了12个月。不过,历史上2000. 2004两轮周期的低点距离是32个月, 38个月,也在接受的范围内。况且本轮周期,启动非常快,因此回落快,早结束,也是正常的。

●我们再来看目前大宗商品处于什么节点呢?首先,之前的这一波下跌,多数品种跌得是又快又急,甚至是没有任何反弹的流畅下跌。在急速下跌的过程中,多空的筹码一般会面临这样的一个过程:空头积累了非常丰厚的利润,但是多头损失惨重,亏损加剧,这是第一阶段。当空头利润丰厚,多头开始扛不住,有止损之后,空头的对手盘开始不断减少,这个时候盘面呈现出跌也跌不动的特征,但是也会涨也涨不动,因为空头主力也没有批量离场,多头在经过前期的负伤之后,也不敢过度进场,这样的盘面结构就导致涨不动。整体复盘来看,在经过今年1-2月的震荡,3-5月份的多头拉涨,6月份空头的急速调整回落,再到6月份的统一收周线、月线、季线、半年线,文华商品指数以一根阳线在重要支撑关口和时间窗口,走了个阳包阴,再加上目前商品整体的估值都相对合理,目前的节点与周期、结构的确也能呼应起来。那么周期和时间脉络能够理得顺,目前的行情缺什么呢?缺驱动!

三、驱动

●美元降息放水,引发的放水牛市,类似09/10,16/17,20/21年的情况。本来预期美国6月开始进入降息周期,但美国为了继续收割我们,各种不靠谱的数据,继续后延降息节奏,当然从它们自身财政,经济和银行的角度来看,降息势在必行。降息会迟到,但是不会缺席。

●美元信用逐步破灭,引发的商品结构化走强,类似70年代美国越战赤字,债务危机黄金脱钩,经济全面滞胀时的商品超级牛市。债务货币化,是未来美国的唯一出路,而货币化的过程,也就是高通胀长期持续的过程。美债已经接近35万亿,且每三个月增加1万亿,每年利息开文就要1.6万亿,从财政角度早已经入不敷出了,美元的霸主地位会一定程度削弱。

●另外,中国和美国不同。美国的问题在于产能不足(通胀压力,而我们的问题在于产能过剩(通缩压力),所以国内和国外定价的商品,可能会走出截然不同的逻辑。上面的2个驱动在于国际宏观的宽松,以及去通胀下之后的资金回流全球市场,而中国在于宏观政策调控下的温和通胀下的去产能和去库存。基于宏观周期的商品交易,遵循金融底已现,价格底初期,经济底初期三底共振,金融底、价格低出现后,必须要有经济底的证实,要小心求证,否则价格上涨之路会不坚实,还需要金融继续刺激。不能太左侧,金融指标推出行情拐点,安全边际就出来了,因为市场的尾部总是超出预期;不能太右侧,等经济指标都走好了再上车,那时价格兑现的差不多了,性价比很差。

四、三季度相对看好的品种

●纯碱:远兴四线尚未达产,延迟预期增强;夏季7、8月份检修预期仍存;09贴水扩大后,进一步下跌空间有限;光伏继续点火,抵消浮法冷修。所以接下来在三季度可以持续关注纯碱基本面的驱动因子变化,要真正走强,需要追踪以下几个因子:检修导致情绪面走强;估值决定安全边际,氨碱法成本决定现货商挺价意愿;期限价差结构的转化,决定上方空间。

●股指:当前A股市场整体估值已经重新回到历史偏底部水平,指数5周连阴后资产价格可能已经反映投资者过于悲观预期,下半年稳增长政策加码结合当前资本市场政策红利下制度不断完善,有助于继续活跃资本市场,再度提振投资者信心,下半年继续多关注阶段性及结构性机会,目前不悲观,三季度的结构化机会还是有的。