今天听到个很有意思的说法,说这轮上涨是对散户的布局,目的在于利用政策利好组合拳吸引资金进场,让媒体疯狂造势,等散户拉的差不多了,就是人家逐步撤场的时候,90后也好,00后也好,都是新一茬的韭菜。

坦白说,我听到这个说法的时候,感觉这些人就很拧巴

以往老美加息周期下,市场交投萎靡,价格一蹶不振风险溢价偏低的时候,他们觉得市场很“危险”难赚钱

老美降息国内跟随调整,市场交投活跃,价格走强,情绪和趋向明显的时候,他同样也觉得市场“危险”也难赚钱...

那么问题来了,低了难赚,高了也难赚,那什么行情不难赚?

难道是出现一个“既能让他看出趋势要形成,而且价格本身也得足够低方便抄底"必然能赚钱的机会?

其实这种情况根本不会出现,因为它们完全是一个互相矛盾的概念,在有效市场里,价格本身会充分反应市场预期、交投情绪、未来可能产生影响时间发生的可能性

也就是说,一切利好和可能发生的利好事件,都经过市场充分的反应计入了价格本身,它们是没有时间差的

如果价格大概率上涨,那么它就不可能偏低,因为“大概率上涨”这个可能性已经被交易者充分考虑过了,并且产生具体的买卖意愿作用于价格本身。

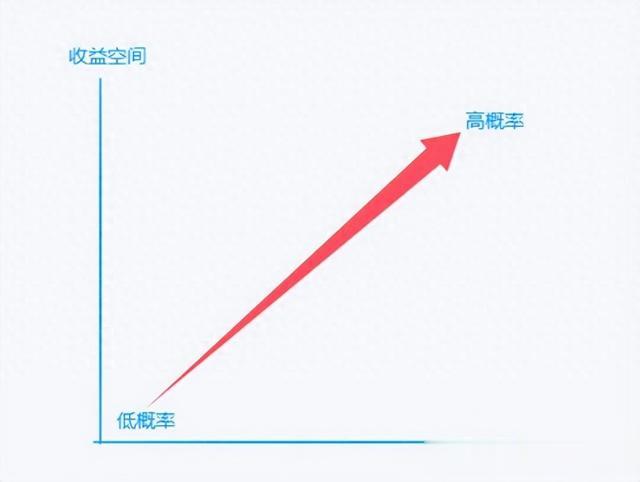

换个角度去思考,想象这是趋势发生的概率曲线,最初期概率偏低时,市场预期就越冷淡,那么价格本身的风险溢价就越低,未来的收益空间就越大

很多好机会回头去看,往往都源于一些在当时被群体思潮所掩盖忽略的可能性,想要抓住这种可能性需要这个人有独立思考的能力,也就是跳出大众看法做独特判断的洞察力。

后期随着趋向明显,小概率会变成公认的“大概率可能性”,此时共识就会引领买卖意愿,形成一种强劲的预期,而预期本身也会变成风险溢价计入价格,此时虽然概率高了,但争抢之下,利润空间会越来越薄。

就如同当前价格本应修复加息背景下,交投萎靡所导致的价格洼地,但在反弹修复的过程中,够强的反弹创造了新的预期,此时“反弹”也就超出了限度,被强化成了“反转”,局势的变化推动市场预期再一次升级。

所以交易,从大格局上来说就是定位两个“时间节点”

要么你在市场错误定价风险溢价极度偏低的时候,布局建仓,这个时期你需要跳出市场共识的局限,有抵抗“群体思潮”的决心,不会被言论和风气所影响自己对价值理解

因为金融市场里把握机会的方式就是,要在“公认错误”的时间下,做自己认为正确事情,这样你才能赚到大钱。

这是实现“财富自由”的基础,没这个贪欲和狠劲,总是费劲赚个芝麻,不如安心上班

说实话,和主流预期对抗很难,市场自由落体的时候会创造很强的消极情绪(多头反之)这种情绪会无差别的影响每个人,让他们对于一些客观存在的可能性视而不见了。

不止一个朋友跟我说,明明知道加息不可能持续,但当时却不知为何忽略了这一点,轻易的卖飞了自己手中仓位。同时后面看着价格暴涨也有点抵不住诱惑,虽然知道阶段波幅很强,很可能出回调,但还是想要追高进场。

我说,这就是金融市场逆人性的特点,如果是别的商品,你错过了低价成交的机会,它后面涨上去了你多半会放弃购买,不会吃这个亏,因为你很清楚当前价格对于往期价格来说是虚高的,是不划算的。

但在金融市场里就完全相反了,价格过高的时候往往比价格过低时看起来更有吸引力,越上涨大家的买入意愿就越强烈,此时预期和定价的错配就出现了

所以交易,逆人性,跳出群体共识的人盈利, 顺人性,被群体共识裹挟的人亏损。

要么,就是抓“小概率”往“大概率”过渡的中间部分,鱼身部分。

想象市场多空轮转是周期性的,那么在它逆转时必然会存在一个中间状态,此时概率和盈利空间处于一种平衡,就像一个钟摆

从左到右,必然存在一个最均衡的“中点”,我们判定趋势的方法本身也是建立在这个理念之上

寻找一个时间和力度基本对称的市场节点,此时就是入市的契机——连阴对连阳,斜率相仿。

就技术面来讲,很多时候不需要你找到多少有参考性的依据,只需要你最核心的依据有足够的说服力就够了

同时,这种情况不会只出现在大级别,小级别也有很多,算是一个没能建立的底单的弥补机会

说白了,在交易中有两种情况很危险,一种是不考虑阶段波幅蕴含风险溢价高低的追涨杀跌。另外一种就是眼看趋势不敢下手的错失机会。

两种对于我们来说都是很大的问题,所以要做的就是在阶段波幅过强时克制自己的追单欲望,在短期回落之后,坚定自己的顺势信心。

最后,一些复盘思考,做个分享,另祝大家国庆快乐。