关于美股的下调存在着巨大的分歧,特别是股神巴菲特减持苹果之后。

甲方:下调是短暂的,上升是永远的。

乙方:下调趋势已成,上升不知何时。

前者的判断源自于历史周期律,美股几十年来一直在上涨。

后者的判断源自于看数据说话,美股几十年来围着数据转。

两者都对,只不过前者需要信仰,后者需要数据。

前者的风险是万一这次跳出历史周期律呢?

后者的风险是等待数据转好会有踏空可能。

其实,两者并不矛盾,也可以是有机的统一体。

前者是结果,后者是原因。

通过原因推断结果,两者就能取得一致。

美联储掌握着货币调控的最高权杖,唯一仰仗的是“看数据说话”。

而数据的重中之重是“就业与通胀”,经济(GDP)增长只是参考标的。

但“就业”、“经济”、“通胀”又息息相关。

就业向好,通常经济会向好。

经济向好,通常通胀会上升。

反之亦然。

如果经济下滑,股市就坚挺不了。

所以,当美联储降息时,当就业向坏时,市场就开始交易经济“衰退”这件事。

这里的“衰退”,并非指“美林时钟”里进入了“衰退期”。

而是指,相对于经济“过热”,现在将开始“衰退”,步入“美林时钟”的“滞胀期”(该时钟有四个周期在循环转动:过热、滞胀、衰退、复苏)。

什么是“滞胀期”?

经济增长停滞(没有新的增长动能),通胀处于相对高位。

为什么说美国将要进入“滞胀期”呢?

先看通胀。

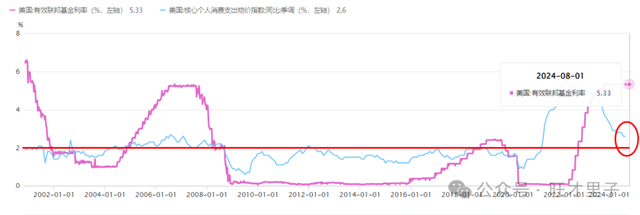

美联储最青睐的通胀数据(核心PCE)连续两个月维持在2.6%,高出目标点位0.6PCT。

历史上的降息,都发生在2%或低于这个点位,否则,容易发生通胀反弹。

这也侧面证明了,目前的通胀依然处于相对高位。

再看经济。

第二季度GDP同比录得3.1%,超过第一季度的同比2.9%。

体现的依然是经济向好,大家别慌。

但是,资本市场最讲究的就是“前瞻”两个字。

如果未来有发生下滑的可能,为何不趁现在减持呢?

或者说,未来很有可能发生下滑,落袋为安才是上策。

这种可能来自于什么呢?

上周五的就业数据大幅下滑,正在把经济指向“衰退”(即将进入“滞胀期”)。

为什么说将要进入“滞胀期”,而不是快速进入“美林时钟”的“衰退期”(经济低迷,负通胀或低通胀)呢?

因为,百足之虫死而不僵,第一大经济体的周期循环会来得相对缓慢。

类似某大经济体,从两位数的增长滑落到5%的增长,用了十多年时间。

而美联储在上周鸽声四起(将要降息),已经在预期这件事(经济停滞)。

当然,有时候嘴硬是美联储的一惯作风(因为宽松预期会导致通胀上升)。

最新的美联储官员在维稳时说:“不会对任何单一的数据报告反应过度!”

在经济的不同周期,配置不同的资产,是敏锐投资者的必备素质。

股神巴菲特的现金从一季度的1890亿美元飙升至创纪录的2769.4亿美元。

遵循的是“滞胀期”以“现金为王”这一准则。

那么,巴菲特为何减持苹果,而不是清仓苹果呢?

因为怀抱希望,什么希望?

如果,如果在美联储用心“呵护”下,周期转动加快了!

也就是“软着陆”真的实现了(不太可能),将成为各大经济体效仿的模板。

【美联储的操作手法(大幅度加减息),确实是世界的标杆】

现金为王的意义是能为下一个、下下一个周期做好准备。

什么准备?随时抄底。

为什么说,“软着陆”不太可能实现呢?

货币调控可以给经济创造良好的土壤,并不能从本质上左右经济(作物生长)。

决定经济的依然是生产力。

最新公布的数据(8月2日)告诉我们,美国生产力已发生边际下滑。

犹如2023年一季度之后,美国股市为何触底反弹,并不断创出新高一样。

因为,美国生产力在2022年4季度触底,之后生产力连续上扬,带动股市上涨。

生产力决定生产关系,生产关系决定市场表现。

以上纯属个人情感展现,聊博一笑。