在正式进行内在价值测算之前,我还是想再重复一下估值的原理。

内在价值并不是一个绝对的真理性的数值。事实上,我们知道的大部分事物,都是相对的。比如地球围绕太阳转,是以太阳为坐标原点。同样如果我们以地球为原点,也可以说太阳围着地球转。为什么前面用的最多?因为以太阳支点,通过模型和数学计算,能更好地预测天文现象。所以,任何人都可以有自己的内在价值。内在价值与投资者要求的必要报酬率有关。我一般要求投资的最低回报率要达到年化15%,如果有人要求10%,显然他和我计算的内在价值不同。内在价值估算的理论模型是未来现金流量折现模型(即DCF模型)。先设定好期限,比如十年。然后预测未来十年企业赚取的现金,再假设十年后变成一个固定不增长的企业,股票变成一只固定付息债券。把十年的现金和十年后的价值折现到当前,得出目前的合理价值。折现率是第二条的必要报酬率。实际测算时,我会使用简化的计算模型。之前的估值文章(我的交易)有详细步骤。极端估值我会使用资产重置法,即假设企业破产,资产全部归还负债后看剩下的净资产中有什么资产,再打折估值。比如金融资产,打八折;固定资产,打二折;无形资产,等于零。估值的目的是为了给交易操作提供参考,而不能保证投资的成功。考验投资功力的不是如何计算估值,否则经济学博士都是投资高手了。正如之前的文章《看懂企业的标准:如何知道自己看明白了》说的,投资成功的关键在于有把握地预测企业的业绩。芒格说,他从未见巴菲特用数学模型计算内在价值。巴菲特肯定有自己的估值,但绝对不会使用什么DCF模型。对于那么大年纪的人,这种模型使用起来会很不方便。我想,大概巴菲特对自己看好的股票,会像菜市场大妈买菜一样,先货比三家,再打折买入。

所以,我认为投资者不用过分纠结于估值,更不要斤斤计较小数点后两位具体是多少,而应该重视赚钱模式和企业竞争能力。那么,如何提高自己识别赚钱模式的能力?除了熟能生巧,我想不到好的方法。“读书破万卷,下笔如有神!”我每年要看上百家上市公司,看多了,大致心里就有个标尺。巴菲特和芒格投资这么成功,跟长寿和见多识广是有很大关系。

回到题目,我们计算一下中远海控的内在价值。

内在价值

过去十年中远海控的扣非净利润最高为1095亿,最低为-100亿,平均约为200亿。过去十年的中位数约为10亿,如下图所示。因为波动太大,我们把平均数和中位数综合一下,以(200+10)÷2=105亿作为现金流基础。第一篇文章《中远海控的投资价值和未来成长空间》给出了增长率约为2%,与全球经济同步。我要求的回报率为15%,用简化模型计算中远海控的内在价值为105÷(15%-2%)=808亿。过去十年的平均市值约为1000亿,内在价值的估值为0.8倍。当前估值为1.1倍。意味着市场认为未来两到三年中远海控的净利润还会超过平均水平。

参考操作

对于周期股,我一直遵循的原则是业绩和股价双底部原则。之前说牧原股份业绩应该在底部了,但股价不在底部,投资者都扛着不肯卖出,觉得很快就要到拐点。这样其实不利于股价稳定,即使业绩反转,股价涨幅也不大。

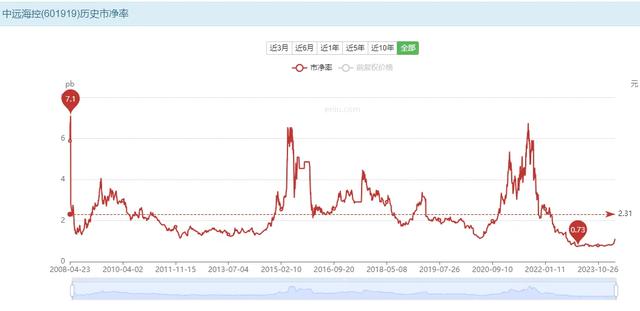

对于中远海控,因为经常出现亏损,市盈率指标就不能看了,只能看历史市净率指标。如下图所示,中远海控的历史平均市净率为2.31倍,最低为0.73倍,最高为7.1倍。

考察有史以来,A 股上市公司的平均净利率大致为10%,股票年化收益为8%。8%未复权,不包括分红,因为 A 股以前几乎不分红。加上分红后,年化收益大致等于10%,与净利率和 ROE 相同。所以,我把能够达到以上标准的公司作为标尺,并给1倍的市净率和10倍的市盈率。熟悉我文章的朋友,都知道我以前说过的标准公司的样子。

中远海控的历史平均ROE 为9.73%,略低于10%,给1倍的市净率问题不大。结合前面内在价值的测算,0.8倍的市净率即股价10元/股是一个可以开始介入的位置,分步买入。因为规模变大,亏的时候也会亏更多,底部会在市净率0.6左右即7元/股企稳,大致是当前股价的五折。

另外,航运业的周期特别长,需要投资者更大的忍耐力,比如十年。像中远海控,2020年以前十年股价在底部,分红为零。但最近三年,即使以较高的9元/股的价格买入,分红都到了3元/股,相当于买入后立马回本三分之一。十年不分红,分红顶十年。

结论:我认为航运公司是可以长期持有的股票。作为全球最大的贸易国,中国是离不开国际贸易的,这是一个会长期存在且发展的行业。