国有大行在短短不到三个月的时间内再次下调存款利率,反映出当前中国经济环境下货币政策的灵活性和适应性,以及中央银行引导市场流动性、刺激经济活动的意图。以下是对这一举措的深度解析:

### 宏观背景与目的

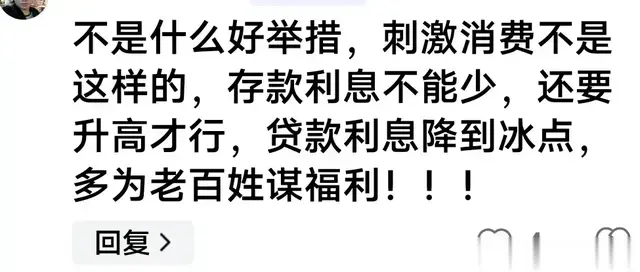

1. **刺激消费与投资**:连续的存款利率下调意在鼓励储蓄转化为消费和投资,提振市场需求。较低的存款利率降低了储户的利息收入,可能促使部分资金流向消费市场或寻求更高收益率的投资渠道,如股票、债券、房地产或其他金融产品。

2. **降低融资成本**:银行存款利率的下调,理论上会导致贷款利率的同步走低,减轻企业和个人的融资成本,有利于扩大信贷投放,促进实体经济发展。

3. **响应经济周期变化**:在全球经济增速放缓的大背景下,中国内部也面临着一定的经济下行压力。下调存款利率可以被视为逆周期调节的一部分,旨在维持合理的货币市场条件,支持经济增长。

### 影响与挑战

1. **银行业务结构调整**:存款利率的频繁调整要求商业银行快速调整资产负债表,优化资金运用结构,以平衡存贷利差收窄的压力。银行可能需要加大中间业务和非利息收入的比例,寻找多元化盈利模式。

2. **金融市场稳定性**:利率变动可能引起资本市场波动,尤其是对于那些对利率敏感的资产类别,如债券市场。投资者需要重新评估投资组合的风险和回报,可能导致资金重新布局。

3. **储户行为变化**:面对更低的存款回报,储户可能会更加倾向于寻求高风险高收益的投资机会,或者增加消费支出,但这也会增加个人财务规划的复杂性。

4. **通胀预期**:低利率环境可能会加剧通胀预期,如果经济增长未如预期般加快,过多的流动性追逐有限的商品和服务可能导致物价上升。

### 展望与建议

对于普通储户而言,在当前低利率环境中,合理规划个人财务管理尤为重要,包括但不限于:

- **分散投资**:探索多元化的投资渠道,如定期审视投资组合,适当增加权益类或固定收益类产品的配置,但要注意风险匹配和个人承受能力。

- **长期视角**:培养长期投资思维,避免因短期内市场波动而频繁交易,导致不必要的费用和税收负担。

- **教育与咨询**:加强财经知识的学习,必要时寻求专业理财顾问的意见,制定符合个人目标和风险偏好的财务计划。

总的来说,存款利率的连续下调是宏观调控措施之一,旨在通过改变市场参与者的激励机制,促进经济增长和社会福利的改善。但这一过程也伴随着一系列挑战,需要各方参与者共同适应和应对。