猪肉板块上一次操作还是猪瘟导致的超级大周期,两邦正火热的时候。现在正邦天邦双双被ST,跌回了原形。最近猪肉价格见涨,有朋友一直建议去研究一下猪周期的反转情况,总体来说周期反转的确定性挺强,但股价反弹的幅度可能不如预期!

最近几轮猪周期情况

供需决定价格

需求方面,中国是全球最大的猪肉产销市场,每年需求量受价格影响有所波动,但总体稳定。

供应方面:

虽然现在市场受生产效率出栏节奏和二次育肥的影响,放长周期看对未来猪肉价格影响最大因素是能繁母猪。

我们做一个行业的周期类股票,肯定不会紧紧盯着几天的价格波动操作,而是看行业的一个长周期趋势。

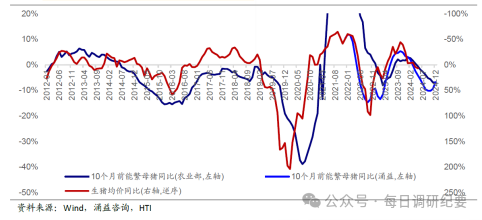

生猪养殖行业普遍认为,10个月之前的能繁母猪决定了供应量

能繁母猪的同比增速和猪价关联性

4月全国能繁母猪存栏3986万头,环比降0.1%已连续10个月回调,能繁母猪存栏相比22年高点已去化9.20%,相比21年高点已去化12.66%。

猪周期反转了吗?

从上几轮猪周期的能繁去化情况看,降幅分别是:19.4%,19.9%和9.4%,去化时间分别是19个月,11个月,10个月

本轮能繁母猪去化数据看距离22年高点也有了9.2%,和上一轮相近,去化时长也有了十几个月。

和前几轮猪周期去化相比,猪周期产能去化幅度可能会降低,这最主要由于两个因素:

1.前几轮猪周期很大因素是行业黑天鹅事件,行业被动去化,比如:06-09年的蓝耳病,13年的仔猪腹泻,16年的环保禁养政策,18-19年超级猪周期的非洲猪瘟,都是有在外力的干预下导致去化幅度大,如果算上21.22年的后非瘟时代的猪周期,虽然有部分疫情影响,但总体已经可控,行业的去化能力就比较低

2.农业部预计2023年生猪规模化养殖比例在68%左右,上升3%,相比2018年提升19个百分点。

规模化养殖比例提高,散户大面积推出,规模企业相比散户有更强的风险抵御能力,更好的现金流,包括对疾病的管控能力更强,行业陷入亏损以后有更强的忍受能力,这也可能会大大降低了行业的去化水平。

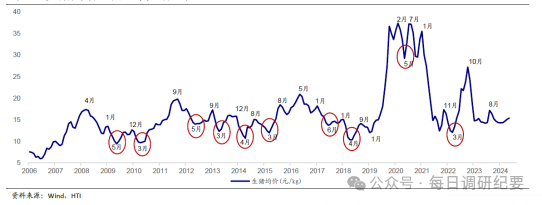

猪价月份历史表现

从过往的数据看上半年3-5月份往往是年内猪价的低点,这主要是因为上半年相对需求弱,下半年是行业的需求旺季。

最新的猪价数据,截止6.2日,全国生猪销售均价17.9元,环比上升1.13元同比上涨3.6元,猪价走势符合之前的趋势,在下半年需求旺季,供应相对较少的情况下,猪价进一步上涨的概率非常大。

几个层面看:

行业去化水平相比21年高点已经到到了12.66%,去化时间长达10几个月,猪肉价格在供应量相对更大的时间节点已经开始上涨,预计下半年行情涨幅更大,猪周期拐点概率非常高!

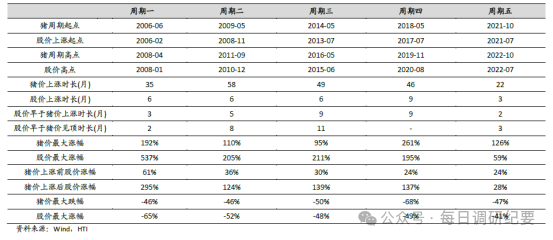

本轮猪周期虽然去化时间较长,但相对来说去化的幅度比较短,根据过往经验看对应猪价上涨的幅度可能也不如前几次猪周期情况。

成本下降利润增长

行业数据上,生猪养殖成本中饲料占总成本的40-50%,饲料价格走势对养猪股的利润影响也非常大。

全国生猪饲料均价下降至 3.16元/公斤左右,已跌至 2021年初水平,23年同期是3.16元/公斤,饲料家的下跌带动了养猪股利润的提升。

猪肉股估值的方式

1.按照单头盈利估算利润

出栏数,养殖成本和价格

这两天有小作文传出猪股5月份的最新成本:

利润的计算很简单,就以最新出栏价格去掉养殖成本,对应着出栏数量,去掉各种运营成本基本就得出每个公司的预期零利润情况。

最后根据市场情绪不同给与一定的PE倍数,具体是10,20还是多少需要看市场的热度,同一个板块不同的个股由于确定性风险性不同,也会有很大的差距。

2.头均市值计算

按照5.31日收盘计算,牧原股份,巨星农牧头均市值3K-4K,新五丰,华统股份,温氏头均2K-3K,新希望,天康头均1K-2K之间

对比之下有些标的的头均市值还是偏低的。

历次猪周期猪股涨跌幅:

上边提到,由于本次母猪去化程度低于往年,本轮猪价的反弹幅度可能也偏低,这样猪股的弹性也预计可能不是特别大,暂时对我没有太大的吸引力,有感兴趣的朋友继续研究吧

核心个股:

牧原股份,温氏股份,新希望,天康生物,唐人神,新五丰,巨星农牧,华统股份

PS:留言的兄弟,猪周期帮你梳理了一下,仅供参考!

------------------------