文:权衡财经iqhcj研究员 朱莉

编:许辉

浙江公元新能源科技股份有限公司(简称:公元新能)拟在北交所上市,保荐机构为浙商证券。本次发行的股票数量不超过3000万股。发行人及主承销商可根据具体发行情况择机采用超额配售选择权,采用超额配售选择权发行的股票数量不得超过本次发行股票数量的15%,即不超过450万股,包含采用超额配售选择权发行的股票数量在内,公司本次拟向不特定合格投资者发行股票数量不超过3,450万股。

公元新能此次拟投入募集资金1.635亿元,用于安徽500MW高效N型光伏组件生产项目、研发中心建设项目和补充流动性资金(5000万元)。值得注意的是,公元新能分别于2023年1月12日和2024年2月18日验收通过了投资额2.5亿元的年产500MW光伏组件、2000万盏光伏灯具项目和480万元的对应技改项目,此次又募资8,615.83万元用于安徽500MW高效N型光伏组件生产项目。从环评审批文号上看,前两者为广环审〔2021〕51号和广环审〔2023〕82号,募投项目为广环审[2023]165号,三者不应该是同一扩产项目。

公元新能由张氏夫妻合计持股超7成,多位亲属为一致行动人;营收净利下滑遭问询,毛利率长期低位;研发占比持续下滑且低,原材料价格波动;90%以上收入来自于境外,真实性遭问询,产能信披存疑。

夫妻合计持股超7成,多位亲属为一致行动人

公司官网显示,公元集团成立于1983年,在全国拥有16家全资子公司。公元集团于2011年上市,品牌价值200亿元,入选亚洲品牌500强。招股书显示浙江公元太阳能科技有限公司,自2006年1月15日设立,于2010年11月9日整体变更设立为公元太阳能股份有限公司。

截至招股说明书签署日,公元股份直接持有公司9500万股普通股,占公司股份总额的68.27%,公元股份通过其控制的子公司公元国贸间接持有公司3.59%的股份,合计控制公司71.86%的股份,为公司的控股股东。

截至招股说明书签署日,根据公元股份的公开信息披露,张建均和卢彩芬为夫妻关系,其二人共同控制公元股份,为公元股份的实际控制人。公元股份直接及间接持有公元新能71.86%的股份,因此,张建均和卢彩芬夫妇通过其控制的公元股份及公元国贸,合计控制公元新能71.86%的股份,为公元新能的实际控制人。

控股股东公元股份的实际控制人为张建均、卢彩芬夫妇;公司股东公元国贸为公司控股股东公元股份的全资子公司;公司股东张航媛为实际控制人张建均、卢彩芬夫妇之女;公司股东张翌晨为实际控制人张建均、卢彩芬夫妇之子;公司股东王宇萍为张建均弟弟张炜之妻;公司股东吉谷胶业的实际控制人郑茹为卢彩芬弟弟卢震宇(任公元股份董事长)之妻。基于前述股权控制关系及亲属关系,将公元股份、公元国贸、张航媛、张翌晨、王宇萍及吉谷胶业认定为实际控制人的一致行动人,但不构成公司的共同实际控制人。

营收净利下滑遭问询,毛利率长期低位

公元新能主要从事太阳能光伏系列产品和新能源领域节能环保产品的研发、生产及销售,其中太阳能光伏系列产品主要包括太阳能光伏组件、光伏发电系统、光伏建筑一体化等;新能源领域节能环保产品主要包括太阳能灯具、低压灯具、新能源储能等应用产品。公司产品主要应用于光伏发电、庭院美化、智能家居、道路交通、户外野营、移动储能等场景。

2020年-2023年1-6月,公司的营业收入分别为4.14亿元、6.12亿元、10.29亿元和5.34亿元,净利润分别为1639.39万元、1277.77万元、3328.04万元和3937.45万元。

2023年公司营业收入为9.64亿元,同比下滑6.32%;公司2023年各季度收入及利润呈持续下滑趋势,其中上半年实现营业收入5.34亿元、扣非后净利润3,667.83万元,下半年实现营业收入4.21亿元、扣非后净利润600.51万元,环比均大幅下滑。其中下半年收入、净利润分别较上半年下滑21.16%、83.63%,2024年第一季度公司经营业绩仍呈大幅下滑趋势。

权衡财经iqhcj注意到,证监会要求公司说明2023年下半年收入、净利润大幅下滑的原因,公司期后各季度的业绩情况,是否仍呈下滑趋势;期后向主要客户的销售金额、占比,同比及环比变化情况,说明变动的原因及合理性。

2020年-2023年1-6月,公司太阳能光伏组件收入分别为2.46亿元、4.02亿元、7.78亿元、3.83亿元,占主营业务收入的比例分别为60.05%、68.07%、77.25%和71.64%,收入总体呈上升趋势;公司太阳能灯具的收入分别为1.62亿元、1.83亿元、2.26亿元、1.504亿元,太阳能灯具的收入占主营业务收入的比例分别为39.69%、31.01%、22.46%和28.15%。

光伏产业属于战略新兴产业,受补贴政策调整、宏观经济波动、贸易摩擦、阶段性产能过剩等多重因素影响波动较大,对光伏企业的经营状况和盈利能力均造成重大影响。

报告期各期,公司的主营业务毛利率分别为11.37%、8.71%、9.52%以及14.87%,毛利率存在一定波动。与可比同行均值对比,公司变动较小,但长期低位。官网称公司除太阳能组件外,太阳能园林灯具也是主要产品。公元新能源是中国排名前五的太阳能灯具供应商,与家得宝、COSTCO等多家著名超市合作。

研发占比持续下滑且低,原材料价格波动

2020年-2023年1-6月,公司研发费用率分别为1.10%、0.92%、0.53%和0.34%,研发费用率较低也持续下降,低于行业平均水平1.99%、2.23%、2.46%和1.90%。公司称主要原因系:公司主要产品包括太阳能光伏组件和太阳能灯具,产品生产工艺流程已较为成熟,且受到光伏行业产业政策的影响,报告期内主营业务收入有明显增长,综合导致研发费用率较低。此外,可比公司均为高新技术企业,相对研发投入较高。

报告期内,公司存在劳务派遣用工人数超过公司总用工人数10%的情形,其中,2020年和2021年劳务派遣比例分别为48.61%和33.78%。

公元新能产品的主要原材料包括电池片、玻璃、铝合金边框、电池等。直接材料是公司主营业务成本的主要构成部分,报告期内材料成本占主营业务成本的比例达到85%以上,原材料价格的波动将直接影响公司的生产成本和盈利水平。报告期各期,公司前五大供应商占年度采购额比例分别为27.27%、27.84%、29.48%及33.47%,公司不存在向单一供应商采购比例超过总采购额50%以上的情况或严重依赖少数供应商的情形。

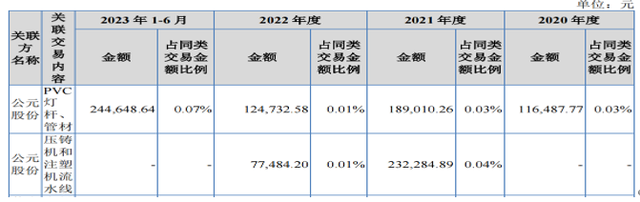

其中,报告期内,公司向母公司公元股份采购PVC灯杆及压铸机、注塑机流水线,以生产成本加合理利润作为定价依据。证监会要求公司进一步说明关联交易的公允性。

90%以上收入来自于境外,真实性遭问询,产能信披存疑

2020年-2023年1-6月,公司订单主要来源于境外客户,主营业务收入中,境外销售收入分别为3.82亿元、5.62亿元、9.56亿元及4.84亿元,占比为93.53%、95.19%、94.90%和90.62%。因汇率波动形成的汇兑损益分别为540.83万元、351.75万元、-1,745.28万元及-479.99万元,占各期营业利润的比例分别为34.34%、26.23%、-45.16%及-9.48%,汇率波动对公司的经营业绩存在较大影响。

公元新能90%以上收入来自于境外,主要客户分布在欧洲、巴西等国家或地区。2020年8月,巴西政府取消了太阳能光伏设备的所有进口关税,光伏组件产品进口税率降至0%。

2021年-2023年公司向南美洲地区销售金额分别为1.66亿元、3.02亿元、3.11亿元,主要客户集中在巴西且为报告期内新增。2023年12月,巴西政府取消了对光伏组件12%的进口税收补贴,自2024年1月1日起实施。

2023年3月,欧盟发布《净零工业法案》,提出目标到2030年欧盟清洁能源需求的自给率至少达到40%。2023年巴西、欧洲地区的主要客户采购金额大幅减少,如巴西第一大客户VERTYS销售金额由1.89亿元减少至9,498.40万元,欧洲第一大客户FUTURA销售金额由1.55亿元减少至6,452.25万元、截止目前的期后销售金额为0。

证监会要求公司,结合报告期内巴西关于光伏组件产品的进出口贸易政策变化情况,说明公司向巴西地区销售收入持续增长的原因,是否主要受2020年巴西取消进口关税政策的影响,是否与国内向巴西的光伏组件出口额变化趋势相同;公司期后向巴西的销售是否受到恢复关税的重大不利影响。

报告期内向欧洲地区销售规模波动较大的原因,相关变动趋势是否与国内向相关地区的出口规模变动趋势相符;2023年公司向欧洲地区的销售规模有所下滑的原因及合理性;是否为受到相关贸易及关税政策不利影响。

2020年-2023年1-6月,公司涉及的关联销售金额合计分别为111.29万元、1307.6万元、370.39万元和1154.71万元。其中,2021年-2023年1-6月,公司向公元股份销售的是太阳能光伏组件产品及部分配件,主要作为公元股份建造分布式光伏电站的设备部件,涉及金额分别为1126.87万元、263.41万元和973.05万元。

报告期各期末,公司应收账款账面余额分别为4,576.10万元、4,470.08万元、1.882亿元及1.946亿元,占当期营业收入的比例分别为11.05%、7.31%、18.29%及36.07%。报告期各期末,公司存货账面余额分别为9,294.01万元、1.557亿元、2.228亿元及1.672亿元,占资产总额的比例分别为27.45%、26.34%、25.51%和17.83%,占比较大。

报告期各期末,公司合并口径资产负债率分别为66.12%、69.68%、66.65%和60.66%,母公司口径资产负债率分别为66.33%、68.88%、66.83%和60.89%。

招股书显示,报告期公元新能的产能利用率较为复杂,包括了自产和外采;公司光伏组件产品的产销率处于较高水平,产能利用率呈逐年上升趋势,且2022年以来达到90%以上;公司太阳能灯具产品的产能利用率较为稳定,产销率受客户提货进度影响在各年度中略有波动。结合上述的募投项目和之前验收项目对应的产能,招股书所披露的产能或较为谦虚。

注册制下,IPO企业更应该注重信披质量,其经营指标能否满足上市要求,后续的可持续经营状况,行文有限,权衡财经iqhcj无法一一指明,本文行文均来自信源,也仅为权衡财经iqhcj提醒利益相关方投资者更应关注的企业风险所在,不作全面的参照。