“您的退休金,可能会因为一项即将到来的政策变革而受到影响!”

随着2024年10月的临近,养老金并轨政策的倒计时已经响起。

这不仅是国家养老保险体系的重大调整,更关乎每一位职工未来的养老福利。

体制内外的待遇差异,一直是社会关注的焦点,而并轨政策的实施,将如何重新定义我们的退休生活?

特地写一篇文,用最简短的话给你讲清楚,事关你我。

Part.01

并轨时代:退休金的未来

退休生活的安稳与否,直接关系到每位职工的心。

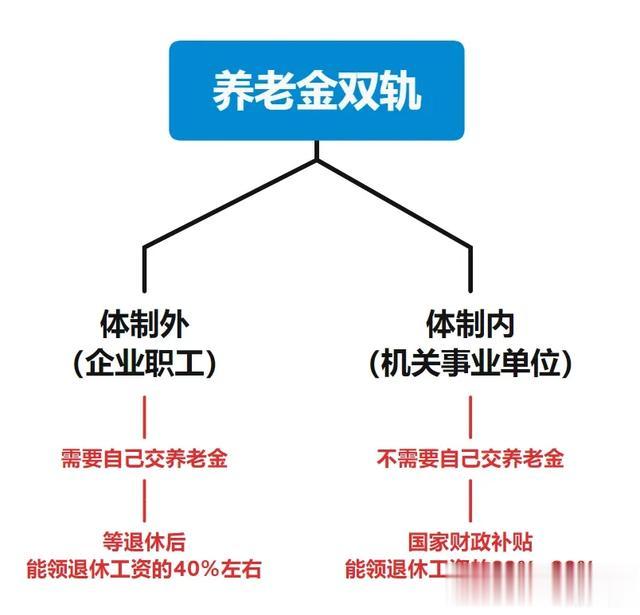

但一个不容忽视的现实是,我国养老金制度长期存在的“双轨制”导致了体制内外退休待遇的显著差异。

体制内的养老金替代率较高,基本跟在职时的水平差不多,至少也有80%-90%以上,从体制内退休的老人生活过得相当滋润。

而体制外的养老金替代率较低,据粗略计算,目前在40%左右,已低于国际上建议的最低标准,这也解释了退休老人再就业的原因。

这种差异不仅加剧了社会分层,也给未来的养老安全埋下了隐患。

在这样的背景下,养老金并轨政策应运而生,它被寄予厚望,旨在打破旧有的制度壁垒,实现养老待遇的公平化。

然而,这一改革并非没有挑战。随着经济的发展和人口结构的变化,养老金的可持续性问题日益凸显。

如何在保障退休人员基本生活的同时,确保养老金制度的长期稳定,成为了摆在政策制定者面前的难题。

养老金并轨,不仅是对现有制度的一次重大手术,更是对未来养老模式的一次深思熟虑。

它将如何平衡不同群体的利益,如何适应人口老龄化的挑战,如何确保每位职工都能有一个安稳的晚年?

这些问题的答案,不仅关乎政策的成败,更关乎我们每个人的切身利益。

Part.02

并轨变革:退休金差异的终结?

养老金的改革正逐步重塑我们的退休预期,而这一进程,对不同群体意味着不同的未来。

在2014年10月之前,体制内职工的退休金由国家全额支付,但随着并轨政策的推进,这一模式已经走进了历史。

过渡期的退休者,虽然受到政策的保护,但过渡期结束后,所有机关事业单位的员工将与企业员工一样,根据统一的规则缴纳养老保险。

目前,我们正处于一个关键的转型时期。

事业单位的新职工,自2014年10月之后,已经开始按月缴纳养老保险,这标志着单轨制的全面铺开。

过渡期的结束,预示着我国养老保障制度的统一化,这不仅是对制度的革新,也是对公平与效率的追求。

尽管如此,要实现结构性公平,我们还有很长的路要走。

我国的养老体系,由三大支柱构成:

养老体系的三大支柱中,第一支柱的基本养老金制度调整,以及第二支柱的职业年金的引入,都在努力减少体制内外养老金的差距。

但企业年金的覆盖率相对较低,且在当前经济环境下,企业自愿缴纳的意愿并不强烈。

根据国家统计局的数据,体制内职工的平均收入普遍高于体制外职工,这直接影响了他们的缴费基数和未来的养老金收入。

因此,尽管养老金的计算和缴纳方式正在趋于公平,但要真正实现养老金替代率的公平,还需要更多的努力。

面对这一现实,我们不得不思考个人的未来规划。

在养老金并轨的新格局下,如何制定合理的退休策略,确保退休生活的稳定和尊严,成为我们必须面对的问题。

Part03

不同人群的养老金变化

随着养老金并轨政策的落地,一个时代的退休金差异即将被抹平。

但在这历史性的一刻,不同人群的养老金将面临怎样的变局?对于“老人”、“中人”和“新人”来说,这场改革带来的是机遇还是挑战?

“老人”,即那些在2014年10月之前退休的职工

他们的退休金不会受到并轨政策的影响,依旧享受着旧制度下的安稳。

对于那些处于过渡期的“中人”

他们的退休金将根据“限低从高”的原则进行调整,这或许意味着一部分人的退休金将得到提升,但是否每个人都能从中受益?

对于“新人”,即2014年10月之后参加工作的职工

他们将完全按照新的养老保险制度来计算退休金。

这意味着,无论体制内外,退休金的计算方式都将统一。

但是,统一的计算方式是否能够保证退休金的公平分配?

在经济增速放缓、人口老龄化加剧的背景下,退休金的增长是否能够跟上物价上涨的步伐?

我们的退休金,是否真的能够成为晚年生活的坚实保障?在养老金并轨的大潮中,每个人的命运都将被重新书写。

接下来,我们将深入探讨不同人群在养老金并轨后的具体变化,以及这些变化对您未来生活的影响。让我们一起揭开养老金并轨背后的真相,为规划一个安心的退休生活迈出关键一步。

Part.04

并轨后养老:挑战与对策

随着养老金并轨政策的尘埃落定,我们站在了一个新的起点上。

但这仅仅是个开始,因为养老金的未来远比我们想象的要复杂。

并轨政策的实施,虽然在制度层面实现了统一,但它并非解决养老问题的良药。

面对人口老龄化和经济增长放缓的双重挑战,我们的养老金真的安全吗?

首先,我们必须认识到,人口结构的变化对养老金的影响是深远的。

当前,我国人口出生率的下降和老年人口比例的上升,共同构成了一个不容忽视的现实:养老金的缴纳者在减少,而领取者在增加。

这一增一减之间,养老金的资金池面临着越来越大的压力。

其次,我们不能单纯依赖国家或企业提供的养老保障。在第一支柱和第二支柱之外,激活第三支柱——商业养老保险,成为了一个值得考虑的选择。

通过个人参与商业养老保险,我们可以为自己的退休生活增加一份额外的保障。

然而,面对市场上琳琅满目的养老金融产品,如何做出明智的选择?

接下来,通过两个贴切的案例,我们将探讨不同背景的职工如何通过养老金规划来提高他们的退休生活质量。

如何平衡风险和收益,确保养老金的安全和增值?这需要我们具备一定的金融知识,同时也考验着我们对未来的规划能力。

Part.05

养老案例

案例一:积极规划的体制内职工

A女士,40岁,是机关单位的资深职员,月收入约1万元。面对退休,她预估退休金大约8000元,但未来不确定性让她感到不安。

为了退休后的高品质生活和突发事件的资金需求,A女士选择了商业养老金计划作为补充。

从60岁起,

她将每年领取4.96万元,即每月4216元,直至终身。

70岁时,她将累计领取54.56万元,超过总保费;

80岁时,累计领取104.16万元,两倍于所交保费;

88岁时,加上祝寿金,她将领取148.8万元,接近保费的三倍。

此外,该产品提供终身现金价值,保证了资金的灵活性和法律保护。

案例二:自力更生的体制外职工

B女士,一名小私企员工,月薪1万元,预计退休金约4000元/月,远低于当前生活水平。

为了维持生活质量,B女士决定为自己投保一份商业养老保险。

B女士从60岁起,

每年将领取5.03万元,直至80岁,

保证领取20年,至少领取100.6万元。

69岁时,她已领取50.3万元;

79岁时,领取金额超过100万元,是所交保费的两倍;80岁时,累计领取105.6万元,合同结束。

该产品不仅提供高领取额,还确保如果未领取完毕便身故,剩余养老金将一次性返还给家人。若保费超过30万元,还可接入全国上百家家养老机构,享受旅居养老等多样化服务。

Part.06

结语

通过今天的深入分析,我们可以看到,养老金并轨改革不仅仅是一项政策的调整,它关系到我们每个人的切身利益和未来生活的保障。

无论是“老人”、“中人”还是“新人”,在这场改革中都能找到适合自己的定位和应对策略。

面对未来可能出现的养老金缺口,我们每个人都有责任为自己的养老生活提前做好准备。

这不仅意味着要积极参与到国家和单位提供的养老保障体系中,更意味着要通过个人储蓄、投资和购买商业养老保险等手段,为自己的退休生活增加一份保障。

养老金并轨改革为我们提供了一个更加公平的起点,但最终的养老质量,还需要我们每个人根据自己的实际情况,做出合理的规划和准备。

我花了大量的时间整理出目前市面上收益第一梯队的几十款养老年金产品,如果你想要了解具体产品的细节可加我VX:Vivianchunyan,我无私的分享给你,

提前规划、找靠谱的养老工具准备,任何时候开始都不算太晚。

最后,也欢迎大家多多转发出去,让更多人知道养老金并轨的真相~