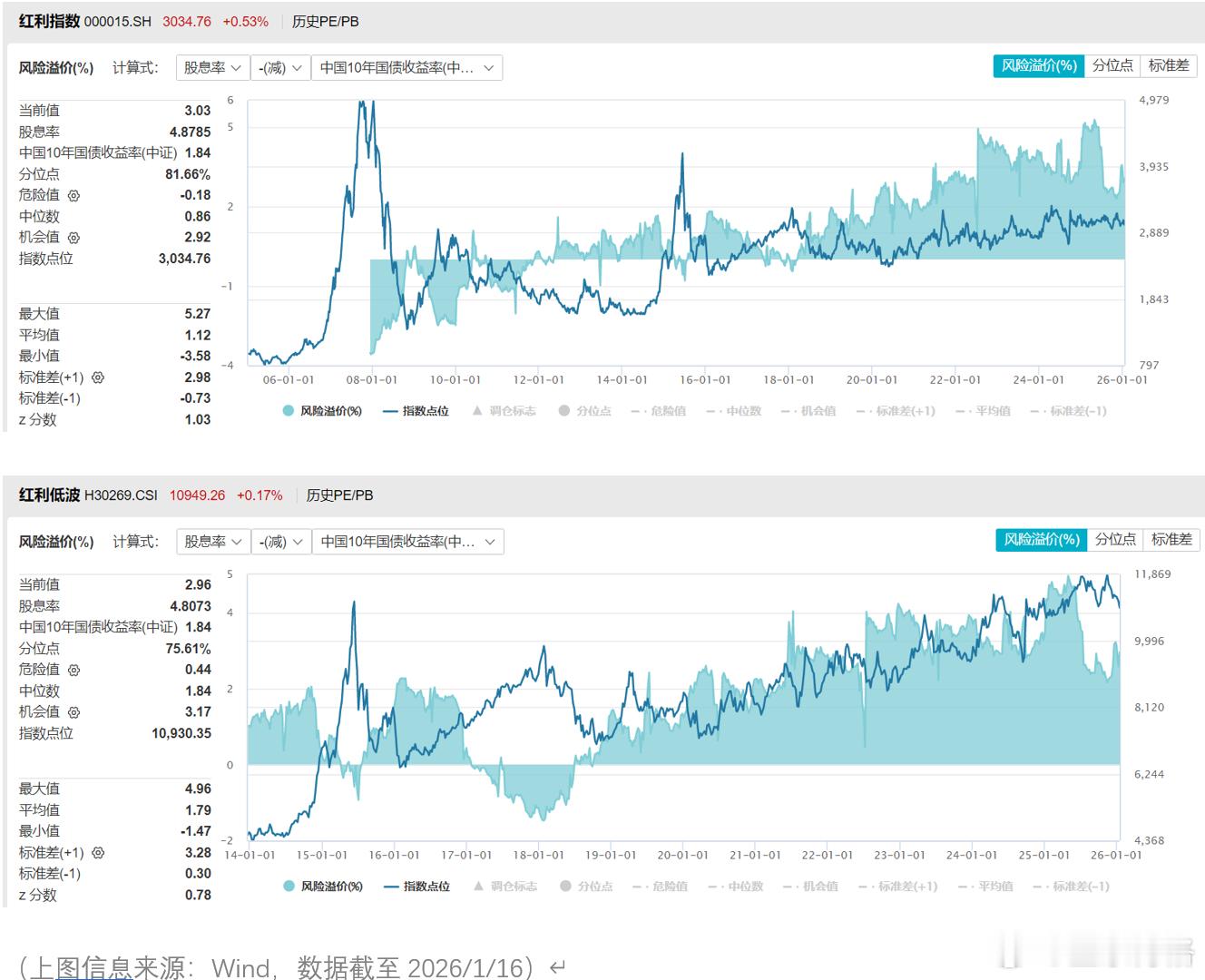

市场这么好,还有必要配置红利类产品吗?近一年红利类基金表现一般,博格依旧在缓慢加仓红利。恰好在这个时候,还看到华泰柏瑞的一篇文章《当时间方格遇见红利投资:一张A4纸上的长期答案》。文章的大概意思是:虽然现在是红利比较“难”的时刻,但是从长期来看这样的“难”是相对短暂的,红利长期回报依旧稳健。文末还发起一个“红利时间格子”互动计划,其中有一个问题特别具有代表性,我就来说说自己的观点。问题:市场这么好,还有必要配置红利类产品吗?我的答案是非常有必要配置红利。每个人对于波动承受能力是有限的,大家只能赚到自己承受能力内的收益。例如,近两个月商业航天概念非常热,能在短短几天涨30%,也能在短短几天跌30%。若满仓梭哈这种弹性板块,博格也承受不了这样的波动拿不住手里面筹码,结果大概率是拿不住也赚不到未来潜在的涨幅。博格长期是看好科技成长的,但是满仓持有波动太大承受不了,所以必须降低科技成长仓位降低账户整体波动,例如降低到半仓。 剩余半仓选择什么标的,既能长期有一个稳健的收益,又能对冲科技成长的波动呢? 在目前低利率的大环境下,可能唯有股息率依旧维持在5%-6%左右的红利了。这一点从两只代表性红利类指数的股息率与十年国债收益率的差值(也就是下图的风险溢价这个指标)就可以很容易看出来。到1月16日为止,红利指数的风险溢价高于指数发布(05/1/4)以来81.66%的时间,红利低波的风险溢价则高于指数发布(13/12/19)以来75.61%的时间,基本都来到历史高位了。我在之前的文章也多次说过,指数股息率越高,通常意味着防守性就可能越强,即便现在价格跌了点,分红也能回点血。说到红利,博格必须给大家讲点历史:在红利指数产品方面,华泰柏瑞算是行业先行者了,他们早在2006年就推出全市场第一只红利类主题的ETF,至今已比较平稳的运作了19年有余,近年来又陆续布局了多只覆盖A股与港股的红利产品,形成策略类型丰富的“红利全家桶”。基金A股行情