中国终于出了一口气。要知道,巴基斯坦欠咱们300亿美元外债,也终于可以还清了。

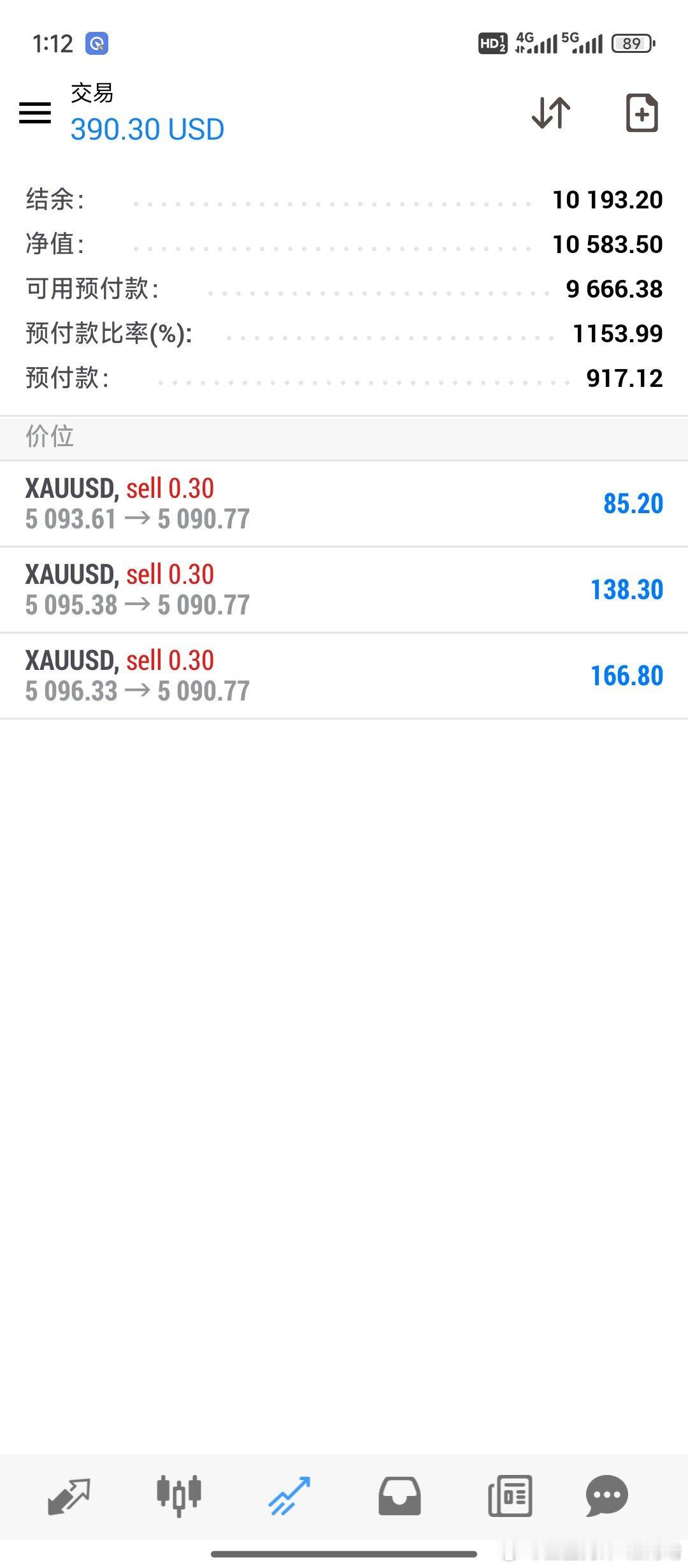

中国终于出了一口气。要知道,巴基斯坦欠咱们300亿美元外债,也终于可以还清了。麻烦看官老爷们右上角点击一下“关注”,既方便您进行讨论和分享,又能给您带来不一样的参与感,感谢您的支持!2025年初,巴基斯坦能源部公布了震撼性的海上地震勘测结果,宣布印度河盆地外海可能蕴藏着丰富的碳氢化合物资源。这一消息无疑是振奋人心的,巴基斯坦终于找到了可能彻底改变其能源格局的突破口。而这一切的背后,正是中国与巴基斯坦的深度合作,特别是在港口建设、能源开发等领域的强强联合。据了解,这项海上油气勘探计划虽然充满潜力,但也面临着技术和安全上的重大挑战。海上油气勘探和开采本身就是一项极为复杂的任务,尤其是涉及到深海钻探、海底管道建设等问题,任何一个环节出错,可能都会导致巨大的经济损失和生态灾难。巴基斯坦政府决定通过招标,邀请外国企业参与其中。中国的企业被视为最为理想的合作伙伴。中国不仅拥有先进的海上油气开采技术,而且在过去几年里,已经通过“一带一路”倡议和其他合作项目,积累了大量的海外经验,尤其是在基础设施建设方面,具有无可比拟的优势。在巴基斯坦的能源开发中,中国企业的技术支持和资金注入无疑将为巴基斯坦带来更大的动力。巴基斯坦能源的双赢局面:外汇收入与债务偿还巴基斯坦一直面临着沉重的外债压力,其中300亿美元的债务尤为突出。多年来,巴基斯坦政府一直在努力通过改善经济结构和吸引外资来化解债务危机。外债偿还的压力依然让巴基斯坦政府焦头烂额。此次能源领域的突破,为巴基斯坦提供了新的希望。如果海上油气资源得到有效开采和利用,巴基斯坦不仅能够通过能源出口获得可观的外汇收入,还可能通过国际市场上的油气交易,缓解外债压力,甚至为部分债务偿还提供资金支持。巴基斯坦政府希望能够借此机会,进一步增强国内的能源自给自足能力,减少对外依赖,提升经济自主性。与此同时,巴基斯坦的能源开发计划也有助于吸引更多国际合作伙伴的参与。除了中国,巴基斯坦还通过该项目吸引了中东、土耳其等国的参与,这将进一步促进区域经济一体化,提升巴基斯坦在南亚经济格局中的地位。巴基斯坦的能源开发之路并非一帆风顺。尽管该项目拥有巨大的潜力,但本地的安全问题和民间阻力依然是一个不可忽视的挑战。首先,巴基斯坦的安全形势复杂多变,尤其是在一些沿海地区,恐怖袭击和极端主义活动时有发生。这对外资企业的吸引力构成了很大的挑战,尤其是在能源项目涉及到大规模投资和建设的情况下。外国企业在考虑进入巴基斯坦市场时,往往需要评估当地的安全形势,并为员工的安全提供保障。巴基斯坦政府也意识到这一点,正在加大对能源领域的安全保障力度,以确保项目能够顺利进行。其次,尽管能源开发的前景广阔,但本地社区的阻力同样不容忽视。许多当地居民担心,能源开发可能会带来环境污染和生态破坏,而利益分配不均也可能引发社会不满。巴基斯坦政府在推动能源开发计划时,不仅需要考虑经济效益,还必须关注社会和环境因素,确保开发过程中的公平性和可持续性。中国与巴基斯坦的合作已不再局限于能源领域。自从两国签署“中巴经济走廊”协议以来,中国已经在巴基斯坦投资了大量资金,用于基础设施建设、工业发展等多个领域。而能源项目,则被视为中巴合作中的重要一环。中国企业的参与,不仅提供了技术支持,也为巴基斯坦创造了大量的就业机会。通过与中国的合作,巴基斯坦能够提升自身的工程技术水平,并借此机会提升能源管理能力。中国的资金投入和技术转让,显著提高了巴基斯坦能源开发的整体效益。而巴基斯坦的能源开发,对于中国来说,也是一项重要的战略布局。随着全球能源市场的变化,特别是中东地区的能源格局不断动荡,中国需要寻求新的能源供应来源。而巴基斯坦作为一个拥有丰富能源资源的国家,正好成为了中国在能源领域的重要合作伙伴。随着能源开发的进展,巴基斯坦的经济有望迎来一次重大转型。能源的独立性提升不仅有助于其稳定的外汇收入,还将为巴基斯坦的工业化和基础设施建设提供支持。更重要的是,这一项目的成功可能会深刻改变南亚的经济格局。南亚地区一直是全球经济中增长潜力巨大的区域之一,然而,由于能源短缺等原因,许多国家的经济发展受到了制约。巴基斯坦通过能源领域的突破,既能够提升自身的经济实力,又能够在区域内发挥更大的影响力。与此同时,印度等邻国的经济竞争力也将受到一定程度的影响,这将改变南亚地区的经济竞争态势。