昨天的这则新闻可能是广大投资者非常期望的。

2月27日,证监会主席吴清主持召开资本市场法治建设座谈会,就完善资本市场基础制度、加强法治保障听取意见建议。全国人大常委会法工委、最高人民法院、最高人民检察院、公安部、司法部有关负责同志,部分专家学者和律师代表参加座谈。专门就法治建设和融资融券做了阐述。

他强调,资本市场的规范要求极高,法治兴则市场兴。证监会将与有关方面一道共同推动加大法制供给、提升执法效能、强化司法保障,更好发挥法治在资本市场高质量发展中的固根本、稳预期、利长远作用。

融资融券是证券信用交易,其杠杆效应具有放大交易的作用,存在亏损放大风险、平仓风险、损失本金等固有风险,对证券市场具有助涨助跌的作用,可能对证券市场交易的稳定性产生较大的冲击。新证券法第一百二十条关于证券公司业务的规定新增了第五款,证券公司从事证券融资融券业务,应当采取措施,严格防范和控制风险,不得违反规定向客户出借资金或者证券。

对此,我非常赞同,期待实实在在的举措出台。

第一,融资融券转融通到底还有存在的必要吗?让公募基金参与证券出借算什么?的确,近几年来,中国股市深受融资融券转融通偏移公平公正公开的要求越来越夸张,甚至被投资者指责是造成中国股市一泻千里的罪魁祸首之一。

为此,我专门搜集了我国最权威专业的证券报刊上对融资融券的最专业的解释:首先,融资融券使卖空成为可能,有利于之前只能买多的单边市场成为双边市场,由于既可做多也可做空,有利于市场多空力量的平衡,提升市场的定价效率。

其次,融资融券交易可以在一定程度上放大资金和证券供求,增加市场的交易量,从而活跃证券市场,增加证券市场的流动性。

再次,融资融券交易放大交易风险,助涨助跌效应明显。

融资融券的本质是投资者加杠杆,融资融券资金就是“杠杆资金”。转融通便是融券业务的无限延伸。

作为专业研究资本市场的学者,我一直极力反对转融通的存续。因为,这是在计划经济条件下的审批制和核准制时期推出的供给规章制度。自2019年开始推广注册制,2023年已经全面实施。

我不砸盘怎么做空赚钱?

但是,作为计划经济时期的转融通,不仅没有退出历史舞台,反而不断强化。随着其负面作用不断扩散,尤其是完全向着机构倾斜的有失公正,导致中国股市不断创出与全球股市完全背离的逆向暴跌走势。证监会对转融通连续进行七次修正,目前还是看不到这一供给机制彻底退出市场的蛛丝马迹。

相反,公募基金竟然被允许直接参与转融通证券出借业务。

2015年4月,中国证券业协会和中国证券投资基金业协会联合发布《基金参与融资融券及转融通证券出借业务指引》,支持公募基金依法参与融资融券和转融通业务。

2019年6月,中国证监会印发《公开募集证券投资基金参与转融通证券出借业务指引(试行)》,公募基金、商业银行、社保基金相继获准参与证券出借业务。上交所、中证金融公司、中国结算联合发布《科创板转融通证券出借和转融券业务实施细则》,明确符合条件的公募基金、社保基金、保险资金等机构投资者,以及参与科创板发行人首次公开发行的战略投资者,可参与科创板证券出借业务。

如果说之前的参与带有计划色彩,那么,在大力号召积极做好主业的同时,竟然允许公募基金参与转融通出借就令人愕然。

2023年8月18日,证监会为落实7月24日中央政治局会议提出的“要活跃资本市场,提振投资者信心”的战略部署,提出进一步扩大融资融券标的范围,降低融资融券费率,将ETF纳入转融通标的。说明转融通不仅没有受到限制,反而扩大了范围。

第二,公募基金投资者需要基金参与转融通为他们赚取息差吗?这是履行代人理财的使命还是干脆摆摊子收费选择躺平?

清盘我是专业的

证监会提供的数据,截至2023年底,社保基金、公募基金、保险资金、年金基金等各类专业机构投资者合计持有A股流通市值15.9万亿元,较2019年初增幅超1倍,持股占比从17%提升至23%。其中,公募基金持有A股流通市值5.1万亿元,持股占比从3.8%提升至7.3%,成为A股第一大专业机构投资者。

截至2023年6月末,银行理财产品存续规模为25.34万亿元,同期公募基金管理规模为27.69万亿元,公募基金规模首次超过银行理财规模,坐上资管行业头把交椅。

截至2023年11月末,存续的私募基金管理人达21699家,管理私募基金产品153698只,管理私募基金规模合计达20.61万亿元。其中,私募证券投资基金管理人8477家,存续私募证券投资基金98090只,存续规模5.73万亿元。和上年的92604只和5.56万亿元比较,私募证券基金的产品数量和存续规模均有增长。

公募、私募、券商,无疑是目前中国股市最为关键的投资力量。但是,就目前所体现出的专业能力、职业素养和道德操守与肩负全民重托的责任要求相比差距巨大。

2023年8月,证监会为落实最高层“活跃资本市场,提振投资者信心”的决策部署,专门对头部券商和证券基金私募机构召开座谈会上,要求作为资本市场的重要参与者和资本市场发挥价值发现、资源配置和居民财富管理等功能的关键力量,要进一步站稳人民立场、提升专业能力,加快形成推动资本市场高质量发展的合力。增强大局观和宏观研判能力,坚定信心,保持定力,强化逆周期思维,以实际行动践行长期投资、价值投资、稳健投资。坚持投资者利益至上。切实履行“受人之托、代人理财”职责,关注投资者体验,有效满足多元化投资需求,以长期稳定的投资回报赢得广大投资者信任。

但是,也就在8月份,证监会确认将ETF纳入转融通标的。封闭式基金、指数基金以及战略配售基金可进行转融通出借。在基金合同中规定,该收益计入基金资产。

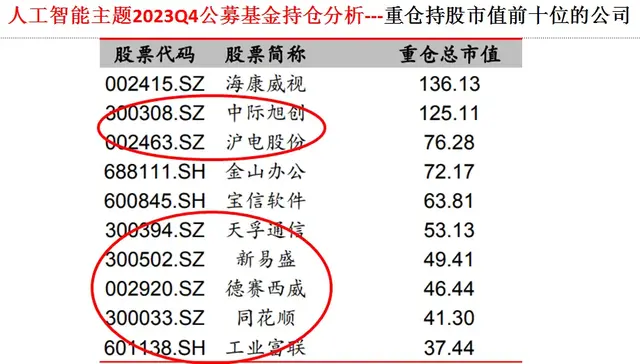

根据Wind数据统计发现,2023年四季度末全市场共有336只公募基金参与转融通证券借出业务,业务总市值800.24亿元。参与类型全部为指数基金,其中参与的ETF共计264只,转融通出借业务市值总计约730.22亿元。ETF基金出借证券资产占比要求为不得超过基金规模的30%。从实际情况来看,占比最高的ETF为26%,平均占比约为7%。

而所谓的超大规模公募基金竟然成为出借的主力军。南方基金、华夏基金、易方达基金的转融通证券出借业务总市值均超90亿元,国泰基金、广发基金也在60亿元以上。其中,南方中证500ETF、华夏上证科创板50ETF、易方达上证科创板50ETF、华夏沪深300ETF等较大规模宽基ETF的转融通证券出借业务市值超20亿元。

腰斩公募基金清盘

尤其是让作为中国股市最为关键的公募基金参与转融通,把代人理财的使命演变为和银行如出一辙的货币基金,不仅让投资者失望至极,更让基金持有人感叹,难道我自己不知道银行的大门还是我不知道债券货币基金赚取息差的本能。我还需要缴纳一大笔费用去购买本息毫无保障的公募基金为我赚取那可怜的出借股票的利息吗?

第三,基金加入转融通,到底是激励投资还是鼓励投机最形象地概括我国公募基金尤其是证券投资基金,他们的投资观点是永远非常乐观,投资结果是业绩连年惨淡。几乎是个人投资者支撑着整个公募基金群体,而他们背叛的恰恰就是信任他们的基民。

基金作为询价机制非常重要的参与者,理应本着为投资者负责的态度,认真评估上市公司的内在价值,按照合理、科学的方法,履行好询价机构的职责。但是,市场上高达400多倍市盈率的股票基金均可接受。这充分说明,市场现有以基金为主导的投资者结构的重大弊端已经开始逐步显露,其自身作为追涨杀跌的紊乱因素不断放大,已经成为中国股市稳步发展的潜在威胁。

即使对转融通进行五次修正,依然未能有效解除其弊端。

2024年1月28日,证监会再次针对转融通融券机制进行修改:

一是全面暂停限售股出借;二是将转融券市场化约定申报由实时可用调整为次日可用,对融券效率进行限制,实际就是禁止融券T+0。。第一项措施自1月29日起实施,第二项措施因涉及系统调整等因素,自3月18日起实施。

但是,1月29日到2月2日,全面暂停限售股出借的前5个交易日,转融券从周一的接近2亿股,降到了周五的接近1.5亿股。但是,2024年2月5日,沪深北三大交易所再次出现千股跌停。上证指数甚至击穿2700点。

这说明,转融通机构参与程度越来越深,问题越来越加剧。

2月6日,距离上次提出转融券T+1新政不到10日,证监会再次对转融券业务做出最新三项加强监管措施:一是暂停新增转融券规模,以现转融券余额为上限,依法暂停新增证券公司转融券规模,存量逐步了结;二是要求证券公司加强对客户交易行为的管理,严禁向利用融券实施日内回转交易(变相T+0交易)的投资者提供融券;三是持续加大监管执法力度,将依法打击利用融券交易实施不当套利等违法违规行为,确保融券业务平稳运行。

今年的最新数据显示,转融券规模作为融券券源的占比为80%左右。此次以现转融券余额为上限,依法暂停新增证券公司转融券规模,等于给转融券规模设置出“封顶值”。截至2024年2月5日,全市场融券余额613.59亿元;转融券余额835.87亿元。

对转融通参与度最高的易方达基金、华夏基金、华泰柏瑞基金、广发基金、富国基金、南方基金、嘉实基金、国泰基金、华宝基金、天弘基金、招商基金等多家头部公募机构几乎以最快速度发布公告,表态将严格落实证监会关于融券业务的相关要求,暂停新增转融通证券出借,审慎稳妥推进存量转融通证券出借规模逐步了结,确保相关业务平稳运行。

作为A股市场最大的机构公募私募基金,如果不强力弥补职业信仰、独立思考、价值判断、社会责任、道德规范等环节的短板,强力克服玩忽职守,推卸责任的软肋,摘掉高价接盘侠的帽子,长期心存侥幸,祈求守株待兔,靠天吃饭,投机取巧,不仅将持续扩大与国际同行之间发展趋势、投资能力和获取收益之间的鸿沟,要想真正成为主导中国股市坚定投资力量的愿望将会彻底失去坚实基础。建设培养值得广大投资者信任信赖的中国资本市场投资基金力量,我们任重道远。

公募私募基金

要提高我国公募基金的业绩,除了建立健全强有力的业绩考核体系外,应当彻底取缔基金参与任何形式的转融通出借业务,免得基金从业者们不断在懈怠中迷失了自我,真以为自己从事的就是银行货币基金的推销员业务。甚至还远远不如货币基金。至少银行的保本付息比起公募基金屡屡将基民的本金都搞得不翼而飞的巨大风险,不知要让持有的基民羡慕多少倍。

公募基金不加油行吗?

投资者需要基金加入转融通为投资者人其赚取利息,除了增大转融通负做空动能面外,是否符合基金代人理财的使命

普通客户基本融不到券,办理融资融券业务几个月,每天看到的可融券几乎都是零,更别说自己想融的那个券了,导致只能融资,下跌时扩大亏损

传业的事,留给了专业的坏蛋。中国的散户市场怎样定义出来的。

可是利息下调了呀,只能说安全,可保安全为什么放你那儿,多麻烦,我自己能办得了,还得考虑你要生活,相关一帮人要生活,这不折腾了还没好事么,有点乱。