1, 股东分析:

2024年三季报股东变化:柏瑞沪深300指数大举增持0.71亿股,易方达沪深300指数大举增持0.47亿股,嘉实沪深300指数增持0.2亿股,华夏沪深300指数持有0.78亿股首次进入前十大股东排名第八。外资通过深股通大幅增持了1.51亿股。其他股东持股基本没变化。持股股东数从半年报的54.64万户下降到三季报的51.77万户,3季度减少了2.87万户。

可以看到3季度4家沪深300指数全部大幅增持杀入前十大股东,代表外资的深股通也大举增持1.5亿股。机构从二级市场上收购了大量散户筹码,使得股东人数出现了明显下降。

2, 营收分析:

2024年三季报营收1115.82亿同比下降了12.58%;净利息收入725.36亿,同比下降了20.6%。非息收入中手续费收入187.11亿,比去年同期下降了18.47%。更多的数据请参考表1:

表1

平安银行的营收表现同比降幅和中报相当,环比下滑10.2%。营收同比下滑是利息收入和手续费收入下滑所致;环比下滑是其他非利息收入的下降。

手续费的下滑应该是延续了报行合一对代销保险佣金的影响。其他非息收入下滑主要是第三季度公允价值变动出现了负增长。这一块并未披露详细信息,我很难准确判断原因。不过国庆节前受到股市爆发的影响,债市确实曾经出现了几天显著下滑。但是,个人评估这个下滑幅度应该不至于抵消第三季度前面2个半月的债市上涨。

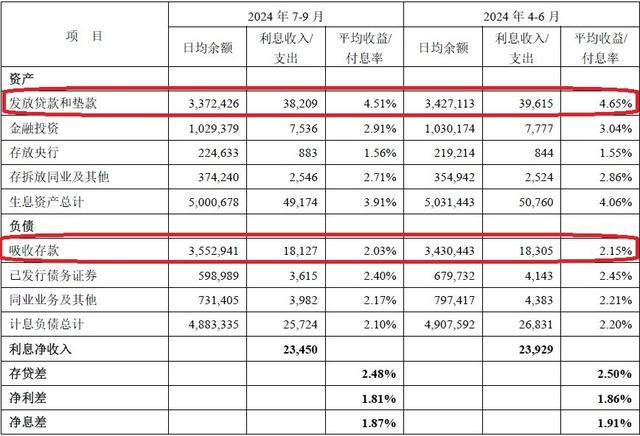

平安银行第三季度单季净利息收入234.5亿环比下降2%,总资产和生息资产在第三季度都略有下滑。根据三季报披露,平银第三季度的净息差1.87%比2024年第二季度的1.91%下降了4bps。

平银在此之前已经连续5个季度净息差环比2位数下滑:2023年第二季度单季环比下滑16bps,2023年第三季度环比下滑17bps,2023年第四季度环比下滑19bps,2024年第一季度环比下滑10bps,2024年第二季度环比下滑10bps。经历了连续5个季度净息差累计下滑72bps之后,今年第三季度的净息差下滑速度终于开始减慢,环比只下滑了4bps。

三季报披露信息显示,净息差的环比下降主要是资产收益率下降造成的,负债成本显著下降延缓了净息差的下跌。三季度,平银的资产收益率环比下降15bps,负债成本环比下降10bps,如下图1所示:

图1

从图1中可以看到,三季度平银的资产收益率下降和前几个季度表现有所不同。这一次贷款收益率的下滑基本和整体资产收益率下滑一致。过去收益率下滑较少的金融投资收益率下滑开始加速。第三季度贷款收益率4.51%比二季度的4.65%下降了14bps;金融投资收益率从3.04%下降到2.91%下降了13bps。个人理解这是原来存量高息债券到期后接续配置的债券资产收益率显著下降的原因。

关于负债成本的下滑从图1中我们可以看到主要贡献是存款成本环比下滑了12bps,如果我们继续深挖存款成本下降的原因,可以从如下图2找到线索:

图2

从图2我们可以看出企业存款的平均成本从二季度的2.09%下降到三季度的1.96%,环比下降了13bps,降幅高于零售存款的7bps。其中,企业活期存款环比下降18bps,企业定期存款环比下降19bps。这种快速下降主要是5月份叫停手工补息和智能通知存款的功劳。我在平银中报分析的时候曾经说过:这两项措施的效力在2季度只发挥了一半,预计3季度对企业存款成本还会有影响。但是,由于企业存款的定期化抵消了部分存款成本下降的效果,所以,最终企业存款的成本下降没有达到18bps。

我估计投资者最为关注的2个问题是:1,平安银行资产结构调整带来的资产收益率下滑什么时候会减缓?2,负债成本能否继续下降?

对于第一个问题,我们可以参考和平银资产结构较为相似的招商银行。3年前,平安银行的资产配置策略是高收益覆盖高风险,当时平银的贷款收益率比招行同期高150bps。今年,平银的资产配置策略切换到中收益覆盖中风险,它和招行的贷款收益率差距收窄到70bps左右。考虑到两者资产定位策略固有的差异,我认为这个差距还有20bps左右的收窄空间。预计在未来2-3个季度内平银的资产收益率将会趋稳。

对于第二个问题,最新的存款下调中很多大行下调了协定存款和协议存款的利率,这部分利率的下调对于对公存款成本的控制有明显的作用。所以,预计未来2个季度平银的存款成本还会有较为明显的下降。

3,资产分析:

总资产57459.88亿,同比去年三季报增加4.16%。其中贷款总额33036.31亿,同比去年下降1.06%。总负债52555.19亿,同比去年同期增长4.06%。其中存款35925.32亿,同比去年同期增长2.54%。更多的数据请参考表2:

表2

从表2中我们可以看到,贷款总额同比出现了负增长。其中主要是零售负增长较多,对公贷款正增长。这一数据反映出2个问题:1,平银在重新平衡其零售和对公资产配置策略,较大幅度的零售信贷回撤应该算是过去几年零售激进扩张反思。2,信贷投放确实面临需求疲软的问题。另外从表2可以看到存款的同比增速偏低,其中对公存款同比负增长,这限制了平银的规模扩张。

4,不良贷款:

2024年三季报不良余额360亿比中报的363.95亿减少了3.95亿,不良率1.06%比中报的1.07%下降了1bp。贷款减值余额904.29亿比中报的961.79亿减少了57.5亿。

三季报披露核销172.44亿。估算平银三季度收回未核销不良贷款约27亿。所以,平安银行第三季度至少生成了172.44-3.95+27=195.49亿。这个不良生成水平应该比上半年和去年同期都有所上升。显示,平银的不良生成依然在高位。

不良覆盖率251.19%比中报的261.66%下降了10.45个百分点;拨贷比2.67%比中报的2.82%下降了0.15个百分点。

目前,平银的不良生成依然在高位,不良率保持稳定主要靠大比例核销。从拨备数据看,拨备覆盖率和拨贷比和去年同期相比有所下滑。不过,我也注意到风险暴露较早的信用卡贷款不良率已经出现了拐点,这是一个好现象。

5,资本充足率:

核心一级充足率9.33%和中报持平,同比去年三季报的9.23%,提升了0.1个百分点。考虑到平银在三季报内已经设施了中期分红。所以,这个核充率已经算是维持得相当好的了。

6:总结:

2024年三季报,平安银行的营收表现不佳,主要是因为内部资产结构调整和外部持续降息共同作用造成净息差下滑。展望未来资产结构的调整接近尾声,负债成本的下滑有望持续。预计平银的净息差下滑趋势将逐渐收敛。

由于利润前置风险后置,过去累计的高风险资产还需要一段时间消化。所以,今年估计还无法看到不良生成等前瞻指标显著改善。

平安银行的核心一级资本充足率在短期内实施了2次分红后依然可以保持稳定。这一点还是值得表扬的。

如果不是降低了拨备率,业绩会大幅度下降[得瑟]