本订阅号中所涉及的证券研究信息由光大证券固收研究团队编写,仅面向光大证券专业投资者客户,用作新媒体形势下研究信息和研究观点的沟通交流。非光大证券专业投资者客户,请勿订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。光大证券研究所不会因关注、收到或阅读本订阅号推送内容而视相关人员为光大证券的客户。

报告标题:发行量环比减少,信用利差明显走阔——信用债月度观察(2024.09)报告发布日期:2024年10月5日分析师:张 旭 执业证书编号:S0930516010001分析师:秦方好 执业证书编号:S0930524080001

报告标题:发行量环比减少,信用利差明显走阔——信用债月度观察(2024.09)报告发布日期:2024年10月5日分析师:张 旭 执业证书编号:S0930516010001分析师:秦方好 执业证书编号:S0930524080001摘要

1、信用债发行与到期整体来看,截至2024年9月末,我国存量信用债余额为28.62万亿元。2024年9月1日至9月30日,信用债共发行10949.73亿元,月环比减少11.59%;总偿还额11538.29亿元,净融资-588.56亿元。 城投债方面,截至2024年9月末,我国存量城投债余额为15.34万亿元。2024年9月的城投债发行量达4590.09亿元,环比减少10.42%,同比减少22.58%;2024年9月的城投主体净融资额为-1130.47亿元。产业债方面,截至2024年9月末,我国存量产业债(狭义口径信用债中的非城投债部分)余额为13.28万亿元。2024年9月的产业债发行量达6359.64亿元,环比减少12.42%,同比增长54.68%;2024年9月的产业主体净融资额为541.91亿元。2、信用债成交与利差城投债方面,2024年9月,我国城投债成交量为10325.13亿元,环比和同比均有所下降。2024年9月城投债换手率为6.73%。2024年9月,我国各等级城投债信用利差较上月均有所走阔。产业债方面,2024年9月,我国产业债成交量为12888.36亿元,环比有所减少,同比有所增长。2024年9月产业债换手率为9.71%。2024年9月,我国各等级产业债信用利差较上月均有所走阔。3、风险提示数据统计口径不同;部分行业基本面恢复速度较慢,流动性恶化的前提下,债券违约风险可能超出预期;若相关政策收紧,需要警惕再融资滚续压力,资质较差的主体风险暴露速度将加快。1、信用债发行与到期情况

1.1 信用债发行情况该篇报告中信用债的统计口径为狭义口径信用债(企业债、公司债、中期票据、短期融资券、定向工具)。截至2024年9月末,我国存量信用债余额为28.62万亿元。2024年9月1日至9月30日,信用债共发行10949.73亿元,月环比减少11.59%;总偿还额11538.29亿元,净融资-588.56亿元。 1.1.1 城投债我们以Wind城投和YY城投的并集为此篇报告城投债的统计样本。整体来看,截至2024年9月末,我国存量城投债余额为15.34万亿元。2024年9月的城投债发行量达4590.09亿元,环比减少10.42%,同比减少22.58%;2024年9月的城投主体净融资额为-1130.47亿元。 分区域来看,发行量方面,江苏省城投债发行量位列各省级区域第一位,达792.21亿元,浙江省、山东省和北京市居其后,城投债发行量分别为550.23亿元、466.37亿元和314亿元。剩余省级区域中,城投债发行量超过200亿元的区域包括湖南省、四川省、重庆市和江西省。宁夏回族自治区和海南省的城投债发行规模较小,分别为0.8亿元和9亿元。甘肃省、西藏自治区、辽宁省、吉林省、黑龙江省、内蒙古自治区和青海省无城投债发行。(注:本段所有数据均指2024年9月。)

分区域来看,发行量方面,江苏省城投债发行量位列各省级区域第一位,达792.21亿元,浙江省、山东省和北京市居其后,城投债发行量分别为550.23亿元、466.37亿元和314亿元。剩余省级区域中,城投债发行量超过200亿元的区域包括湖南省、四川省、重庆市和江西省。宁夏回族自治区和海南省的城投债发行规模较小,分别为0.8亿元和9亿元。甘肃省、西藏自治区、辽宁省、吉林省、黑龙江省、内蒙古自治区和青海省无城投债发行。(注:本段所有数据均指2024年9月。) 发行量变化方面,2024年9月,江苏省、山东省和天津市的城投债发行量较上月减少较多,分别减少163.94亿元、121.97亿元和104.9亿元。北京市、湖南省和重庆市的城投债发行量较上月增长较多,分别增长219亿元、92.38亿元和67.06亿元。

发行量变化方面,2024年9月,江苏省、山东省和天津市的城投债发行量较上月减少较多,分别减少163.94亿元、121.97亿元和104.9亿元。北京市、湖南省和重庆市的城投债发行量较上月增长较多,分别增长219亿元、92.38亿元和67.06亿元。  净融资额方面,我国各省级区域中,北京市的净融资额数值较大,达155.7亿元,江苏省、山东省、天津市和安徽省的净融资为负且绝对值较大,分别达-329.32亿元、-198.66亿元、-128.95亿元和-108.25亿元。(注:本段所有数据均指2024年9月。)

净融资额方面,我国各省级区域中,北京市的净融资额数值较大,达155.7亿元,江苏省、山东省、天津市和安徽省的净融资为负且绝对值较大,分别达-329.32亿元、-198.66亿元、-128.95亿元和-108.25亿元。(注:本段所有数据均指2024年9月。) 分评级来看,AAA级城投主体债券发行量为1811.2亿元,占2024年9月城投债发行总量的比值为39.46%;AA+级城投主体债券发行量为1988.85亿元,占比达43.33%;AA级城投主体债券发行量为774.18亿元,占比达16.87%。(注:本段所有数据均指2024年9月。)

分评级来看,AAA级城投主体债券发行量为1811.2亿元,占2024年9月城投债发行总量的比值为39.46%;AA+级城投主体债券发行量为1988.85亿元,占比达43.33%;AA级城投主体债券发行量为774.18亿元,占比达16.87%。(注:本段所有数据均指2024年9月。) 1.1.2 产业债整体来看,截至2024年9月末,我国存量产业债(狭义口径信用债中的非城投债部分)余额为13.28万亿元。2024年9月的产业债发行量达6359.64亿元,环比减少12.42%,同比增长54.68%;2024年9月的产业主体净融资额为541.91亿元。

1.1.2 产业债整体来看,截至2024年9月末,我国存量产业债(狭义口径信用债中的非城投债部分)余额为13.28万亿元。2024年9月的产业债发行量达6359.64亿元,环比减少12.42%,同比增长54.68%;2024年9月的产业主体净融资额为541.91亿元。 分行业来看,发行量方面,根据申万一级行业分类,公用事业的狭义口径信用债发行量位列所有行业第一名,达1324.2亿元。非银金融业、建筑装饰业和交通运输业居其后,债券发行量均超过500亿元。(注:本段所有数据均指2024年9月。)

分行业来看,发行量方面,根据申万一级行业分类,公用事业的狭义口径信用债发行量位列所有行业第一名,达1324.2亿元。非银金融业、建筑装饰业和交通运输业居其后,债券发行量均超过500亿元。(注:本段所有数据均指2024年9月。) 净融资额方面,非银金融业、建筑装饰业和石油石化业的净融资额较大,净融资额分别达435.5亿元、406.66亿元和225.8亿元。食品饮料业、交通运输业和轻工制造业的净融资额为负且绝对值较大,净融资额分别为-307.2亿元、-101.41亿元和-70亿元。(注:本段所有数据均指2024年9月。)

净融资额方面,非银金融业、建筑装饰业和石油石化业的净融资额较大,净融资额分别达435.5亿元、406.66亿元和225.8亿元。食品饮料业、交通运输业和轻工制造业的净融资额为负且绝对值较大,净融资额分别为-307.2亿元、-101.41亿元和-70亿元。(注:本段所有数据均指2024年9月。) 分评级来看, AAA级产业主体债券发行量为5737.31亿元,占2024年9月产业债发行总量的比值为90.21%;AA+级产业主体债券发行量为480.57亿元,占比达7.56%;AA级产业主体债券发行量为102.46亿元,占比达1.61%。(注:本段所有数据均指2024年9月。)

分评级来看, AAA级产业主体债券发行量为5737.31亿元,占2024年9月产业债发行总量的比值为90.21%;AA+级产业主体债券发行量为480.57亿元,占比达7.56%;AA级产业主体债券发行量为102.46亿元,占比达1.61%。(注:本段所有数据均指2024年9月。) 1.2 信用债到期情况1.2.1 城投债在统计各省级区域的城投债到期情况时,我们假设回售日在2024年9月30日之后的城投债将于回售日进行100%回售。2024年10月至12月,江苏省、浙江省、山东省和四川省的城投债到期规模较大,均高于900亿元。

1.2 信用债到期情况1.2.1 城投债在统计各省级区域的城投债到期情况时,我们假设回售日在2024年9月30日之后的城投债将于回售日进行100%回售。2024年10月至12月,江苏省、浙江省、山东省和四川省的城投债到期规模较大,均高于900亿元。 1.2.2 产业债在统计各行业的信用债到期情况时,我们假设回售日在2024年9月30日之后的产业债将于回售日进行100%回售。2024年10月至12月,公用事业、建筑装饰业、非银金融业、交通运输业和房地产业的信用债到期规模较大,均高于1000亿元。

1.2.2 产业债在统计各行业的信用债到期情况时,我们假设回售日在2024年9月30日之后的产业债将于回售日进行100%回售。2024年10月至12月,公用事业、建筑装饰业、非银金融业、交通运输业和房地产业的信用债到期规模较大,均高于1000亿元。

2、信用债成交与利差

2.1 信用债成交情况2.1.1 城投债成交量方面,2024年9月,我国城投债成交量为10325.13亿元,环比和同比均有所下降。2024年9月城投债换手率为6.73%。 2.1.2 产业债成交量方面,2024年9月,我国产业债成交量为12888.36亿元,环比有所减少,同比有所增长。2024年9月产业债换手率为9.71%。

2.1.2 产业债成交量方面,2024年9月,我国产业债成交量为12888.36亿元,环比有所减少,同比有所增长。2024年9月产业债换手率为9.71%。 2.2 信用债利差情况2.2.1 城投债整体来看,2024年9月,我国各等级城投债信用利差较上月均有所走阔。其中,AAA级城投的城投债平均信用利差为74bp,较2024年8月走阔19bp;AA+级城投的城投债平均信用利差为82bp,较2024年8月走阔22bp;AA级城投的城投债平均信用利差为89bp,较2024年8月走阔22bp。

2.2 信用债利差情况2.2.1 城投债整体来看,2024年9月,我国各等级城投债信用利差较上月均有所走阔。其中,AAA级城投的城投债平均信用利差为74bp,较2024年8月走阔19bp;AA+级城投的城投债平均信用利差为82bp,较2024年8月走阔22bp;AA级城投的城投债平均信用利差为89bp,较2024年8月走阔22bp。 分区域来看,AAA级城投中,利差水平方面,云南省、天津市和河南省的城投债信用利差较大,分别达131bp、96bp和93bp。利差变化方面,我国各省级地区的AAA级城投债平均信用利差均有所走阔。其中,云南省、河南省和天津市的城投债平均信用利差走阔幅度较大,分别走阔40bp、32bp和31bp。(注:本段所有数据均指2024年9月。)AA+级城投中,利差水平方面,青海省、云南省、广西壮族自治区和辽宁省的城投债平均信用利差较其他省级地区处于较高位置,分别达171bp、139bp、127bp和119bp。利差变化方面,我国各省级地区的AA+级城投债平均信用利差均有所走阔,其中,青海省、天津市和陕西省的城投债平均信用利差走阔幅度较大,分别达41bp、37bp和36bp。(注:本段所有数据均指2024年9月。)AA级城投中,利差水平方面,山东省、广西壮族自治区、重庆市和四川省的城投债平均信用利差较大,分别为136bp、125bp、124bp和124bp。利差变化方面,我国各省级地区的AA级城投债平均信用利差均有所走阔。其中,重庆市、天津市、湖南省和四川省的城投债平均信用利差走阔幅度较大,分别达40bp、39bp、36bp和36bp。(注:本段所有数据均指2024年9月。)

分区域来看,AAA级城投中,利差水平方面,云南省、天津市和河南省的城投债信用利差较大,分别达131bp、96bp和93bp。利差变化方面,我国各省级地区的AAA级城投债平均信用利差均有所走阔。其中,云南省、河南省和天津市的城投债平均信用利差走阔幅度较大,分别走阔40bp、32bp和31bp。(注:本段所有数据均指2024年9月。)AA+级城投中,利差水平方面,青海省、云南省、广西壮族自治区和辽宁省的城投债平均信用利差较其他省级地区处于较高位置,分别达171bp、139bp、127bp和119bp。利差变化方面,我国各省级地区的AA+级城投债平均信用利差均有所走阔,其中,青海省、天津市和陕西省的城投债平均信用利差走阔幅度较大,分别达41bp、37bp和36bp。(注:本段所有数据均指2024年9月。)AA级城投中,利差水平方面,山东省、广西壮族自治区、重庆市和四川省的城投债平均信用利差较大,分别为136bp、125bp、124bp和124bp。利差变化方面,我国各省级地区的AA级城投债平均信用利差均有所走阔。其中,重庆市、天津市、湖南省和四川省的城投债平均信用利差走阔幅度较大,分别达40bp、39bp、36bp和36bp。(注:本段所有数据均指2024年9月。) 2.2.2 产业债整体来看,2024年9月,我国各等级产业债信用利差较上月均有所走阔。其中,AAA级产业主体的债券平均信用利差为71bp,较2024年8月走阔16bp;AA+级产业主体的债券平均信用利差为87bp,较2024年8月走阔27bp;AA级产业主体的债券平均信用利差为98bp,较2024年8月走阔31bp。

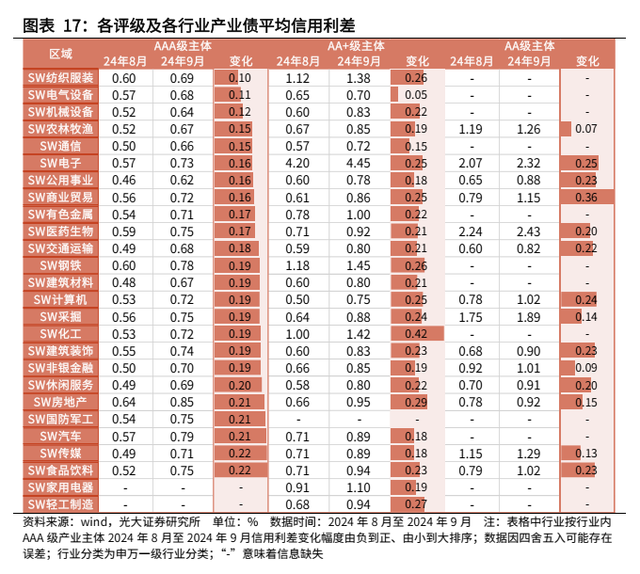

2.2.2 产业债整体来看,2024年9月,我国各等级产业债信用利差较上月均有所走阔。其中,AAA级产业主体的债券平均信用利差为71bp,较2024年8月走阔16bp;AA+级产业主体的债券平均信用利差为87bp,较2024年8月走阔27bp;AA级产业主体的债券平均信用利差为98bp,较2024年8月走阔31bp。 分行业来看, AAA级产业主体中,利差水平方面,房地产业、汽车业和钢铁业的信用债信用利差较大,分别达85bp、79bp和78bp。利差变化方面,各行业的AAA级信用债平均信用利差均有所走阔。其中,食品饮料业和传媒业的信用债平均信用利差走阔幅度较大,分别走阔22bp和22bp。(注:本段所有数据均指2024年9月。)AA+级产业主体中,利差水平方面,电子业、钢铁业和化工业的信用债平均信用利差处于较高位置,分别为445bp、145bp和142bp。利差变化方面,各行业的AA+级信用债平均信用利差均有所走阔。化工业和房地产业的信用债平均信用利差走阔幅度较大,分别走阔42bp和29bp。(注:本段所有数据均指2024年9月。)AA级产业主体中,利差水平方面,医药生物业、电子业和采掘业的信用债平均信用利差较大,分别为243bp、232bp和189bp。利差变化方面,各行业的AA级信用债平均信用利差均有所走阔。商业贸易业和电子业的信用债平均信用利差走阔幅度较大,分别达36bp和25bp。(注:本段所有数据均指2024年9月。)

分行业来看, AAA级产业主体中,利差水平方面,房地产业、汽车业和钢铁业的信用债信用利差较大,分别达85bp、79bp和78bp。利差变化方面,各行业的AAA级信用债平均信用利差均有所走阔。其中,食品饮料业和传媒业的信用债平均信用利差走阔幅度较大,分别走阔22bp和22bp。(注:本段所有数据均指2024年9月。)AA+级产业主体中,利差水平方面,电子业、钢铁业和化工业的信用债平均信用利差处于较高位置,分别为445bp、145bp和142bp。利差变化方面,各行业的AA+级信用债平均信用利差均有所走阔。化工业和房地产业的信用债平均信用利差走阔幅度较大,分别走阔42bp和29bp。(注:本段所有数据均指2024年9月。)AA级产业主体中,利差水平方面,医药生物业、电子业和采掘业的信用债平均信用利差较大,分别为243bp、232bp和189bp。利差变化方面,各行业的AA级信用债平均信用利差均有所走阔。商业贸易业和电子业的信用债平均信用利差走阔幅度较大,分别达36bp和25bp。(注:本段所有数据均指2024年9月。)

3、风险提示

数据统计口径不同;部分行业基本面恢复速度较慢,流动性恶化的前提下,债券违约风险可能超出预期;若相关政策收紧,需要警惕再融资滚续压力,资质较差的主体风险暴露速度将加快。

往期研报精选

►利率债(张旭/李枢川)从信贷看降息浅析M2与社融的增速差债券投资者无需过度关注存款利率写在回购成交量突破8万亿之时以LCD理论为起点观察货币政策

需求再修复下的债市展望——利率债2022年投资策略

深度 · LPR改革的逻辑与成效

►信用债(危玮肖/董乃睿/秦方好)高收益债现状梳理

电力主体信用资质再观察

首批公募REITs 2022年一季报点评与解禁分析

如何看国资类城投主体?

2021年以来银行永续债回顾

进而有为,兼顾风险——信用债2022年投资策略

水务发债主体信用分析逻辑

银行永续债近况铁路投资主体信用分析要点煤炭行业信用研究框架►可转债(方钰涵/毛振强)转债涨幅领先正股,对正股后续涨幅是否有预测能力?——转债对正股的预测能力分析正股分红如何影响转债——关注高平价、高分红转债的配置机会美国转债的发行交易规则、条款及特殊品种转债条款的魅力转债下修面面观转债估值水平因何而变影响转债估值的三因素 :转换价值、正股波动率及信用等级转债破发解因转债发行“进化史”本订阅号是光大证券股份有限公司研究所(以下简称“光大证券研究所”)固收研究团队依法设立、独立运营的官方唯一订阅号。其他任何以光大证券研究所固收研究团队名义注册的、或含有“光大证券研究”、与光大证券研究所品牌名称等相关信息的订阅号均不是光大证券研究所固收研究团队的官方订阅号。

本订阅号所刊载的信息均基于光大证券研究所已正式发布的研究报告,仅供在新媒体形势下研究信息、研究观点的及时沟通交流,其中的资料、意见、预测等,均反映相关研究报告初次发布当日光大证券研究所的判断,可能需随时进行调整,本订阅号不承担更新推送信息或另行通知的义务。如需了解详细的证券研究信息,请具体参见光大证券研究所发布的完整报告。

在任何情况下,本订阅号所载内容不构成任何投资建议,任何投资者不应将本订阅号所载内容作为投资决策依据,本公司也不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅归光大证券股份有限公司所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用。如因侵权行为给光大证券造成任何直接或间接的损失,光大证券保留追究一切法律责任的权利。