信达地产,第一大股东为信达投资有限公司(55.09%),实控人财政部,为四大AMC中国信达旗下上市房企,股票代码600657.SH。

依托股东资源,信达地产开展业务的优势得天独厚。2008年前后开始全力发展房地产业务,其中业务以住宅地产为核心,以商业物业经营管理、物业服务、房地产专业服务为支持,模式包含合作开发、代建等。

2015年之前一直偏隅于中部地区二、三线城市,不曾登榜过全国房企排行榜TOP100。

但就是这么一家房企,2021年开始要发力了。

土地储备规划建筑面积(储备项目计容建面+在建项目建面)合计943.09万平方米,其中包含部分已售面积,主要分布在北京、上海、广东、天津、浙江、安徽、山东、重庆等近三十个城市,其中安徽省内城市土储占最高。

截至2022年9月,开发项目主要分布在国内30个大中型城市,信达地产完成全国化布局的野心第一站。

第二站,2021年众多民营房地产扑街,信达地产则逆势加码,加大拿地力度(拿地金额/销售金额超40%)。单单2021年信达地产新增全口径土储175.73万平,主要集中于合肥、苏州、广州、北京等一二线城市,开始优化业务布局。

在销售表现上,2021年,信达地产实现合同销售金额325.18亿元,合同销售面积133.09万平方米,销售均价24433元/平米,同比增长39.63%;长三角地区签约销售贡献超60%,二线及以上城市贡献占比超80%。

无可避免的是,在2021年这样的大环境下,信达地产一样面临销售下行,毛利率同比下降11.72个百分点,住宅板块盈利能力减弱的处境。

步入2022年,信达依旧没能摆脱销售下行的趋势,在过去的1-10月,销售额仅仅完成230.2亿元,当月排第71名,同比减少26.8%。

与之相伴随的是,信达地产盈利能力明显下滑。

2021年,信达地产实现营收221.05亿元,同比减少14.53%,毛利率16.06%,同比减少11.55%,归母净利润8.15亿元,同比减少45.74%;2022年前三季度,实现营收118.90亿元,较上年同期81.04亿元增长46.71%;实现净利润4.79亿元,较上年同期4.95亿元下降3.23%;实现归属上市公司股东净利润4.48亿元,比上年同期5.67亿元下降20.93%。

净利润下滑,在信达地产这里,更多的是“地王收割机”的后遗症。

2015年,开始疯狂进击房地产的信达地产,连续多次从万科、碧桂园、华润等一众大鳄手中高价夺地,耗资430亿斩下上海、广州、深圳、杭州、合肥等城市的“地王”。

“虎口夺食”的苦果就是肥肉终是难以消化,信达地产多个项目回报不达预期。

而让投资人稍显心安的是,财务结构上,信达地产杠杆水平尚可。

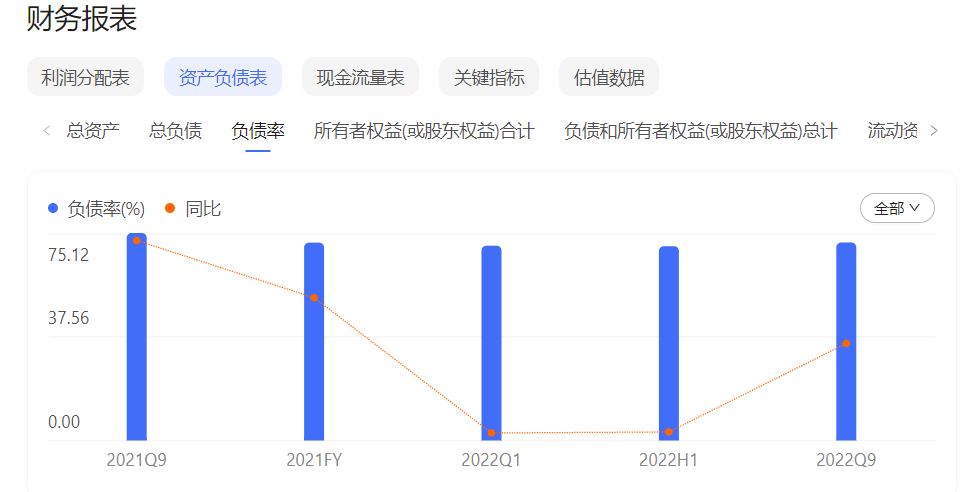

截至2021年末,信达地产剔除预收负债率、净负债率以及现金短债比分别为66.34%、90.36%和1.13,为绿档房企。

债务结构上,有息债务总规模344.99亿元,短债占比为27%左右,短期偿债能力有一定的安全垫。且债务类型大多以借款为主,占比约55%,债权占比约42%,颇为合理。

根据 2022 中报,信达地产总资产为843.52 亿,资产负债率 70.33 %,资产与负债的基本面在改善。

而这家控股170家涉及房地产业、租赁和商务服务业以及金融业企业的开发商,背后一直站着一位富爸爸——中国信达。

中国信达作为四大AMC之一,中央金融企业,由国务院批准成立,财政部实际控制,身负不良资产经营的使命,致力化解金融机构和实体企业不良资产风险。

自去年12月以来,各大高杠杆房企频频出现,为加速行业出清,包括银保监会、央行、国资等监管层密集发声,支持鼓励专业处置不良资产的金融机构AMC,加速进入房企解危纾困行列。

于是,中国信达跑步进场接管项目、投入增量资金,而后将项目交由信达地产代建,实现正向的房地产开发循环。基于此,信达地产的业务规模得以再一步扩大,除从公开市场获取项目外,借助中国信达资源同步获取项目。

2022年7月,中国信达折价收购项目债券,深圳华建提供资金借款,信达地产进场操盘代建,三者联合接过了佳兆业广州南沙烂尾楼“悦伴湾”。

纾困房企,保障商品房按期交付,解决拖欠农民工工资,支援出险房企完成房理财产品兑付,解决上游供应商欠款,带动存量项目复工复产。

中国信达折价收购资产,信达地产收取代建费用,“内部协同”名利双收。

在佳兆业之前,让信达地产得以用这种模式试水的是新力控股的广州增城海石洲悦项目。

或许有人会说,现在房企又发不出债融不了资,信达地产怎么可能吃得下这么大的盘子?

得益于强大的股东背景,信达地产在今年这样的环境下,依旧大规模发券筹集资金。

上半年,信达地产成功发行规模5.8亿元的3年期中期票据,利率4.07%,资金用于支付和置换前期已支付的并购项目一、二收购款和项目建设。

5月20日,信达地产又发行2022年公司债券(第一期)12亿元,期限分为3年及5年,票面利率仅为3.45%~3.7%,为三年以来央企AA+地产公司债最低。

紧接着8月7日,信达地产再次完成发行5年期规模15亿元的公司债券“22信地03”用以“借新还旧”,票面利率3.8%。

输血通道顺畅的信达地产吃下的烂尾楼项目可不仅仅是前面所提到的佳兆业与新力,中交地产、融创、康桥、泛海等出险房企一样是信达的盘中餐。

或许,在股东爸爸的庇护下,信达地产才是未来房地产市场里的那匹跑得最快的黑马!