文件编号:A460/0486

刊发时间:2024年2月22日

印度:国际石油市场的新增长引擎

作为人口最多的国家且经济增长迅速,印度能源和石油消费持续增加,国际能源署等预计,2030年前印度将成为国际油市最大增长的引擎。

王能全

根据联合国的数据,2023年4月14日,印度超越我国成为世界上人口最多的国家。目前,印度是世界第五大经济体。印度财政部预计,2027年将超过日本和德国,有望成为世界第三大经济体,将于2047年成为发达国家。包括世界银行等在内的很多国际组织和机构,对印度经济前景都持非常乐观的预期。由于庞大的人口规模和持续增长的经济,近十多年来,印度一直是中国、美国和印度世界三大能源消费国中,一次能源消费增长速度最快的国家。众多的行业人士和很多国际机构都普遍认为,从目前至2030年,印度将成为国际石油市场最大的增长动力。依据国际能源署2024年2月发布的《印度石油市场-2030年展望》报告,本文将介绍目前至2030年印度的石油生产、消费、炼油和进出口等方面的情况,及其对国际石油市场的影响。

持续下降的石油产量和迅速扩大的炼油能力

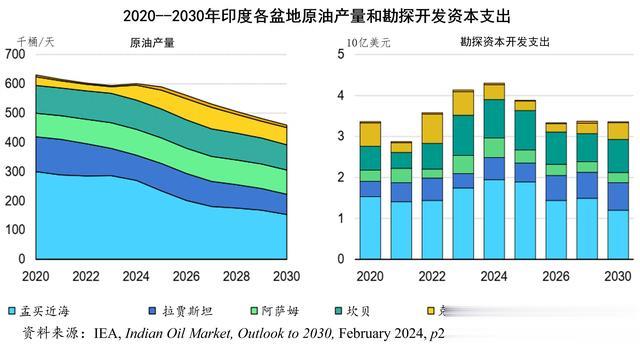

2011年,印度的石油产量达到峰值,为每天90万桶,近十多年来一直在稳步地下降,2023年每天略低于70万桶,其中原油产量为60万桶/天,其余为天然气液。印度的石油生产,主要集中在西部,其中孟买近海盆地占石油产量的60%,拉贾斯坦邦盆地约为20%。

2018年至2023年,印度石油产量每年下降约4%,未来仍将以类似的速度持续下降,预计2030年,印度的石油总产量将下降到54万桶/天,其中原油产量将降至46万桶/天。

近年来,印度的炼油能力增加迅速,从2006年的310万桶/天增加到2023年的580万桶/天,从而使印度成为世界第四大炼油能力的国家。目前,印度有23家正在运营的炼油厂,以及一个计划2026年投入运营的绿地项目。2023年至2030年,预计印度将有100万桶/天的新增炼油能力投入运营,平均每年将增加约15万桶/天。这样,到2030年,印度的炼油能力将从580万桶/天增加到680万桶/天,其中大部分的新增产能将在2026年投产。

印度炼油能力的增长,预计主要将由国有的炼油企业所推动,这些国有企业准备应对印度国内持续增长的油品和石化产品需求,而相比之下,私营炼厂大幅度扩大炼油业务的前景渺茫。

印度石油公司(Indian Oil Corp. Ltd.,IOCL)在印度的炼油行业占有重要的地位,截至2023年,该公司运营并持有约28%的印度炼油总产能。印度石油公司计划,2030年将其现有产能再扩大和提高32.7万桶/天。

信实工业公司,目前经营着印度最大、最复杂的炼油厂,即贾姆纳加尔炼油综合体,其总产能为148万桶/天,是世界最大的炼油中心,可以加工216种不同类型的原油,该炼厂没有扩大产能的计划,未来的去瓶颈和升级将取决于石油产品市场的前景。

2030年前印度将是全球石油需求增长的最大引擎

2023年至2030年,预计印度将成为全球石油需求增长的最大单一来源。在强劲的经济增长和庞大的人口规模支撑下,预测期内,印度的石油需求有望每天增加约120万桶,占全球预计320万桶/天增长的三分之一以上。尤其显著的是,与其他主要经济体相比,印度石油需求的增长在产品类别上更加多样化,其中只有18%的需求增长将用于石化原料,而在全球范围内这一数字将超过90%,而中国几乎所有的石油需求净增长都将来源于化工生产。

分行业和产品需求看,从目前至2030年,印度石油消费增长的情况具体如下:

(一)公路运输引领印度石油需求的增长

印度迅速增长的经济,对个人流动、商业活动以及交通需求都有重大的影响。公路出行约占印度个人出行的90%,占货物运输的70%。鉴于石油产品对道路燃料至关重要,这意味着预计印度经济的增长将转化为对柴油需求的持续强劲增长。

尽管近年来有所增长,但印度的汽车保有量仍然非常有限。2023年,印度道路上大约只有5800万辆汽车。虽然与2000年的水平相比,增长了8倍,但从国际标准来看,这一数字仍然很低,突显出印度汽车拥有量进一步增长的强大潜力。预计2030年,印度汽车保有量将增长40%以上。

两轮和三轮汽车,是印度汽车需求增长的一个主要推动力量。据估计,两轮摩托车约占印度汽车总量的四分之三,由于购买价格和运营成本较低,因此在汽车总量中占有非常高的比重。与此同时,机动三轮车,在城市客运服务和最后一英里的货物运输中,发挥着重要的作用。虽然这些车辆的每公里油耗(估计约为25%)和每年平均行驶距离低于汽车,但这支车队的规模意味着,它们与印度运输燃料的总体需求高度相关。

载重量超过3.5吨的商用卡车,约占印度道路货运量的五分之四,其在印度比在大多数主要经济体更为重要,因为所有权模式相对分散,道路网络限制了大型卡车的使用。这些消耗柴油的汽车,在印度的制造业和商业中发挥着重要作用。由于制造业和商业的快速持续增长,带来了对柴油使用量强劲增长的预期。

据估计,以上述车辆为主的公路柴油需求,约占印度柴油消费总量的70%。此外,柴油车也占印度乘用车的很大一部分比重,2010年代柴油车的销量一直保持着40-50%的份额。再加上制造业的出色表现,这意味着道路柴油需求的增长,将成为印度预计每天增加54万桶/天柴油需求的几乎全部,并将成为2023-2030年印度石油需求增长的最重要推动因素。

2023年至2030年,印度柴油消费每天增长54万桶/天,占全球石油需求总增长的六分之一,占非经合组织国家柴油消费增长的三分之一,而且随着经合组织柴油使用量的下降,印度柴油消费的增长将超过该产品在全球的净增长总量。

(二)航空旅行需求有限但仍有增长的空间

2023年,航空煤油仅占印度石油需求的3.4%,仅为18万桶/天,不到全球平均水平(7.3%)的一半,印度航空运输总量和喷气燃料需求与法国大致相当。这说明了这样一个事实,即航空旅行和航空燃料的使用与收入密切相关。预计2023年至2030年,印度航空燃料需求的年均增长率为5.9%。

(三)清洁烹饪计划将继续推动液化石油气的需求增长

从2016年开始,印度政府推广使用液化石油气(LPG)作为清洁烹饪燃料,向贫困家庭分发5000万个液化石油气炉灶,取代各种高污染固体燃料的使用。这一计划,包括提供炉灶和补贴,大大提高了印度液化石油气的需求,2015年至2023年,液化石油气总需求增长了51%(年均5.3%)。2021年,62%的印度家庭使用液化石油气作为主要烹饪燃料。不过,根据印度国家抽样调查办公室的多指标调查,34%的家庭仍然使用木柴。预计,2023-2030年,印度液化石油气/乙烷需求,每天将增加20万桶(年均2.7%),其中清洁烹饪计划推动的液化石油气需求增长将占一半多一点。

(四)石化行业石油需求的增长低于全球平均水平

全球范围内,中期石油需求增长的最重要推动力量预计将是石化行业,2023年至2030年期间,将带来每天约270万桶的石油需求增长。预计,由于新企业的投产和现有项目的扩产,将带来印度石化行业的石油需求,每天增加约21万桶,其中12万桶/天是用于蒸汽裂解和芳烃生产的石脑油,9万桶/天是用于蒸汽裂解和丙烷脱氢装置的液化石油气和乙烷。

(五)农林业需求预计将保持稳定

除上述行业之外,印度农业和林业的柴油使用量,每天略高于20万桶,约占石油总需求的4%,约占印度柴油总使用量的八分之一,是全球平均水平的两倍多,这反映了该行业在印度经济中相对较高的地位。预计2030年,这部分柴油需求将基本上保持不变,约占印度非道路柴油消费量的45%。

印度石油需求迅速和持续稳定的增长,源于其充满活力的经济发展和相对较低的人均燃料使用量,尤其是其制造业、商业、运输和农业部门的快速发展,将带来柴油消费量的持续大幅度增长。

自21世纪初以来,印度的经济表现一直非常出色。在2020年之前的十年中,印度年均GDP增长为6.8%,并在新冠肺炎大流行后迅速恢复到正常的水平,从而使其成为全球经济强国,并成为新兴市场投资者无可争议的宠儿。2024年,印度有望连续第三年成为世界主要经济体中增长最快的国家,国际货币基金组织预计,印度将为全球经济增长贡献16%以上。印度经济增长的势头仍将持续,牛津经济研究所预测,在庞大的国内消费市场、低成本劳动力和有利的人口结构的推动下,2024-2030年,印度的年均GDP增长率将达到6.5%。

印度的石油消费将以比其他国家更快的速度增长,部分原因是该国仍处于经济发展的初级阶段。世界银行估计,2022年,印度的人均GDP仅为2400美元,落后于刚果民主共和国、孟加拉国和安哥拉。一个普遍的现象是,当发展中国家的人均GDP增长在2000美元到10000美元之间时,能源消费的增长速度最快,也即是,能源需求的收入弹性在这一时期最高。

迅速的经济增长,给印度创造出一个新兴的中产阶级,其特点是生活水平的提高和消费习惯的改变。随着消费者越来越富有,他们更倾向于购买能源密集型的大件商品,例如,汽车和家用电器。由于印度人口结构相对年轻,年龄中位数为28.7岁,这样随着消费者向更高收入和财富阶层的转移,将创造非常大的石油需求长期增长潜力。

工业化,对石油消费增长起到了额外的推动作用。随着旺盛的国内总消费反过来增加对资本品的需求,能源密集型制造业也在扩张。近年来,印度成为全球一个关键的工业中心,国际公司正将其供应链转移到这个中心,也提升了印度的增长前景。此外,印度政府改善该国劣质基础设施的雄心,正在支持工业化和更快的石油需求增长。

全球第二大原油净进口国和第六大成品油出口国

随着炼油能力的迅速增加,过去十年里,印度原油进口量增加了36%,达到460万桶/天,90%的原油依赖进口。随着炼油产能的增长,印度进口的原油越来越重,硫含量越来越高,过去10年里,重质、高硫原油的份额增加了50%。2023年,中等密度和高密度原油,占印度进口原油的63%。2021年之前,印度进口的重质、高硫原油主要来源于中东,之后主要来源于俄罗斯。印度是苏伊士运河以东地区的主要油品出口国,并向大西洋盆地地区出口成品油。2023年,印度是世界第四大中间馏分油(汽油、柴油和煤油)的出口国,是第六大成品油的出口国。随着对俄罗斯石油进口的禁运,印度在满足欧洲成品油需求方面发挥了关键的作用。

(一)原油贸易:不断增加的对俄罗斯和中东的依赖

随着过去十年炼油能力的稳步增长,印度已成为世界第二大原油净进口国(2023年,460万桶/天),仅次于中国(1060万桶/天),远远领先于第三大进口国韩国(280万桶/天)。2023年,仅贾姆纳加尔炼油综合体就占印度原油进口总量的25%,其次是纳亚拉能源公司的瓦迪纳尔炼油厂(11%)。印度是世界第四大重质炼油原料的进口国,其中贾姆纳加尔炼油综合体占了主要的地位,该炼油综合体是世界上最大的进口原油炼厂。

在俄罗斯与乌克兰战争爆发前,中东地区占印度原油进口来源的60%以上。战争爆发后,来自俄罗斯的原油,在印度原油进口总量中的份额,从2021年的不到3%上升到2023年的近40%,中东从61%降至45%,西非从12%降至4.5%,拉丁美洲从4.5%降至3%。

中东地区对印度的原油出口,并不是都在下降。从2021年到2023年,沙特对印度的原油出口保持了稳定,甚至略有增加(达到71万桶/天),卡塔尔的原油出口量也增加了4万桶/天。但是,阿联酋对印度的原油出口量下降了17万桶/天,降至26万桶/天;阿曼的原油出口量下降了10万桶/天,降至不足1万桶/天;伊拉克的出口量下降了8万桶/天,降至90万桶/天;科威特的出口量下降了7.5万桶/天,降至153万桶/天;中立区的出口量下降了2.6万桶/天,降至2.8万桶/天。其他减产幅度较大的国家,包括尼日利亚(减少18万桶/天,降至12.5万桶/天)和美国(减少21万桶/天,降至20.5万桶/天)。

随着原油进口来源的变化,中质、重质含硫原油在印度进口原油组合中的份额,从2021年的13%急剧上升到2023年的62%,而轻质含硫原油下降5%降至24%,低硫原油下降8%降至15%。目前,印度进口的原油中,85%为含硫原油,63%为中质和重质(不含硫和含硫原油的混合物)原油。进口原油的质量,反映了印度炼油商的灵活性,他们有能力用最差品级的原油来运营炼厂,甚至偏爱这些品级的原油,以最大限度地提高炼油的利润率。

在国际社会对俄罗斯能源出口实施禁运之后,世界石油贸易流向的巨大变化,预计在可预见的未来不会逆转。印度迅速成为俄罗斯原油的主要买家之一,从几乎没有增加到2023年的170万桶/天(2023年5月达到220万桶/天)。2023年,印度占到了俄罗斯原油出口总量的36%,而俄罗斯占印度原油进口来源的38%。另一方面,2023年,印度从俄罗斯进口的石油产品数量也翻了一番,从7万桶/天增加到13万桶/天(主要是燃料油和原料油),但仅占俄罗斯油品出口销售额的5%。

(二)油品贸易:适度进口但主要出口油品

自2017年以来,印度的成品油出口量一直保持在120万至130万桶/天,而成品和半成品的油品进口量却在稳步地上升,2023年达到38万桶/天(比2017年高出40%)。进口的成品油,主要是石脑油(2023年为7.2万桶/天)、润滑油(3.7万桶/天)和汽油(2万桶/天),以及一些沥青(1.4万桶/天)和燃料油(1.1万桶/天)。进口量的稳步增长,反映了半成品的炼厂原料使用量的增加,2023年将达到21万桶/天。炼油商通过进口裂解和直馏燃料油作为焦化的原料,抵消了重质原油供应的减少。此外,印度还每天进口约3万桶/天的炭黑作为原料。

半成品原料油进口的增加,主要是源自信实工业公司贾姆纳加尔炼油综合体重质原料使用量的增加。2020年1月,全球航运业开始使用低硫燃料油,大大削弱了高硫燃料油的价值,但却增加了它们作为焦化装置原料的作用。随着2020年4月至5月,由于欧佩克+产油国削减供应以平衡市场,新冠疫情大流行导致重质原油供应量的急剧下降,从而使得印度进口的半成品原料油在2020年翻了一番,达到14万桶/天,2023年达到21万桶/天。

自2017年以来,印度成品油和半成品原料油的总出口量,一直稳定在120万至130万桶/天左右。在2023年每天125万桶/天的油品出口总量中,贾姆纳加尔炼油综合体占89万桶/天,瓦迪纳尔炼油厂为13万桶/天,芒格洛尔炼油厂为10万桶/天。按产品分类,2023年印度出口的油品中,中间馏分油数量为73万桶/天,其中柴油29万桶/天,轻柴油27万桶/天,煤油17.5万桶/天。此外,汽油和调合组份平均为32万桶/天(分别为24.5万桶/天和7.5万桶/天),石脑油为12.3万桶/天。

七国集团、欧盟等对俄罗斯石油出口的禁运,于2022年底和2023年初生效,世界石油贸易流向发生了巨大的变化。禁运之前,俄罗斯在欧洲的石脑油、柴油和燃料油以及美国的原料油中,占有很大的进口份额。禁运之后,这些市场的替代供应商来自更远的地方,包括中东和亚洲(尤其是印度),俄罗斯油品出口转向苏伊士运河以东、土耳其、非洲和拉丁美洲等。

作为中间馏分油的主要出口国,在俄罗斯石油被禁止进口后,2023年,印度在满足欧洲需求方面发挥了关键的作用。2023年,欧洲每天进口了22.5万桶印度的轻柴油和柴油,前五年平均只约为12万桶/天,2022年为14万桶/天。此外,2023年,印度还向欧洲每天出口约4万桶的燃料油和3万桶的重质原料油。

(三)印度将在全球石油市场发挥更大的作用

从中期来看,全球原油和成品油贸易将会不断扩大,印度将发挥重要的作用。预测期内,亚洲需求的持续增长将远远超过中东原油出口的增长。2028年,预计亚洲的原油和凝析油进口需求将每天增加480万桶,达到2800万桶/天。全球原油产量和出口的增长,将由大西洋盆地主导,而不包括俄罗斯。由于美国、巴西和圭亚那石油产量的增加,以及炼油活动随着运输燃料需求的萎缩而下降,西半球的原油和凝析油供应过剩将每天增加约450万桶。因为以上原因,对欧佩克原油供应需求增长将会减缓,加上中东炼厂的扩产,中东地区的原油和凝析油出口数量的增长预计将会有限。因此,预测期内,大西洋盆地的原油供应在满足亚洲,尤其是印度的原油需求方面将发挥着关键的作用。油品需求方面,中间馏分油将从亚洲流向大西洋盆地,而轻质油品(特别是石脑油和液化石油气)的流向则相反。

亚洲炼厂需要的原油供应,从中东扩大到俄罗斯,但未来几年的需求仍将会增加,预计将带来从大西洋盆地原油进口数量的增加。大西洋盆地生产的原油,大多数是中质和低硫原油,这些原油将在未来全球原油供应增长中占主导的地位,而重质原油的产量将会下降。世界原油供应种类的这一变化,将对复杂炼厂的利润率产生不利的影响,可能会影响印度的炼油企业,从而将带来印度炼厂持续进口更多的半成品原料油,以满足炼厂装置的需求。

2023年,中东原油和凝析油的出口量为1770万桶/天,比2018年的峰值每天约低170万桶。2030年,由于减产和新的炼厂产能建设,将对该地区原油出口的增长产生影响,尤其影响这一地区重质、含硫原油的出口。预计2030年,中东地区的原油和凝析油出口将维持在2022-2023年的水平。2023年,大西洋盆地的炼油厂约进口了中东原油出口的10%。未来几年,大西洋盆地地区的复杂炼厂将陆续关闭,这一期间将维持对中东出口的较重的、含硫原油的需求。

2030年,预计亚洲地区原油和凝析油的供应缺口,每天将增加约500万桶,其中,由于炼油产能的扩大需求每天将增加390万桶(印度增加110万桶/天),而本地区原油和凝析油的产量下降(印度每天减产12万桶)。因此,预计期内,印度原油和凝析油的供应缺口,约为120万桶/天。

2023年到2030年,随着新建的炼油产能投运,印度的原油需求每天将增加105万桶,总量将达到620万桶/天,而预计同期印度的原油产量每天将下降13.5万桶。因此,这一期间,印度的原油进口量每天将增加120万桶。

过去10年里,由于俄罗斯乌拉尔原油进口数量的增加,中质、含硫原油占了印度原油进口数量增长的大部分。自2019年以来,印度中质、含硫原油的加工量(每天增加140万桶),超过了原油进口量的增长(每天增加 20万桶)。正因为如此,印度原油进口品种中,几乎所有其他品种的原油进口数量都有所下降,而且2023年的进口量也低于2019年。

预计2030年,印度不断增加的原油进口,将在现有的范围内最大限度地集中在中质、重质含硫原油方面。不过,目前的数据表明,这些种类原油产量的增加可能有限,印度的炼油厂将会转向其他更多的原油种类,例如,轻质、含硫原油和轻质、低硫原油。自2019年以来,印度原油进口中,轻质、含硫原油和轻质、低硫原油的进口数量,每天已减少了70万桶/天。不过,炼厂最终的原油选择,将取决于某种原油能否为其带来更好的利润,如果供应过剩压低了轻质、含硫原油和轻质、低硫原油的价格,那么,即使是最复杂的炼油厂,也可能会从经济性方面的考虑而选择这些种类的原油。

作为世界上人口最多的国家和近年来能源消费增长最快的国家,印度的能源和石油形势,一直是我们研究和关注的重点领域之一,我们已经撰写并刊发了多篇有关印度能源和石油形势的文章。作为能源行业人士和世界能源问题的关注者、研究者,我们非常有幸亲历了我国发展成为世界最大的能源消费国、最大的能源进口国,更重要的是,是亲历了我国成为世界最大石油、天然气进口国的全过程。进入21世纪以来,我国是世界上石油消费增长最快的国家,很长的时间里,世界石油消费增量三分之一以上,来源于我们一个国家,我们是国际石油市场消费增长的最大引擎,目前,这个增长引擎正在易位。过去很长时间里我们的亲历,正在我们的邻国重演。对于我们的这个邻国,很多国人有着复杂的感受,不过,无论我们如何看待印度这个国家,无论我们如何研判未来的印度能源和石油形势,无论我们对国际能源署的这份报告持什么样的立场,我们认为,这一重演将给我国的石油化工行业带来什么的机遇和挑战,以及作为世界最大的石油天然气进口国,这一重演会对全球石油、能源市场以及我们产生什么样的影响,才是我们应予以高度关注并密切跟踪的重大事项!