随着四季度来临,造车新势力的盈利关键之战已经打响。

李斌、何小鹏都预言第四季度实现盈利,雷军也期待汽车业务在第三、四季度实现盈利。

为什么是第四季度,因为这是近年来刚需买家最急切的黄金季。

以往,“金九银十”是汽车的销售旺季,而今年还涉及到两个关键词:购置税和补贴。

本来33.9万以下的车型购置税全免,而明年开始购置税将减半征收,以30万的车为例,要缴纳约1.33万元;

各地的置换与报废补贴也纷纷取消,能享受补贴的地区和额度都在急剧减少,这里又意味着封顶1.5~2万的优惠。

所以,消费者如果没有在第四季度剩下的时间冲刺买车,理论上就要亏掉最高3.33万元。

图源:黑板君

国庆假期,黑板君在逛车展时发现,人气出奇的旺,家庭群体也不少,汽车销售也忙,购置税和补贴是购车者关心的主要问题之一。

在这些加持下,汽车的销售应该有所提振,新势力们谁又能够趁风冲破盈利关口?

01

为何急着盈利?

在不熟悉新势力的人看来,可能有点莫名其妙:还有企业不急着盈利的?

但你看看,蔚来、小鹏都是在2014年成立的,距今已经有11年时间;即使是最晚的小米汽车,也是2021年成立,距离5周年不远。

但都还没盈利。

当然,在几年前,不盈利还真不是啥大问题。

那时市场热钱很多,大家都忙着抢占新能源汽车风口,烧钱研发、抢市场是主要动作。

钱没了就再融资,市场节点可不能比对手落后。

图源:高合汽车

但这几年新能源汽车市场,特别是国内市场已经快速进入红海时期,加上投融资温度下降,想只烧钱就很难了。

看看连续两年的全球新能源车销冠比亚迪,利润也亮眼;踏准市场的理想、零跑也都跑进盈利关口。

只烧钱卖不动的倒下不少,极越、高合、合创、哪吒,一批这样的车企现金流断裂。

为了对资本、对员工、对消费者负责,“活下去”成为每家车企必须考虑的问题。

02

有人欢喜有人忧

连隔壁读大学的小哥都知道,蔚来的模式很重。

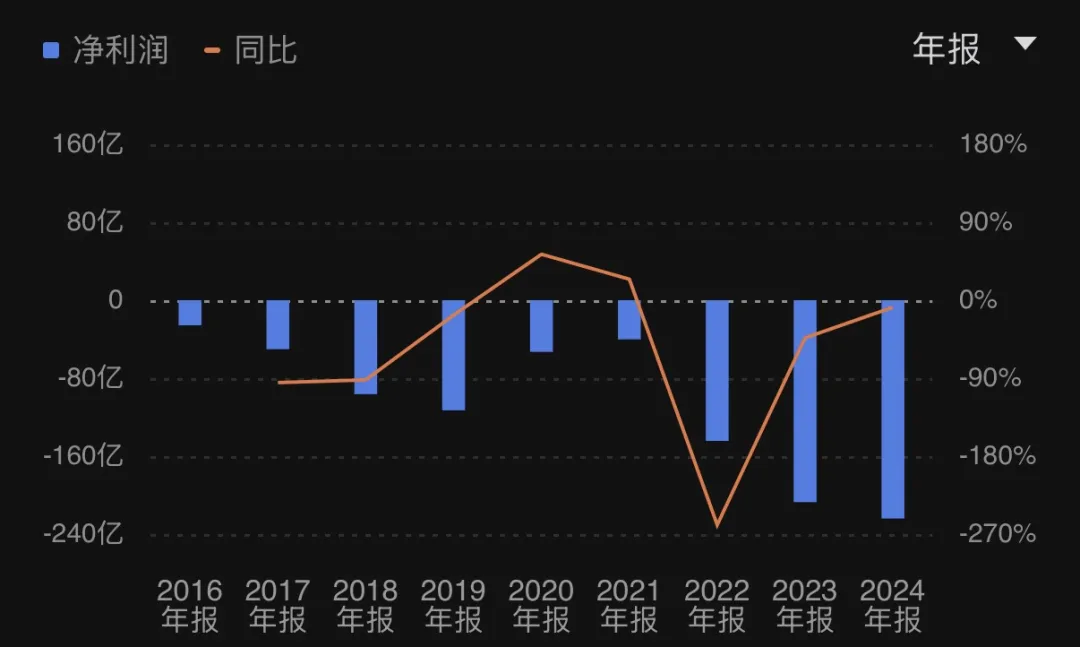

创业11年,蔚来三个品牌累计交付车辆87万辆,但2018年上市以来,累计亏损已突破1093亿元。

换句话说,每卖出一辆汽车,蔚来就要亏掉12.5万元。

因此,李斌在年初、8月29日的内部讲话中两次强调,要在第四季度实现单季度盈利。

蔚来历年亏损 图源:同花顺

相对而言,何小鹏压力小很多。

2024年,小鹏汽车还在“ICU”门口,但通过何凤英对内部的整顿和MONA M03、P7+等爆品的推出,让小鹏汽车起死回生。

2025年9月,小鹏汽车的单月销量首次突破4万辆,二季度净亏损仅剩下4.8亿元。

想想3月何小鹏就在财报电话会上预言,年销量翻倍,第四季度实现盈利。现在看,还真不难。

但是,竞争对手们也在快速追赶小鹏的爆品战略,何小鹏还不能掉以轻心。

至于雷军,小米汽车9月份交付量同样突破4万,二季度小米智能电动汽车及AI等创新业务的经营亏损只有3亿元。

考虑到26.4%的毛利率,小米汽车想要实现雷军第三、四季度盈利的难度很小,最大关卡只有交付速度,这真是一个幸福的烦恼。

汽车业务急着盈利,本质是整个小米的估值乃至集团发展方向问题。

9月25日,发布了“致敬苹果”的小米17系列后,小米集团港股就从当天59.9港元的峰值,震荡下滑至10月10日的52.05港元。

当然,小米的压舱石还有芯片,这又是另外一个故事。

03

家底如何?

说到底,家家都有自己难念的经。

通过实现盈利,车企总能找到逆转翻盘的机会。至于通向盈利的手段,各有不同。

蔚来为了盈利,放弃了曾经高高在上的品牌调性,甚至可以说是为了讨好新车主,“狠狠背刺”老车主。

9月20日,NIO Day上发布的第三代ES8,起售价比上一代下调近10万,租电售价更突破30万元关卡,低至29.88万元。

李斌期待,在最后三个月,第三代ES8能实现交付4万辆的目标。

加上交付破万最快的乐道L90,9月销量5775台的萤火虫,以及NT2.0平台的5566等车型,蔚来决心冲击第四季度15万的交付目标,这是第三季度的1.7倍。

值得一提的是,李斌表示,即使第三代ES8的价格更低,但比二代ES8有更好的毛利表现。

图源:李斌社媒

三代平台研发支出高峰已过,二季度研发费用环比下降14.6%;

第一季度开始实施的基本经营单元(CBU)机制,各CBU自主控制成本,销售、一般及行政费用环比下降12.6%。

总的来说,蔚来二季度的经营亏损为49.089亿元,环比下降23.5%;净亏损为49.948亿元,环比下降26.0%,已经改善很多。

三季度的数据不一定亮眼,但在乐道L90和第三代ES8交付足够给力的情况下,蔚来四季度盈利的几率正在增大。

至于小鹏,本质上比蔚来更早杀入以价换量的性价比路线。

去年下半年发布的两款新车,凭借高性价比分别横扫了10万级和20万级的纯电轿车市场。

小鹏MONA M03连续12个月月交付量超1万,同时连续12个月成为纯电A轿销量冠军;小鹏P7+也连续10个月蝉联中大型纯电轿车销冠。

第四季度,预计小鹏的增程车型也开始发布,包括X9、G6、P7+的增程版本已经亮相工信部。

什么时候发布、交付也成为年底冲刺的悬念。

据乘联会数据,8月纯电动占比从56%上涨到64%,插混、增程虽然占比下降,仍有很大市场,特别是冬季电池表现较差的北方区域。

只出纯电的小鹏在同平台增加增程车型,在冬季上市的话,节省研发开支的同时还能增加销量,更期待盈利的可能性。

至于小米,其实按第二季度财报计算,汽车毛利率已经高达26.4%,远远超越同行。

以单车计算,平均收入25.37万元,毛利6.7万元。扣除摊销,单车亏损约6000元。

摊销成本主要包括研发、建厂、组建渠道、售后等,目前在小米汽车每月稳定交付3~4万的状态下,相信摊销成本还将快速下降,甚至可能在第三季度财报就盈利。

制约小米盈利乃至发展的问题始终是产能。

据北京政府官方网站,小米汽车二期工厂研发综合楼的验收未通过,这可能影响接下来产能的爆发。

图源:北京有关部门官网截图

特别是小米的增程SUV也在路试的状态下。

此外,由于小米汽车目前下订的话,交付难以赶上补贴和购置税全免的窗口期,这也有不少可能让买家转投他家。

04

蔚来不容有失的机会

说到底,除了卡产能的小米,蔚来小鹏,都走在降价提升性价比的路线上。

厚积薄发之下,前期研发投入足够,产线完善,销量起来自然能摊薄单车成本。

不过,相比离开ICU的小鹏,蔚来还在离开ICU的路上,毕竟2季度净亏损还接近50亿。

目前,蔚来还在精兵简政,整合渠道,全力保乐道L90和第三代ES8的交付。

实在不行的话,相信李斌还可以对NT2成熟平台的5566车型进行进一步降价冲销量。

可以预测的是,2025年第四季度是车企争取盈利的最好窗口期,毕竟消费者的需求被提前释放。

明年第一季度由于补贴政策还不明朗,销售反而可能会有降温。

图源:黑板君

为了留住客户,像蔚来、理想、问界等车企还抛出购置税兜底方案。只要消费者锁单,假设汽车明年交付的话,车企会补贴购置税差价。

盈利这个难题,同时是一个企业生死问题。

17家上市车企半年报中,有7家车企出现亏损,占比达到41%。

当然,即使闯过盈利这关,也并不意味着能高枕无忧,市场竞争仍是苦日子。

评论列表