作者|戴险峰

海外宏观对冲基金经理、传播星球APP专家(TA已经入驻)

PS:本文观点仅供读者参考,不构成个人投资意见,投资者应结合自身情况自行判断并承担风险。

A.摘要

最近的金价飙升似乎是个谜,因为传统因素表明,金价应该下跌,而不是上涨。因此,利率和美元汇率不能解释金价的上涨。

一种流行的说法是,推动金价上涨的是央行和个人的珠宝购买行为,而且他们特别指向了中国的购买。这听起来合乎逻辑,但事实上很难证明。央行购买黄金已经很多年了……为什么突然在现在又加速购买?而且历史上在黄金上涨时央行的购买是下降的。缺乏数据,这种说法就只是在讲故事,而讲故事在宏观领域普遍存在。

另一种可能是投机的FOMO(担心错失机会)。市场看到了强劲的股票/比特币的反弹,并开始担心错过机会。投机头寸确实随着金价上涨而上涨。不过当金价上涨时,投机头寸总会上升。这些头寸最近稍有下跌,但金价上涨幅度却是最大。因此,FOMO也许不是一个完美的解释,但它有数据支持它的大部分解释。

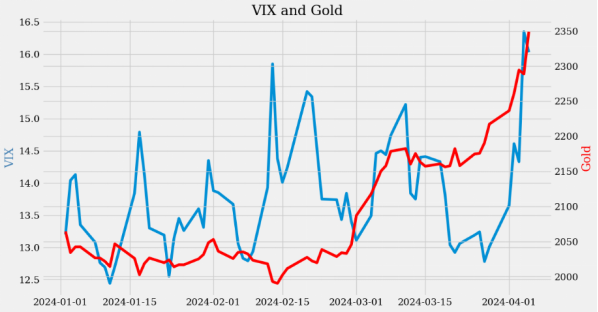

此外还有黄金的风险对冲功能。可能的指标包括EPU(经济政策不确定性)、GPR(全球地缘政治风险)和VIX。我平时很少关注它们,因为它们不会稳定地推动金价上涨。但它们时不时确实会推动金价上涨。2022年俄罗斯入侵乌克兰时,GPR一度飙升,金价也随之飙升。从2016年底到2020年底,特朗普担任总统期间,EPU大幅上涨,金价也同时出现了上涨。

那么最近的金价上涨是否是市场在对特朗普竞选获胜在做定价?

4月份的调查数据确实提升了特朗普获胜的概率,如果选举在4月份举行,而且调查数据确实能够代表真实选民,特朗普就会获胜。至少从表面上看,在其他因素都失效的情况下,竞选数据可以解释4月份金价飙升。所以说特朗普推动了金价最近的上涨可能并不太牵强 - 他有可能让EPU再次飙升。

如果对EPU和GPR做些调整,并加入了一些预期因素,那么黄金的基本框架仍然适用,而且适用于过去几周的短期:

短期内,由于投机势头、美联储可能降息以及美国大选,黄金可能继续反弹。

但金价上涨得越多,从基本面来看,对长期投资者的吸引力就会越低。

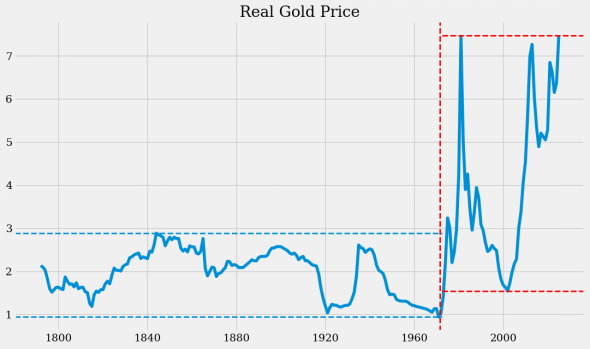

黄金的实际价格正在接近2011年末的历史高点。黄金的长期实际回报率预期是接近无风险利率,约为1%。从2000年8月至今,黄金累计实际回报率为372%,即每年6.8%。这在长期是不可持续的。

B.2024年的黄金之谜

最近的黄金反弹与实际利率和美元脱钩。自4月份以来,除了美国大选调查和VIX之外,金价的涨势几乎和所有其他因素都背道而驰。

B1 .黄金和实际利率

2024年以来,实际利率变动不大,但金价飙升。

B2。黄金和美元

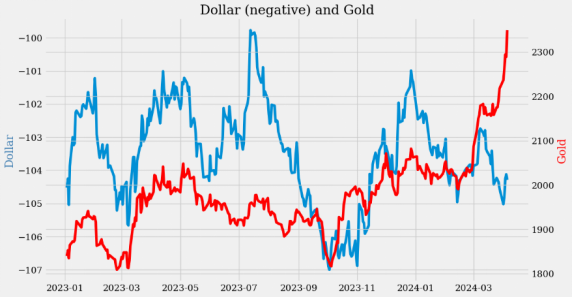

2024年,美元走强,但金价飙升。

B3。黄金和EPU

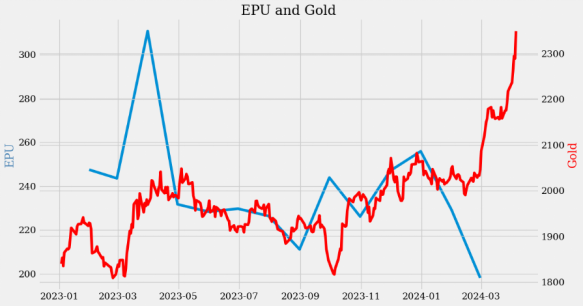

2024年,EPU下跌,但金价飙升。

B4。黄金和GPR

2024年,GPR下跌,但金价飙升。

C.央行购买的说法是一个谜团

央行买入导致金价上涨的说法可能对,也可能错。这种说法是个谜团,甚至可能是错误的。

C1。央行购买增加

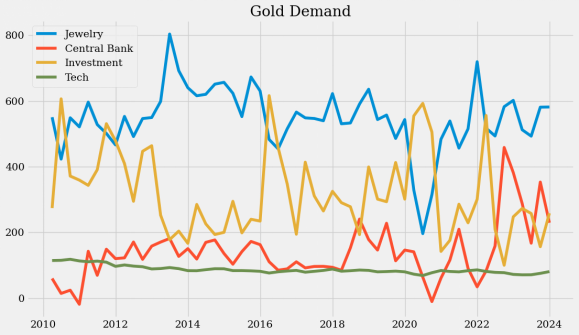

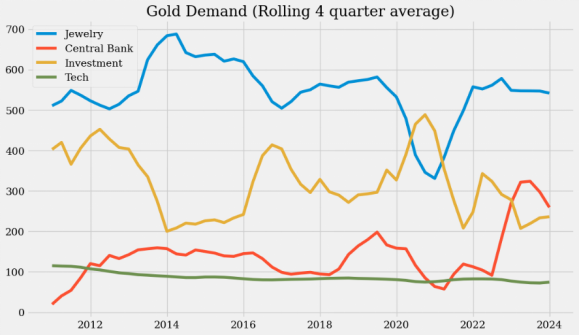

自2022年以来,央行购买量一直在增加,而且变得更加不稳定。

滚动的四个季度平均数据没有那么嘈杂,显示了自2022年以来央行购买增加的更清晰趋势。

C2。黄金总需求并未上升

黄金总需求相对稳定,每季度波动在1100吨左右。最近一个季度的需求实际上偏低。

央行买入黄金作为金价上涨的动力,在总需求的大背景下是讲不通的。

C3。央行购买与黄金无关

央行购买和黄金价格没有关联。2020年以来,二者甚至出现了负相关。

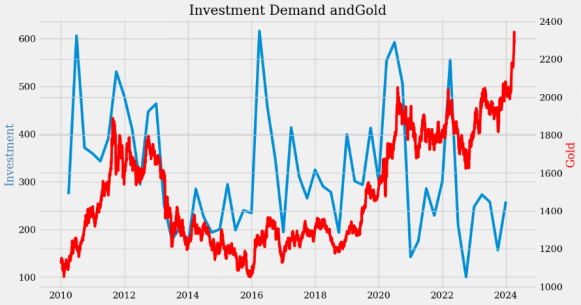

C4。投资需求与黄金相关

投资需求总是与黄金相关,最近也是如此。

D.FOMO与风险对冲

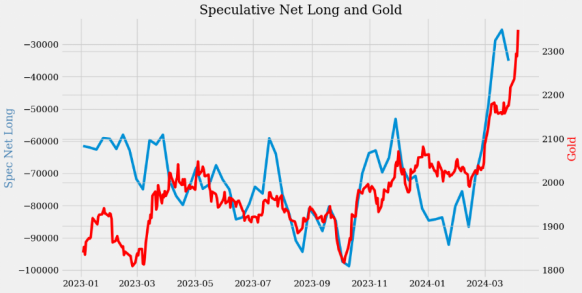

D1。FOMO/投机可能推动金价上涨

黄金投机性净多头头寸在2024年激增。这或许能解释金价飙升的原因。

D2。FOMO/投机可能推动金价上涨

比特币与黄金密切相关,但从3月份开始,黄金的表现开始超过比特币。

这可能预示着FOMO——有更多的资金流入黄金,以便赶上比特币。

D2。风险对冲可能是金价上涨的动力

VIX从3月下旬开始飙升,与黄金最近一次飙升的时间一致。VIX可能会对保证金上的金价上涨给出一些解释。

D3。EPU和GPR可能会推高金价

D3.1 .从2016年末到2020年末,EPU推动了黄金

特朗普担任总统的任期内,EPU一直在上升。金价同期在上涨。

D3.2 . 2022年,GPR推高了金价

当俄罗斯入侵乌克兰时,GPR飙升。金价也同时飙升。此后,GPR一直处于高位。

E.黄金估值过高

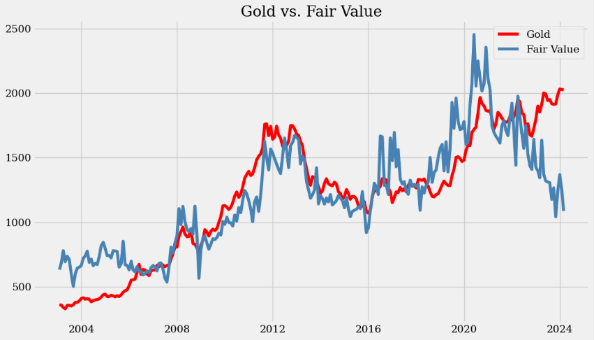

E1。基于利率和美元,黄金被高估了

基于实际利率和美元的模型显示,如今黄金的价值被极度高估了。

E2 .基于包含风险因素的模型,黄金估值也偏高,但幅度较小

在实际利率和美元的基础上加入EPU、GPR和VIX的黄金模型更符合实际情况,但仍然表明黄金估值过高。

该模型显示,黄金在2016年至2022年间被低估,此后被高估。

但综合考虑了这些风险因素后,金价的高估不再那么严重。

E3。根据历史实际价格,黄金被高估了

按年度平均数据计算,目前黄金的实际价格已创历史新高。

使用月度平均数据计算,目前的黄金实际价格距离2011年末达到的历史高点并不远。

从2000年8月至今,黄金累计实际回报率为372%,即每年6.8%。与黄金1%的预期实际回报率相比,这个水平已经过高了。

F.结论

黄金目前估值过高。

这种估值过高可能是FOMO投机以及市场预期政策和地缘政治不确定性加剧的结果。当市场情绪转向时,这些因素就会消失。

因此,黄金对长期投资者的吸引力越来越小。

但在短期内,价格势头可能会持续。随着美联储即将降息,以及其他风险资产的强劲反弹,黄金的强势可能持续。