全球工程机械领军企业、A股上市公司三一重工(06031.HK,600031.SH),于今日(10月20日)起至周五(10月23日)招股,预计2025年10月28日在港交所挂牌上市,中信证券独家保荐。

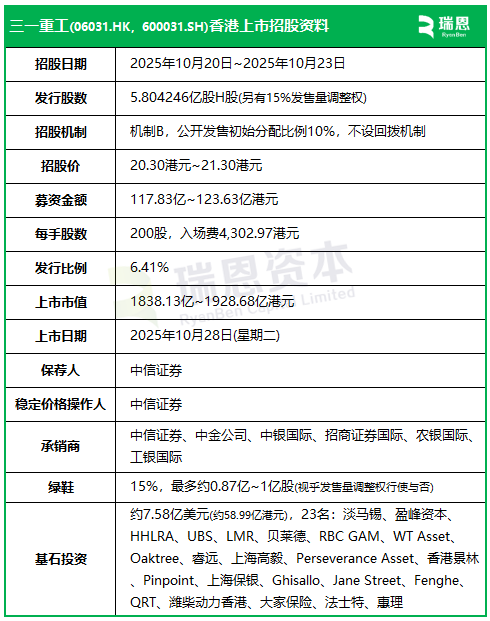

三一重工,计划全球发售5.804246亿股H股(占发行完成后总股份的6.41%,另有15%发售量调整权),其中90%为国际发售、10%为公开发售,另有15%超额配股权。每股发售价介乎20.30港元~21.30港元,每手200股,入场费4,302.97港元,最多募资约123.63亿港元。倘发售量调整权及超额配股权悉数行使,最终发售股份将达约7.68亿股,最高募资将达163.50亿港元。

三一重工此次招股采用机制B,香港公开发售初始分配比例10%,不设回拨机制。

假设每股发售价20.80港元(发售价范围中位数)、发售量调整权及超额配股权未获行使,三一重工预计上市总开支约1.34亿港元,包括0.5%的承销佣金(不含0.3%的酌情奖金),其他连同联交所上市费、证监会交易征费、联交所交易费、财汇局交易征费、法律及其他专业费用、印刷及其他开支等。

三一重工是次IPO招股引入23名基石投资者,合共认购7.58亿美元(约58.99亿港元)的发售股份,基石投资者包括淡马锡、盈峰资本、HHLRA、UBS、LMR、贝莱德、RBCGAM、WTAsset、Oaktree、睿远、上海高毅、PerseveranceAsset、香港景林、Pinpoint、上海保银、Ghisallo、JaneStreet、Fenghe、QRT、潍柴动力香港、大家保险、法士特、惠理等。

三一重工是次IPO,募资净额约119.26亿港元(按发售价范围中位数计):约45.0%将用于进一步发展全球销售及服务网络,以提高全球品牌知名度、市场渗透率和服务效率;约25.0%将用于增强研发能力;约20.0%将用于扩大海外制造能力和优化生产效率;约10.0%将用于营运资金和一般公司用途。

三一重工是次IPO,中信证券为其独家保荐人,其他承销商包括中金公司、中银国际、招商证券国际、农银国际、工银国际。

招股书显示,三一重工在香港上市后的股东架构中,梁稳根先生,直接持股2.78%;梁稳根先生拥有56.74%权益的三一集团持股29.46%。根据一致行动安排,控股股东集团其他成员须按照三一集团的意见及决定投票,控股股东集团合计持股约31.56%。其他A股股东持股62.03%,H股股东持股6.41%。

三一重工,成立于1989年,前身为梁稳根先生、唐修国先生、毛中吾先生、袁金华先生共同创立的涟源市焊接材料厂,现已成为创新驱动的全球工程机械行业领军企业,专注于挖掘机械、混凝土机械、起重机械、桩工机械及路面机械等全系列工程机械产品的研发、制造、销售及服务。

根据弗若斯特沙利文的资料,按2020年至2024年核心工程机械的累计收入计,三一重工是全球第三大及中国最大工程机械企业。细分领域看,三一重工在挖掘机及混凝土机械方面,全球排名第一。公司自2002年完成首批产品出口,于往绩记录期间,三一重工的产品已销往全球150余个国家和地区,于2025年前四个月海外市场收入占公司总收入的57.4%。

三一重工(600031.SH),于2003年7月3日在上交所上市,截至2025年10月20日午间收市,总市值约人民币1907.59亿元。

三一重工招股书链接: