一、

周末出了一个《基金管理公司绩效考核管理指引(征求意见稿)》,网上讨论的也比较多。

可以说是中国公募基金历史上最严厉、最具体、最彻底的一次薪酬制度改革。

我觉得,新规初衷极好,看得出来,有关方面也做了大量调研工作,把保护基民利益,推动行业高质量发展,放在重要位置。

过去,公募基金的商业模式是“管理费模式”,即只要规模(AUM)大,管理费就多,业绩好坏不直接影响公司收入。

这导致了“重首发、轻持营”、“高位发基金收割韭菜”等乱象,把不少基民套在高位,对行业的社会声誉也不利。

而新规,不仅是对“限薪令”的细化,其核心目的只有一个:彻底打破“基金公司旱涝保收,基民亏损累累”的怪圈,将管理人与持有人的利益深度捆绑。

公募基金行业此前是著名的高薪行业,头部与底部的差距巨大。新规通过强制跟投、薪酬递延、终身追责制等方式,约束其过高薪酬,使之趋于合理。

降薪红线:“跑输基准10%且亏损=绩优薪酬下降>30%”。这是极具威慑力的量化指标。它消灭了那种“虽然我亏了钱,但我还是行业顶流,照样拿千万年薪”的可能性,这在过去是诟病最大的一块。

二、

值得商榷的点,在于一些细节,比如这条规定

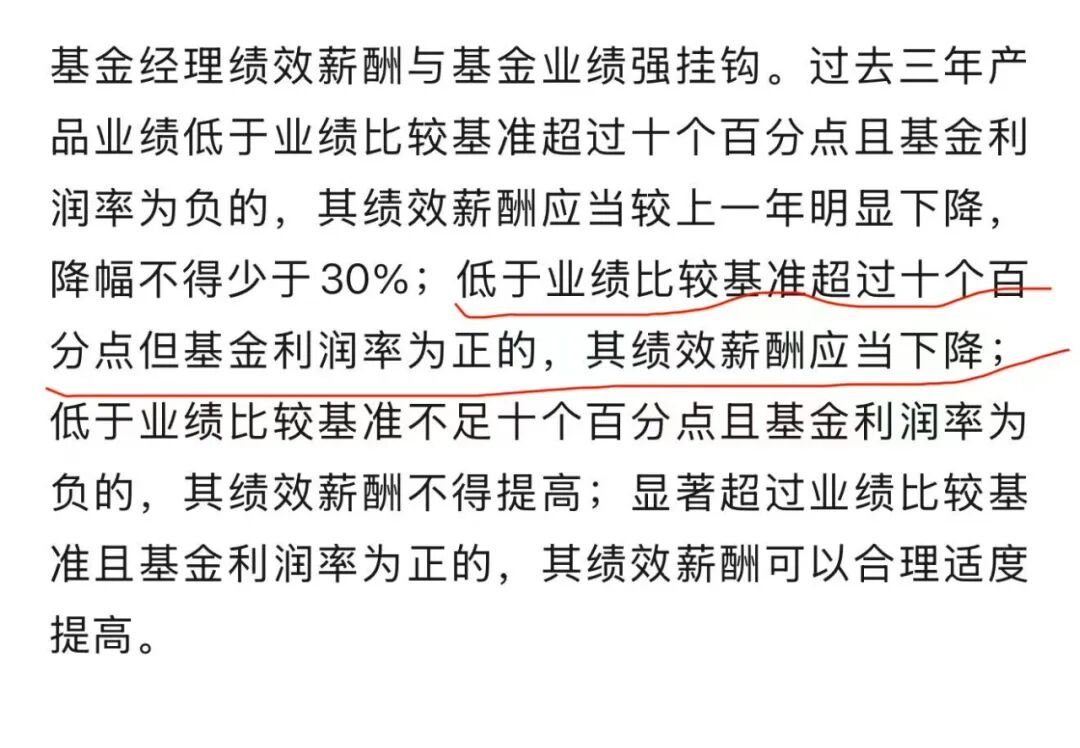

过去三年产品业绩,低于业绩比较基准超过十个百分点但基金利润率为正的,其绩效薪酬应当下降。

如果这个规定生效,巴菲特来了中国大陆,也要被降薪。

巴菲特管理的伯克希尔·哈撒韦公司,如果拿“三年累计收益率”(3-YearCumulativeReturn)来计算,在历史上曾多次落后可作为比较基准的标普500指数,而且远不止落后10个百分点。

最著名的两次“至暗时刻”分别是互联网泡沫时期(1997-1999)和最近的科技股牛市(2019-2021)。在这些周期里,巴菲特不仅跑输,而且是“惨败”。

1、互联网泡沫时期(1997-1999)

这是巴菲特历史上受质疑声最大的一次。当时所有人都疯狂买入没有任何利润的互联网公司,而巴菲特坚持不买。

站在2000年初,你看到:

标普500(含分红)三年累计收益:约+107.6%

伯克希尔(股价)三年累计收益:约+64.5%

结果:三年累计跑输约43个百分点。

后续剧情:2000年泡沫破裂,标普下跌9.1%,而伯克希尔大涨26.6%,巴菲特瞬间夺回优势。

2、科技股狂潮与疫情时期(2019-2021)

这是离我们最近的一次。由于巴菲特在2020年疫情底部的谨慎(卖出航空股、持有大量现金),以及在这三年间科技巨头(Magnificent7)的疯狂暴涨,伯克希尔再次大幅落后。

标普500(含分红)三年累计收益:约+100.4%

伯克希尔(股价)三年累计收益:约+47.3%

结果:三年累计跑输约53个百分点。

后续剧情:2022年美股熊市,标普大跌18.1%,而伯克希尔逆势上涨4.0%。再次验证了“潮水退去才知道谁在裸泳”。

三、

巴菲特三年业绩,多次跑输标普500,甚至跑输过40-50个百分点。

但这恰恰是巴菲特伟大的地方:他愿意忍受中期的平庸甚至羞辱(例如1999年被媒体嘲笑“巴菲特过气了”),也不愿意为了追逐短期业绩去买入他看不懂或认为太贵的资产。

这种由于坚持原则而导致的阶段性跑输”,正是他长期跑赢大盘的代价。

如果上面说的征求意见稿,严格执行“三年累计跑输基准10%就要降薪”这样的规定,沃伦·巴菲特、霍华德·马克斯、甚至彼得·林奇,如果跑到中国大陆发展,在其职业生涯的某些阶段,确实都会面临“降薪”甚至“下岗”的风险。

这种基于线性考核的制度,本质上是用工业化的标准(追求短期一致性)去硬套艺术化的投资(追求长期非线性回报)。

谁最倒霉?

以下三类经理最不利:

1.深度价值投资者

代表人物:巴菲特、查理·芒格。

原因:价值投资的核心是“左侧交易”——在没人想要的时候买入。这通常意味着在买入后的很长一段时间内,股价可能继续下跌或长期横盘(ValueTrap风险)。

场景:在市场疯狂炒作题材(如2015年互联网+、2020年赛道股)时,坚持看估值的经理会大幅跑输指数。

结局:他们在泡沫破裂前保护本金,但在泡沫破裂前会被考核制度“淘汰”。

2.逆向投资者

代表人物:约翰·邓普顿。

原因:逆向投资的周期往往长于3年。比如在周期底部布局传统能源或大宗商品,可能需要忍受长达3-5年的“至暗时刻”才能迎来反转。

结局:还没等到逻辑兑现的那一天,因为前三年业绩太差,人已经被换掉了,或者薪资被扣光了。

3.防守型/绝对收益型经理

原因:这类经理注重控制回撤,不追求暴涨。

场景:在大牛市(尤其是疯牛)中,基准指数(如沪深300)可能年涨幅30%-50%。防守型经理为了安全只涨了15%,三年下来很容易跑输基准10%以上。

结局:明明帮客户稳健赚钱了,却因为“没跑赢疯牛”而被惩罚。

四、

会带来什么后果?(博弈论视角)

当规则设定为“跑输就要受罚”时,基金经理的最优策略不再是“坚持个性风格”,而是“保住自己的饭碗”。这将导致明显的行为异化:

1、既然跑输基准要降薪,那最安全的策略就是无限接近基准。

基金经理会买入和沪深300指数或中证800指数权重几乎一样的股票。

投资者支付了昂贵的“主动管理费”,实际上买到的却是一个“低配版ETF”。公募基金大比例丧失获取Alpha(超额收益)的能力。

2、抱团加剧,助推泡沫。

为了不掉队,有的基金经理就去追逐当下的热点,不管估值多贵。

逻辑:“如果大家都买新能源,我也必须买。如果新能源崩了,大家一起死(基准也跌),我就没有跑输,我就不用降薪。”

后果:导致热门板块估值被推到天际,泡沫更加坚硬,而冷门低估板块无人问津,市场定价功能失效。

3、“劣币驱逐良币”——顶尖人才“公奔私”

真正有才华、有独特策略的基金经理无法忍受这种僵化的考核。

趋势:他们会加速离开公募基金,转投私募基金。

原因:私募基金的LP(出资人)通常更成熟,更能容忍短期波动以换取长期高回报,且激励机制更灵活。

后果:公募基金将流失最优秀的人才,只剩下平庸的“指数跟随者”,普通散户越来越难买到优质的主动管理产品。

五

总结

如果一场马拉松规定“每3公里都要考核配速”,那平庸选手会选择同质化,抱团去控速;

而天才型选手的核心特征是“非线性”——他们的爆发往往集中在极短的时间窗口,或者需要在漫长的等待后才兑现,

最可能的选择是——我不参加这场比赛了。

巴菲特来了都要降薪,这揭示了行政化的风控逻辑与市场化的投资逻辑之间的错位。

最后,以上只是个人观点。

从总体看,征求意见稿做了大量工作,在绝大部分规定上,个人还是比较认可的。这是对过去一些不合理现象的大幅度纠偏,是对金融行业“精英主义”分配方式的一次重大调整,强调金融的人民性和普惠性。

只是一些细节,商榷一下,供参考。

更多专业分析文章