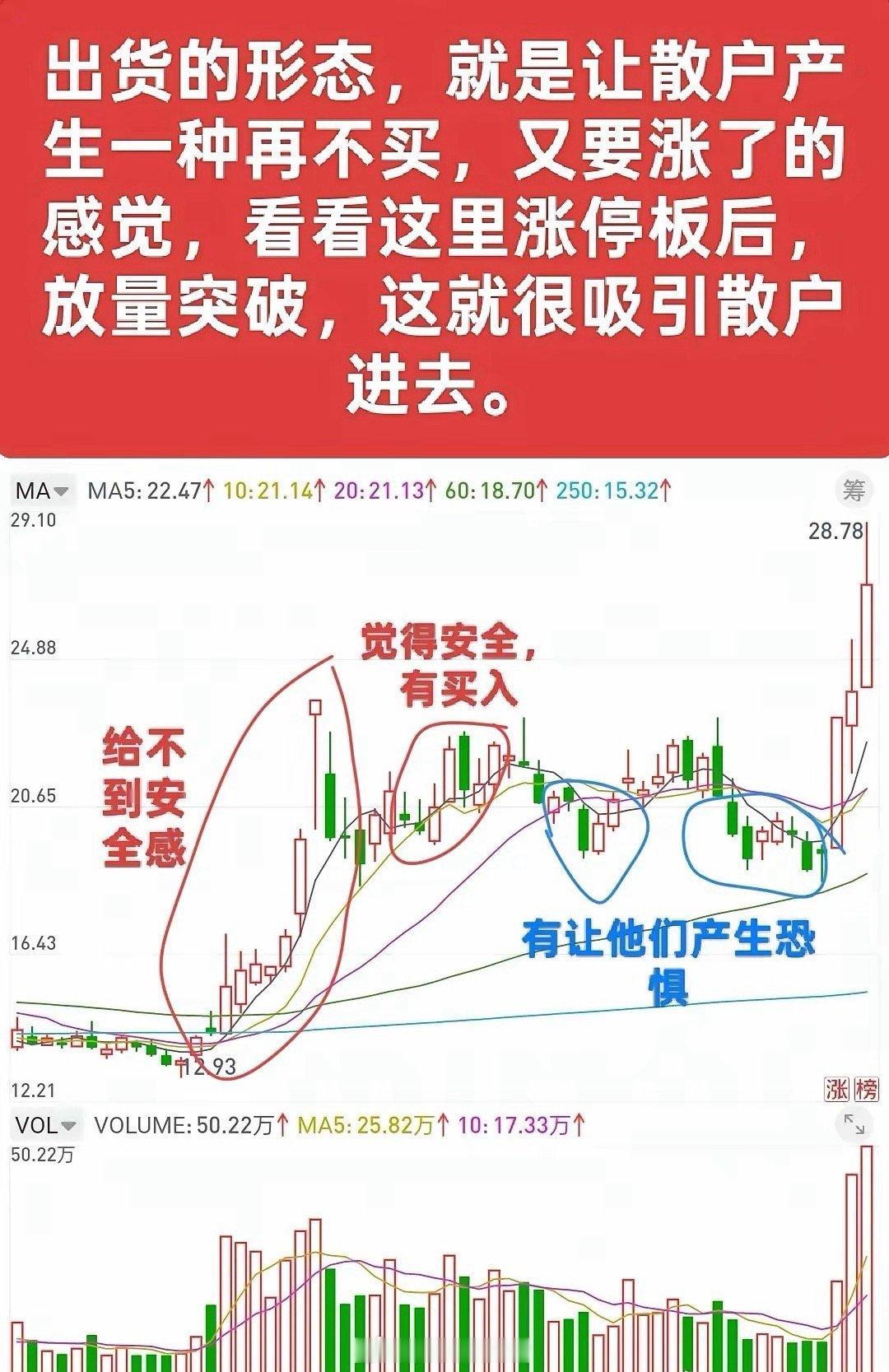

格雷厄姆价值投资课:散户从亏到赚的12个实操逻辑(副标题:用百年经典理论,避开A股90%的坑) 第8篇|组合构建:格雷厄姆的分散投资法,让你少亏多赚 各位球友,上一篇咱们聊了格雷厄姆的5步选股公式,能选出优质低估标的,但哪怕选对了股,只买一只也可能因黑天鹅踩雷——这也是为什么格雷厄姆反复强调:投资的安全,一半在选股,一半在组合。 很多散户理解的“分散”就是多买几只股,结果买了一揽子同行业的垃圾股,照样亏得底朝天。今天就拆解格雷厄姆的分散投资法,给A股散户定制资金配置模板,让你既避开单股风险,又能稳住收益。 一、先搞懂:格雷厄姆的“分散”不是盲目买多 他的核心逻辑是:分散是为了“风险对冲”,不是凑数量。 比如你买了消费、金融、制造3个不同行业的优质股,就算一个行业跌,另外两个可能涨,整体组合不会大亏;但如果全买白酒股,白酒板块跌,你的组合就会全军覆没——这就是“伪分散”,一定要避开。 二、A股散户专属:资金体量适配的仓位分配模板 格雷厄姆根据资金规模设计了不同的分散方案,贴合散户的操作能力和资金量,直接照抄就行: 1. 小资金档(10万以内) 标的数量:3-5只(太少易踩雷,太多精力跟不上) 仓位占比: 核心标的(符合5步选股公式的优质股):2只,各占25% 潜力标的(安全边际≥30%的成长股):1-3只,单只占10%-15% 现金/货币基金:10%-15%(留作补仓或抓新机会) 2. 中资金档(10万-50万) 标的数量:5-8只 仓位占比: 核心标的:3只,各占20% 潜力标的:2-5只,单只占5%-10% 现金/货币基金:10%(应对波动的补仓资金) 3. 大资金档(50万以上) 标的数量:8-12只(格雷厄姆建议最多不超15只) 仓位占比: 核心标的:4只,各占15% 潜力标的:4-8只,单只占3%-8% 现金/货币基金:10%-15% 债券/可转债:5%-10%(进一步对冲股市风险) 三、3个技巧,避免“伪分散” 1. 行业分散:至少覆盖3个不同行业(如消费+金融+制造),别全买同一赛道(比如全买新能源)。 2. 风格分散:兼顾“价值股+弱周期成长股”,价值股保底,成长股拉高收益。 3. 估值分散:既有低PE蓝筹,也有高安全边际破净股,避免估值体系单一。 四、格雷厄姆的动态调仓规则(散户照做就行) 1. 定期再平衡:每6个月调一次仓,把涨超30%的标的减仓至初始比例,加仓跌超20%且基本面没坏的标的。 2. 止损/止盈: 止损:单只股基本面恶化(如EPS由正转负),立即止损,仓位转现金或其他优质股。 止盈:单只股涨到内在价值的120%(安全边际消失),分批止盈,留底仓观察。 3. 现金管理:市场整体高估时,现金比例提至30%-50%;大熊市低估时,现金比例降至5%,满仓布局优质标的。 五、散户必避的3个分散误区 1. 别为了分散买垃圾股:所有标的必须先过5步选股公式筛查。 2. 别频繁调仓:格雷厄姆建议年换手率不超20%,频繁操作会稀释收益。 3. 别忽略现金的作用:现金是“市场先生”送钱时的筹码,永远别满仓无余粮。 互动话题 你目前的股票组合有几只标的?分属哪些行业?评论区说说,我帮你判断是不是“真分散”!下一篇教你“格雷厄姆的止盈止损法则:买对还要卖对,才是真赚钱”。 价值投资 格雷厄姆 分散投资 A股仓位管理