财联社1月7日讯(编辑李响)2026年开年以来,超长债市场呈现持续调整态势,30年期国债收益率连跌破位2.3%关键关口。今日盘中,券商午后买入力量推动下,30年利率债一度迫近至2.3%附近,但尾盘未能守住阵地,收益率回落至2.33%,市场多空博弈仍持续激烈。

在业内人士看来,受基本面复苏预期、政策导向约束和供需格局调整的三重影响,近期超长债流动性提升或已接近瓶颈,2月供给缓解窗口与政策发力预期将成为核心支撑。此外财联社还注意到,尽管部分机构担忧中期调整压力,但超长债超跌后的性价比、配置资金入场等因素已形成较强支撑,中长期震荡修复仍是更具确定性的走势。

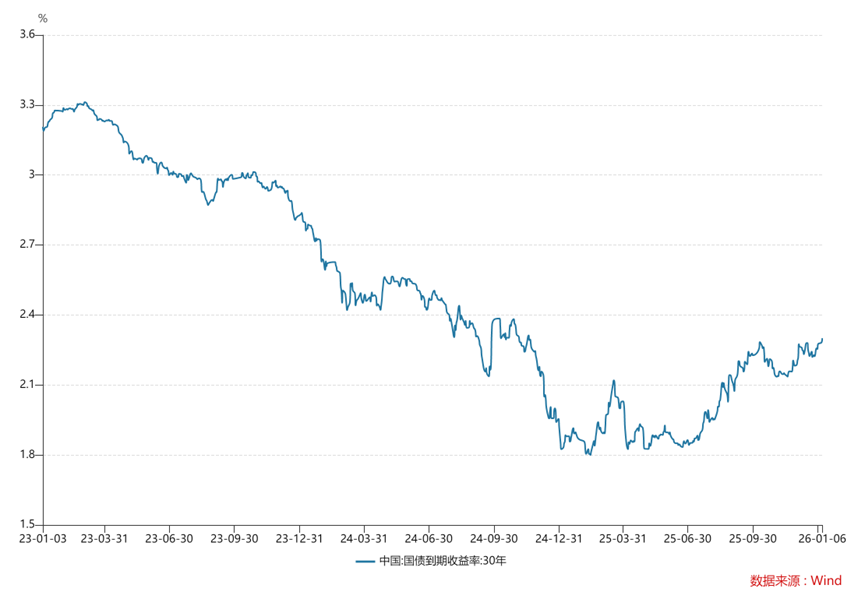

进入2026年以来,30年期国债收益率持续走弱,今日尾盘更是触及2.33%创近一年新高。Wind数据显示,超长债收益率自2025年年中1.8%附近回弹以来,至今已回调超50bp。

图:30年期国债收益率近3年走势

在业内人士看来,供需失衡是开年超长债走弱的核心症结,但在持续回调下,边际改善信号已现,2月或成为关键窗口期。

据华泰固收团队测算,1月政府债净供给预计达8311亿,其中超长债发行规模4276亿,集中供给带来阶段性压力,但整体供给压力可控,更需关注供给节奏和期限安排。

申万宏源固收团队也指出,2026年2月前半段政府债券供给规模较小,将成为超长债供需缓解的关键窗口,叠加3月后供给放量预期已被市场部分定价,供需再平衡有望推动收益率回落。

华源固收首席廖志明在研报中指出,从超长债的配置需求来看主要为银行和保险,其中险资自2025年以来提升股票投资占比,叠加发力分红险产品以及险资非标投资到期高峰或接近尾声,未来险资对超长债的配置需求可能减弱,但A股上市银行25Q3单季度计息负债成本率已降至1.63%,叠加免税效应后性价比已显著高于同期限贷款,未来仍是超长债企稳的核心支撑。

此外在超长债近期超跌后性价比已逐步凸显,交易结构也逐步优化。“近两个月券商自营、基金及年金等合计净卖出2502亿超长利率债,交易盘持仓大幅降低,其中原因之一是央行迟迟不下调政策利率,买债规模较小,而从两会内容表述来看,当前政策利率进一步下调的条件或已具备”,廖志明表示。

也有市场分析人士指出,中小保险在久期缺口压力下,仍有加配长久期地方债的诉求,在险资开门红效应下,配置型资金入场将逐步消化抛压,可把握2月供给缓解窗口带来的交易性机会。