A 股近期调整为攻坚牛蓄力,后续关注交易热度回升。与8-10 月份主线行情强势领涨不同,11 月至今行情也在轮动:依次经历主线行情、大盘价值、情绪指数/微盘的阶段表现。参照24 年12 月-25 年1 月、25 年3 月-4月的这两波经验来看,交易热度回落领先于融资余额回落。近期交易热度从10 月的高点12%已经回落至近期的10%附近,后续融资余额也将出现回落,同样参照前两段来看,后续的1 个月或是处于整理期,关注交易热度右侧确认底部。

主力净流入行业板块前五:半导体,新能源汽车,医药,锂电池,国产软件; 主力净流入概念板块前五:人工智能,华为产业链,国产芯片,小米概念股,阿里巴巴概念股; 主力净流入个股前十:胜宏科技、利欧股份、贵州茅台、江波龙、立讯精密、蓝色光标、宁德时代、香农芯创、恒瑞医药、世纪华通

金融统计数据报告显示,实体融资总体稳定,信贷结构分化明显:企业贷款和债券融资改善,居民融资持续偏弱,政府债仍是重要支撑。政策层面,中央经济工作会议明确财政与投资托底方向,为银行扩表和对公中长贷提供良好环境,同时强调稳妥化解地方与房地产风险,夯实资产质量底线。银行息差预期和风险预期保持稳定,有助权益市场表现。

2025年上市公司重整即将收官,14家已经获得法院受理重整的上市公司陆续进入重整计划执行阶段。由于在重整过程中资本公积转增股本是普遍采用的方案,且转增比例往往较高,由此引发的股票除权风险也随之显现。近日,多家上市公司发布了股价大幅度向下除权的风险提示公告,投资者有可能面临“重整成功,持仓市值反而缩水”的情况。今年14家拿到重整“路条”的上市公司,绝大多数的股价都将向下除权,至于除权后能否出现填权行情,不同个案间的差异显著。需要聚焦重整方案细节与公司基本面改善潜力,理性评估自身风险承受能力,不盲目跟风追高重整概念股。

内盘工业品方面,大部分品种基本面无明显改善,但是估值较低,也需要注意追空风险。预计指数短期偏震荡,但是需要注意美股如果继续调整,可能对指数形成的压力。在政策支持、估值优势等多重因素支撑下,港股市场正成为资金眼中的价值洼地。

近期,机构间REITs(持有型不动产ABS)市场多点开花,多款创新产品相继落地。在消费、能源基建、工业厂房等多个方向上,机构间REITs的资产覆盖范围持续拓宽,成为资本市场服务实体经济的重要创新载体。机构间REITs在资产类型上实现多点突破,有望在服务实体经济、盘活存量资产中发挥重要作用,构建多层次的REITs市场新生态。

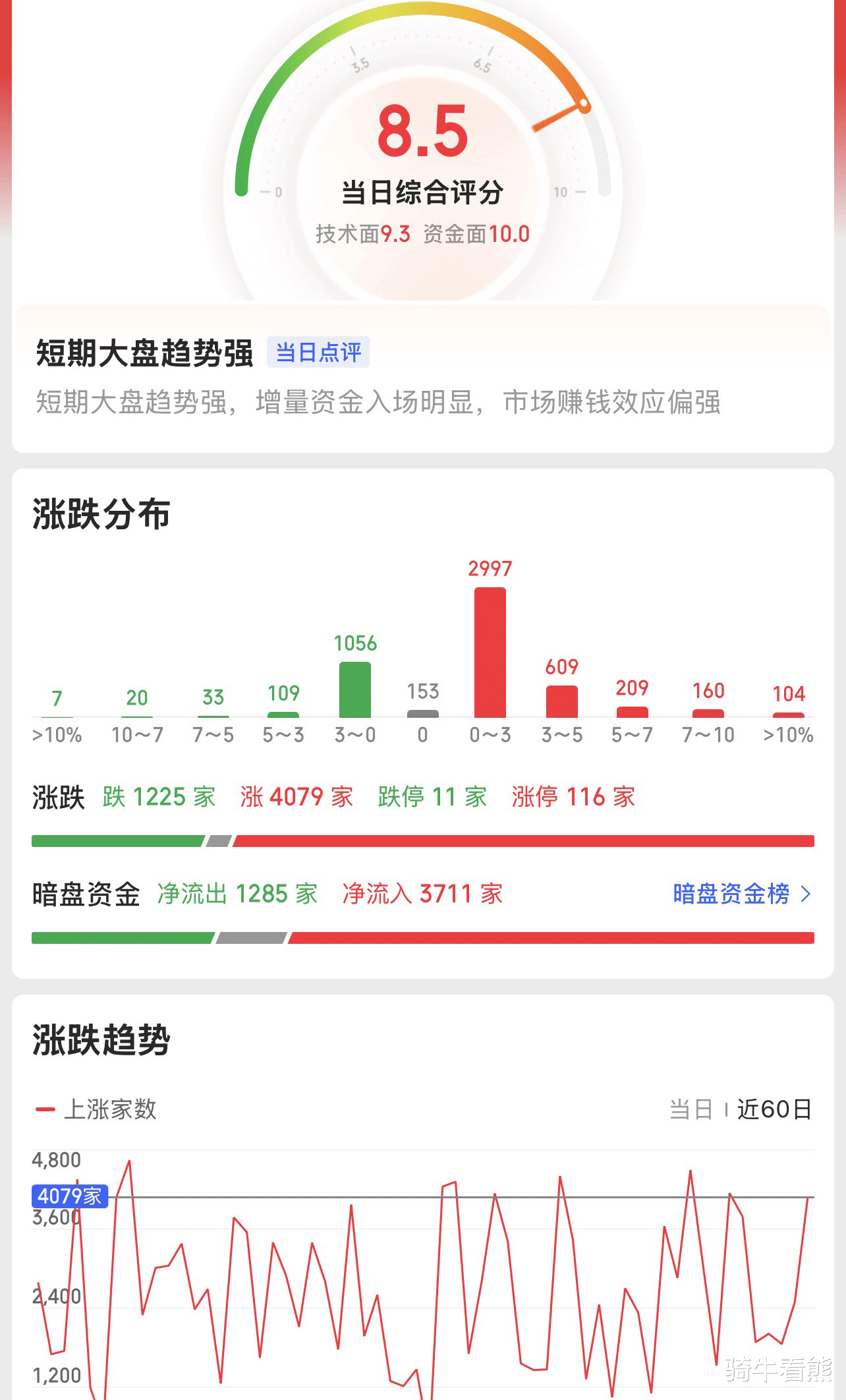

上证指数进入到跨年逼空行情,这个位置不要去看空,应该顺势而为,只不过指数不会不停上涨,本周会有“收网”操作,但是趋势仍然可以高看一线。近期美股AI 龙头估值过高引发泡沫讨论,美股AI 龙头股价回调,英伟达虽业绩超预期但未能持续提振市场。科技板块因产业链相关、估值对标美股从而受美股龙头影响较强,美股回调传导到A 股导致科技板块下跌。

创业板指数的走势仍然是一马当先,1月份大概率要创出去年新高,只不过很多个股仍然还是小幅度跟涨,结构性行情选对方向和标的很重要,否则市场大涨跟你一分钱关系都没有。年底机构通常进入防御策略阶段,以锁定年度在手资金收益率,策略风险偏好保守对高估值的电子、通信等科技板块影响或较大。近期政策密集出台可能性较低,杠杆资金等交易动力或下降。