过去六周,加密货币市场市值蒸发超过1万亿美元,交易员纷纷抛售投机性资产。总市值从10月初超过4.3万亿美元的峰值跌至略高于3.1万亿美元,跌幅约为25%-28%。

比特币价格较10月初创下的126,000美元以上的历史高点下跌了近30%,目前交易价格在90,000美元出头。

在此背景下,表现最强劲的领域之一,同时也是波动性最大的类别:隐私币。

自夏末以来,Zcash的价格已上涨百倍,市值从8月份的不足10亿美元飙升至11月初的70亿美元以上。它一度超越Monero,成为市值最高的隐私币。

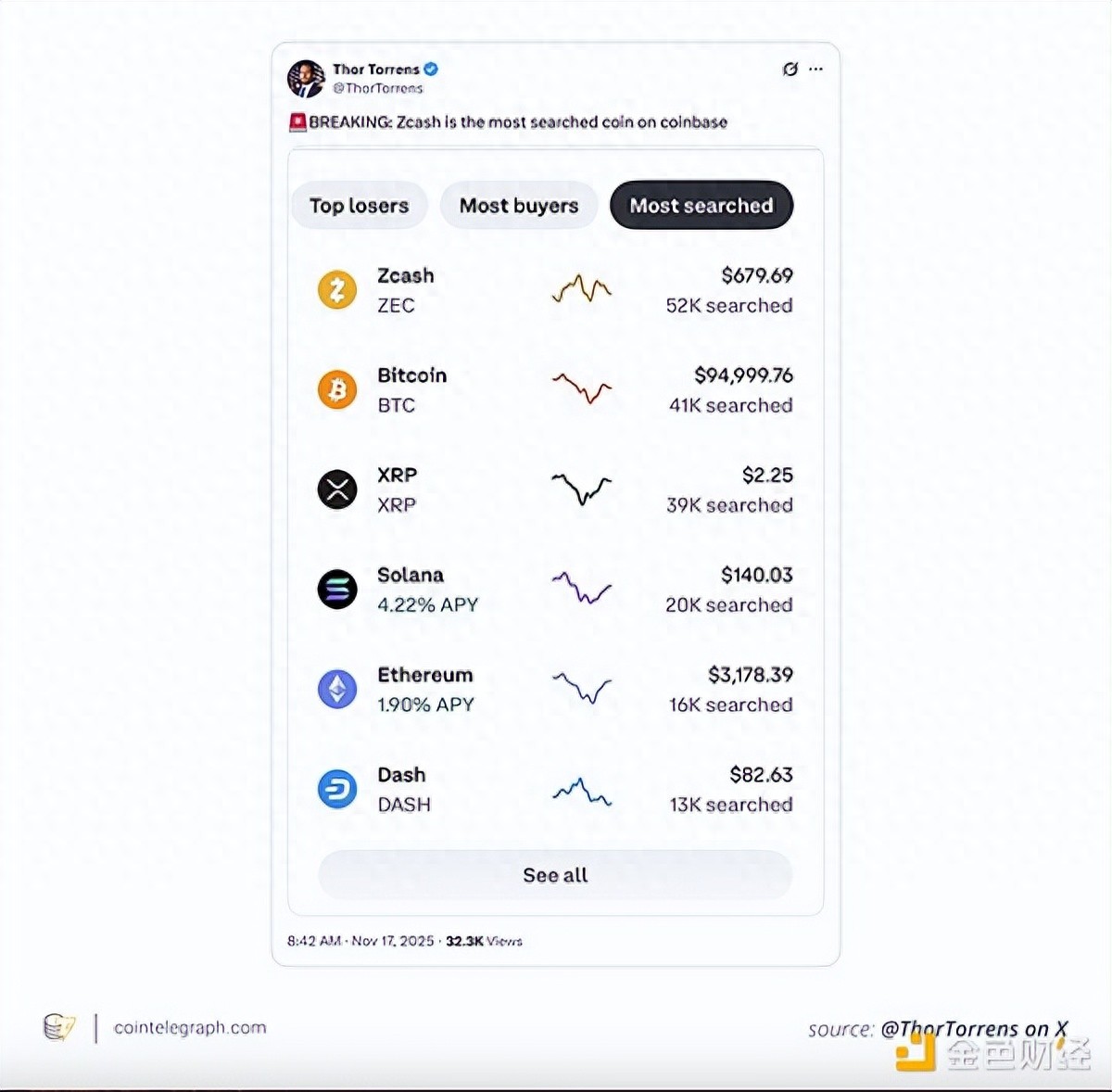

与此同时,Zcash在Coinbase的内部搜索排名中迅速攀升至榜首,用户搜索量超过了比特币和XRP,这表明散户的关注度也随之上升。

分析师表示,价格飙升和搜索量激增的双重效应,预示着典型的热门交易。但复杂之处在于,这种情况发生在面临监管压力不断加大、交易所退市以及与制裁相关的审查的市场领域。

隐私币作为异类:数据与叙述最新一轮的上涨行情显然是由Zcash(ZEC)引领的,Monero(XMR)则远远落后。

分析师指出的关键数据包括:

在一些主要交易平台上,ZEC在一个月内上涨了超过200%。 从夏末低点开始,ZEC的点对点波动实现了高达三位数的百分比涨幅。 XMR也有所上涨,但涨幅远小于ZEC,这使得ZEC的市值一度短暂地超过了XMR。 尽管出现反弹,但ZEC的交易价格仍远低于其历史最高点。解释大致可分为两大类:

一类专注于结构和技术方面,包括随着减半进程的推进而减少的发行量以及计划中的NU6.1升级,该升级将更多的资金控制权转移到代币持有者手中。 另一类则指向叙事和市场结构,包括投资者对价格的过高预期、对监管的担忧、订单簿较薄以及在相对较小的市场部分出现空头挤压。大多数观察人士都认为,这波上涨行情正值监管和政策风向转向不利于匿名资产之际。

监管正朝着相反的方向发展在全球层面,隐私币完全处于反洗钱(AML)的讨论之中。

自2019年以来,金融行动特别工作组 (FATF) 已将其全部反洗钱和反恐融资 (CFT) 标准应用于虚拟资产和虚拟资产服务提供商 (VASP),包括要求在符合条件的转账中附带汇款人和收款人信息的“旅行规则”。

2024 年的一次有针对性的更新发现,约四分之三接受评估的司法管辖区仍只是部分或完全未遵守第 15 条建议,约 30%尚未在法律上实施旅行规则。FATF还特别指出,非法行为者越来越多地使用可增强匿名性的加密货币,这令人担忧。

在欧洲,发展方向更加明确。根据法律和政策分析,以2024/1624号条例及相关立法为核心的欧盟范围内的新反洗钱规则将于2027年之前禁止在持牌平台上使用匿名加密货币账户和隐私币。

加密资产服务提供商将被要求实施银行式的反洗钱控制措施,验证与其服务交互的钱包背后的受益所有人,并逐步停止对完全匿名工具的支持。

但这并不意味着持有这些资产在任何地方都属于非法行为。但这确实意味着,在大部分受监管的金融体系中,基础设施正在重新设计,其前提是隐私代币将受到限制或被排除在外。

退市、交易场所萎缩和流动性风险监管环境已经开始重塑隐私币的交易地点和方式。

关键转变:

2024年,隐私币从中心化交易所下架的数量接近60个,这是自2021年以来的最高数字。 Monero的移除数量最多,Dash(DASH)和其他一些加密货币也受到影响,因为交易所重新审视了反洗钱政策。 币安以当地法规和合规性为由,限制或取消了欧洲多个司法管辖区用户对XMR、ZEC和DASH的交易。 Kraken于2024年底宣布,将停止欧洲经济区 (EEA) 客户的XMR交易和存款服务,提款截止日期为年底,并明确提及欧盟监管变化,包括加密资产市场 (MiCA) 框架。这些举措可能会造成典型的流动性困境。在市场反弹期间,交易清淡的市场可能会因相对较小的资金流入而大幅波动。随着交易从资金雄厚的大平台转移到规模较小或监管较松的平台,大户持有者在不引起价格波动的情况下退出市场会变得更加困难。同样的结构既可能引发突然的飙升,也可能在市场下跌时增加出现价格“真空”的风险。

制裁溢出效应、法庭诉讼及合规焦虑制裁和执法行动又增加了一层不确定性。

2022年,美国财政部外国资产控制办公室(OFAC)对Tornado Cash实施制裁,指控这家基于以太坊的混币器洗钱数十亿美元。2024年底,美国一家上诉法院裁定,制裁不可篡改的智能合约超出了财政部的权限。2025年3月,OFAC正式撤销了对Tornado Cash的制裁。

然而,法律风险并未消失。Tornado Cash的开发者在多个司法管辖区面临刑事诉讼,其中一位联合创始人因经营无牌汇款业务而被定罪。

另一起涉及Samourai Wallet的案件也发出了类似的信号。2025年11月,其创始人在美国认罪后被判处多年监禁,罪名是合谋经营一家无牌汇款公司。检方指控超过20亿美元的比特币通过该服务转移。

对于合规团队而言,基础设施和资金转移工具之间的界限难以界定。一些反洗钱服务商和政策机构现在将隐私币、混币器和一些高风险的去中心化金融(DeFi)工具归入同一高风险级别。在FATF和各国监管机构的压力下,许多公司倾向于过度合规,例如冻结与隐私工具相关的存款、拒绝上架以及限制支付用途。

对用户而言,这会带来次生风险。即便某个特定的加密货币或协议未受制裁,其周边的生态系统仍可能认为接触它风险太大而不愿涉足。

分析师们接下来关注的重点分析人士对这波上涨行情究竟预示着什么意见不一:

一些人将其视为针对日益增长的链上监控、数据共享规则和制裁筛查的一种抗议性交易。 其他人则认为这是在一个萎缩的细分市场中后期出现的投机性飙升,更多是由杠杆和叙事驱动,而非长期需求所致。政策方面的关键里程碑:

欧盟反洗钱法规限制或实际上禁止在授权平台上发行隐私币,预计将于2027年左右全面生效。 FATF将继续发布实施情况审查报告,最新报告称,大多数司法管辖区在虚拟资产标准和“旅行规则”方面的合规情况仍不全面。在技术方面,像Zcash的NU6.1资金变更这样的升级以及在主要网络上进行的可选隐私层的实验,可能会测试更强的隐私保护能否与监管机构对可追溯性的要求共存。

目前,隐私币处于金融隐私长期争论和日益严格的全球反洗钱及制裁机制的夹缝之中。了解法律、流动性和执法风险对于理解这一领域的运作方式至关重要。