文|明明周成华丘远航赵诣

3月债市在央行货币取向边际变化影响下回调后企稳。展望4月,前期宽货币、促消费等工具落地环境下,经济基本面修复成色验证或成为下一阶段主线。供给端主要风险在于特别国债发行计划落地情况;预计流动性缺口有限,但长期限存单发行压力或仍存,央行实质操作态度或回到稳中偏松方向,关注曲线向下修复机会。

3月债市复盘:央行政策端变量主导的回调。

3月资金边际转松、两会关键政策变量整体符合预期,月初利率走势相对平稳。央行行长潘功胜提及货币政策“适度宽松”是长期“状态”,同时要加强规范影响货币政策传导效率行为,市场宽松预期进一步收敛叠加OMO连日回笼而消费回暖预期发酵,3月中上旬债市呈现熊平走势。21日央行公布一季度货政例会通稿,提及后续会评估债市走势,25日MLF转为净投放,市场解读为此前收紧态度边际放缓,利率也小幅下行。

促消费、稳增长工具发力,关注基本面修复成色验证。

2月CPI、PPI双弱而信贷总量结构双弱;经济数据方面,生产端工业增加值略超预期,但需求端尚未见到明显的改善;伴随两会以来促消费、稳增长工具的落地,政策成效验证期或临近,需关注4月消费、物价等领域高频数据的改善情况。

政府债到期较大,4月净融资压力或有限。

结合2025年中央以及地方财政赤字规模,以及当下各类政府债的已发行规模,我们测算了全年政府债供给情况。其中预计4月的国债发行规模或略低于3月水准,但在较大到期影响下净融资或较低,短期风险点可能在未来特别国债的供给节奏。4月地方债发行量通常季节性偏少,预计今年低于一季度单月平均发行规模。

总量缺口有限,但长期限存单发行压力或仍存。

结合我们测算的政府债供给情况,我们预计4月流动性缺口较小。结构上看,3月下旬长短端资金均有所走松,4月存单到期压力低于3月,但仍是年内次高水准;去年12月以来股份行、城商行以及国有行存单存量结构中1Y占比有所下降,考虑到当前央行货币工具久期整体缩短,预计长期限存单发行压力仍存。

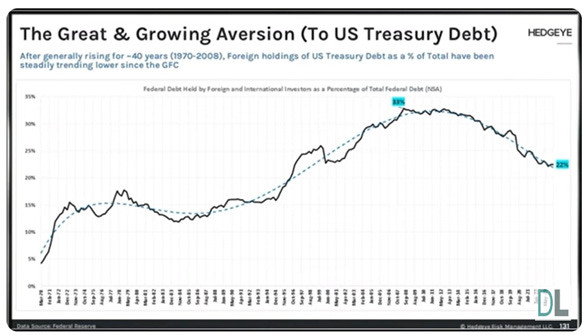

多目标权重再平衡,央行实质操作态度或回到稳中偏松方向。

央行3月货币工具操作呈现前紧后松的特征,前期通过流动性预期管理引导债市利率上行,后期操作放松安抚市场情绪;其背后或是央行针对近期流动性预期管理引导利率上行操作,其影响幅度的重新评估。预计下一阶段央行可能会更多兼顾货币操作对债市走势的影响,OMO或采取削峰填谷的稳健偏松模式。

债券型基金规模小幅增长,提前结束募集的债券型基金数量较上月提升。

截至2025年3月末,债券型基金份额为95792亿份,较2月末增加427亿份,债券型基金资产净值为106813亿元,较2月末增加437亿元。2025年3月,提前结束募集的债券型基金26只,较上月增加14只。

信用利差大幅下行,二级债、城投债利差均有压缩。

本月信用债收益率有所回落,尤其是短融,回落幅度在14~17bps。信用利差方面,1~3年信用债的信用利差整体下行,幅度最高达到14bps,而5年信用债的信用利差多数变动较小,仅AA-信用利差反弹6bps。期限利差方面,3Y-1Y、5Y-3Y、5Y-1Y期限利差均走扩,信用债的收益率曲线变陡,关注后续长端信用债的补涨机会。本月二级债利差下行,3年期AAA-国开利差变动-3.64bps,5年期AAA-国开利差变动0.38bp,城投债利差多数压缩,1年期中低等级城投债的利差压缩较多,幅度最高达到18bps。

结合当前各类债券的静态收益率和期限结构,分析不同持仓周期下的骑乘收益情况。

我们测算:3个月维度下,选择3~5年期限的信用债,能够获取更高的骑乘收益,具体品种上推荐AA~AA+隐含评级债券,若符合投资条件也可以从中选择永续债和私募债,3个月的骑乘收益约在0.5%~0.9%之间。6个月维度下,上述3~5年中等级信用债仍有骑乘收益的优势,此外也可关注剩余期限在6年左右的国开债,骑乘收益也有机会达到接近1.4%的水平。9个月维度下,选择剩余期限在6年左右的国开债和中高等级信用债,获取2%以上骑乘收益的机会比较大。

央行阶段性收紧或成过去式,关注曲线向下修复机会。

今年1月以来,在资金面紧张的驱动下,债市出现较为持续的回调,但近期开始出现转宽的信号,首先是MLF超额续作,并采取美式招标,或意味着也有结构性降息的出现,其次是3月下旬OMO一改之前持续净回笼的状态,改为净投放,也反映了央行对于流动性的呵护。因此,前期制约债市的主要因素——流动性环境已经开始转变,后续由资金面传递至国债收益率曲线的向下修复值得期待。

风险因素:

货币政策、财政政策超预期;央行公开市场操作投放超预期;信用违约事件频发等。

本文节选自中信证券研究部已于2025年3月31日发布的《月度债券策略聚焦20250331—4月债市展望:关注经济修复成色验证》报告,具体分析内容(包括相关风险提示等)请详见报告。若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。

重要声明:

本资料定位为“投资信息参考服务”,而非具体的“投资决策服务”,并不涉及对具体证券或金融工具在具体价位、具体时点、具体市场表现的判断。需特别关注的是(1)本资料的接收者应当仔细阅读所附的各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。(2)本资料所载的信息来源被认为是可靠的,但是中信证券不保证其准确性或完整,同时其相关的分析意见及推测可能会根据中信证券研究部后续发布的证券研究报告在不发出通知的情形下做出更改,也可能会因为使用不同的假设和标准、采用不同观点和分析方法而与中信证券其它业务部门、单位或附属机构在制作类似的其他材料时所给出的意见不同或者相反。(3)投资者在进行具体投资决策前,还须结合自身风险偏好、资金特点等具体情况并配合包括“选股”、“择时”分析在内的各种其它辅助分析手段形成自主决策。为避免对本资料所涉及的研究方法、投资评级、目标价格等内容产生理解上的歧义,进而造成投资损失,在必要时应寻求专业投资顾问的指导。(4)上述列示的风险事项并未囊括不当使用本资料所涉及的全部风险。投资者不应单纯依靠所接收的相关信息而取代自身的独立判断,须充分了解各类投资风险,自主作出投资决策并自行承担投资风险。