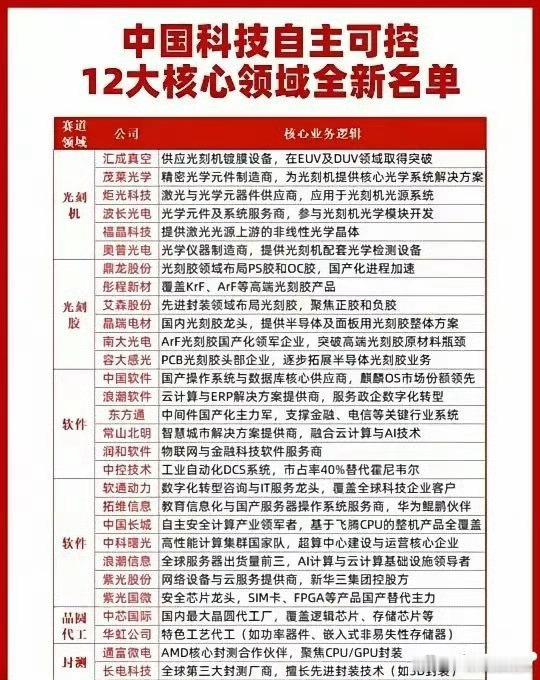

中国科技自主可控核心领域深度解析

一、光刻机领域:突破光学“皇冠明珠”

核心矛盾:光刻机被ASML垄断,国内从镀膜设备、光学元件、激光光源 全环节突破,目标实现28nm及以下制程自主。

1. 汇成真空

EUV/DUV光刻机镀膜设备供应商,突破离子束镀膜技术(均匀性±0.5%)。国内唯一实现EUV镀膜设备量产的企业,绑定上海微电子(国产光刻机龙头),2024年设备订单增120%。

2. 茂莱光学

光刻机核心光学元件(物镜、反射镜),精度达亚微米级。进入蔡司供应链(ASML光学系统供应商),同时为上海微电子定制非球面镜;军用光学积累深厚(导弹导引头),技术可迁移。

3. 炬光科技

光刻机激光光源(准分子激光器),脉冲能量达20mJ,重复频率1000Hz。国内唯一掌握准分子激光技术的企业,绑定华工科技(激光系统集成),2025年光源模块订单破5亿。

4. 波长光电

光刻机光学模块(分光镜、滤光片),参与光刻胶涂胶显影系统。定制化能力强,为芯源微(涂胶显影设备商)提供光学组件;消费电子光学积累(手机镜头),产能灵活。

二、光刻胶领域:突破“液态黄金”垄断

核心矛盾:高端光刻胶被日本JSR、信越垄断,国内从原料、配方、产线 全链条攻坚。

1. 彤程新材

ArF光刻胶,覆盖正胶/负胶,绑定中芯国际icon。收购日本瑞翁(ArF单体专利),突破原料瓶颈;2024年中试线良率达75%,2025年量产100吨(满足中芯10%需求)。

2. 晶瑞电材

KrF光刻胶,布局电子级双氧水(光刻胶配套)。KrF光刻胶在长江存储验证通过,2024年出货50吨;电子级双氧水打破德国巴斯夫垄断,自用率达60%,降本20%。

3. 南大光电

ArF光刻胶单体(核心原料),突破高分辨率光刻胶原料瓶颈。自主研发ArF单体,纯度99.999%,供货彤程新材、晶瑞电材;MO源(半导体前驱体)市占率60%,现金流充沛。

4. 容大感光

先进封装光刻胶,聚焦正胶。封装光刻胶市占率25%,绑定长电科技、通富微电;受益先进封装需求,2024年订单增80%。

三、软件领域:重构数字“操作系统”

核心矛盾:工业软件、操作系统被西门子、微软垄断,国内从信创、工业自动化、鸿蒙生态 突破。

1. 中国软件

麒麟OS,市占率60%;数据库。麒麟OS适配飞腾、龙芯全系列CPU,党政机关装机量超300万台;深度绑定国家信息安全,政策订单保底。

2. 润和软件

鸿蒙智能座舱(华为问界、比亚迪海豹),金融科技系统。鸿蒙座舱市占率35%,绑定华为“鸿蒙原生应用”战略;银行核心系统(如长沙银行)市占率10%,现金流稳定。

3. 中控技术

工业DCS系统(石化、化工),市占率40%替代霍尼韦尔。DCS在中石化市占率55%,打破西门子垄断;工业互联网平台“supOS”连接10万台设备,赋能工厂智能化,2024年订阅收入增120%。

4. 软通动力

华为鸿蒙生态服务商(智能终端、政企数字化),8万工程师外包。华为核心合作伙伴(占鸿蒙项目60%),Mate60系列软件适配订单超10亿;政企数字化(如税务系统)市占率15%,客户粘性强。

四、晶圆代工领域:突破“制造心脏”

核心矛盾:台积电垄断高端制程,国内从成熟制程、特色工艺突破。

1. 中芯国际

28nm车规芯片量产,14nm逻辑芯片试产。28nm成熟制程市占率35%,绑定高通icon、华为;车规芯片通过IATF16949认证,切入比亚迪供应链,2024年汽车芯片收入增80%。

2. 华虹公司

特色工艺(功率器件、嵌入式存储),12英寸晶圆厂扩产。功率半导体代工市占率25%,绑定英飞凌、士兰微;嵌入式存储技术领先,供货苹果手表芯片;无锡基地投产,2024年产能增30%。

五、封测领域:突破“最后一公里”

核心矛盾:日月光、安靠垄断先进封装,国内从SiP、Fan - Out 突破。

1. 长电科技

先进封装市占率18%,苹果射频模块核心供应商。SiP封装在iPhone 15 Pro占比30%,绑定苹果、高通;车规级封测认证齐全,供货特斯拉ADAS芯片,2024年汽车封测收入增90%。

2. 通富微电

AMD核心封测商,覆盖CPU、GPU封测。深度绑定AMD,受益AI芯片需求爆发,2024年AI封测订单增150%;功率半导体封测市占率20%,绑定英飞凌、斯达半导。

近期英伟达黄仁勋来北京卖H20,别把他当成什么好心人,卖的也是阉割版,是没用的,也是想赚东大的钱,又不想放弃东大市场,又来打乱国内科技的发展节奏

自主可控,国产替代化,不可逆,是长周期战役,需跟踪 技术节点(如国产光刻机量产、光刻胶良率)、政策补贴、产业链协同,逢调整布局核心资产,分享国产替代红利。

简单

这些所谓自主可控的技术加起来还不到英伟达的几十分之一哦