朋友们好,在上一篇文章《伊利150%的上涨空间,PB1.05倍的蒙牛乳业呢?(一)》中,我得出如下结论:“仅仅从资产角度看,资产无法为蒙牛乳业提供足够的安全边际。那么蒙牛就不值得投资了么?当然不是!以上评估类似清算价值评估,蒙牛被清算的概率太小了。因此,蒙牛是否值得投资还要看这些资产能产生的净利润与现金流情况,即需要评估蒙牛的盈利能力价值。”

本文就来看看蒙牛的盈利价值。

我将依据ROE——现金流——股息与回购的顺序分析蒙牛的盈利价值。ROE代表盈利能力,现金流代表盈利转化为现金的能力,股息与回购代表现金转化为股东回报的能力。

下图是蒙牛过去十二年的净资产收益率ROE。2016年公司计提了22亿元的商誉减值,其余年份,公司的ROE水平均高于10%,2023年为11.4%。11.4%意味着什么?意味着,如果公司能够持续保持这个ROE水平,未来公司的净资产将以11.4%的速度成长,估值不变的前提下,将实现11.4%的投资回报率。而当前公司的PB仅有1.1倍,处于历史最低水平,如果股价不涨,2024年年报后,PB就低于1了。

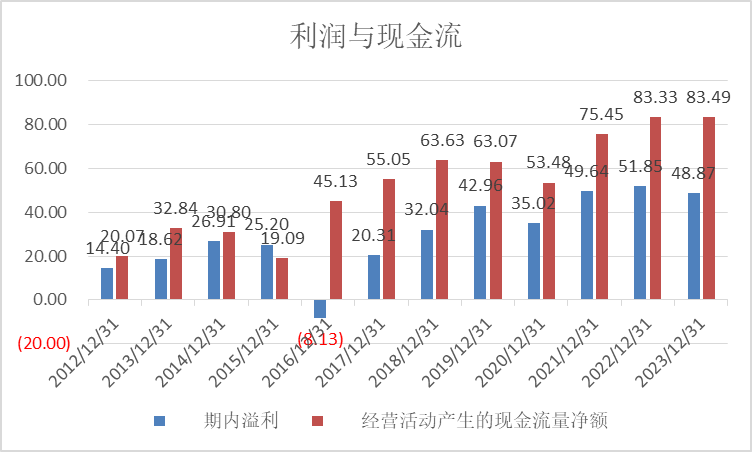

接下来我们再看公司将盈利转化为现金流的能力。下图中蓝色柱子是利润,红色柱子是经性现金流,历年经营性现金流均高于净利润,以2023年为例,净利润49亿元,经营性现金流却高达84亿元。蒙牛的现金流创造能力还是非常牛的。

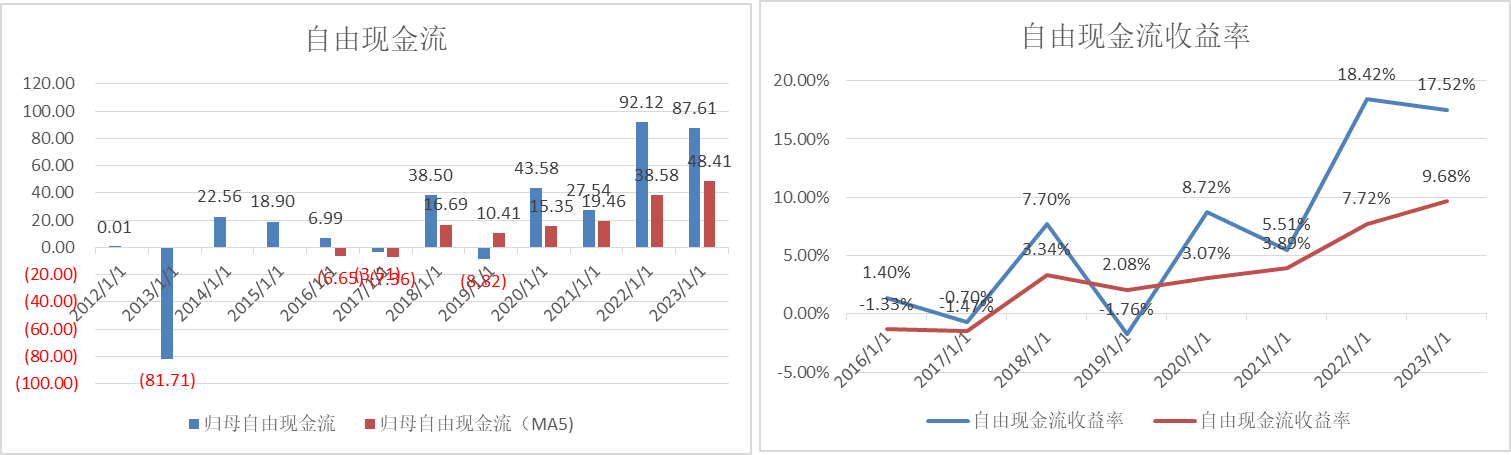

我们再看公司将经营性现金流转化为自由现金流的能力,下表是公司过去12年经营性现金流现金流与资本开支情况。

回顾历史,公司资本开支最大的有两部分:第一部分是购买固定资产,主要发生在2019年以前,2020年至2023年购买固定资产的钱很少了,2023年仅有15亿元。第二部分是收购公司,主要发生在2019年至2021年这三年。2019年花了67亿元收购澳洲婴配粉企业贝拉米,2020年12亿元,2021年58亿元。这些收购明智吗?事后看,极其垃圾。从雅士利、贝拉米、现代牧业到妙可蓝多,都极其拉垮。好现象是,2022年与2023年这两年终于消停了,并购没有了。

下方左图是我计算的归母自由现金流,蓝色柱子是当年的自由现金流,红色柱子是五年平均的,2023年自由现金流为88亿元,5年平均为48亿元。右图是基于当前500亿元市值计算的自由现金流收益率,以2023年计算,达到了惊人的17.5%,以五年平均计算也接近10%。

历史上,蒙牛的现金流创造能力确实比较强,关键是不要乱花钱。高飞上来后,如果真像在股东大会上讲的那样,注重利润改善,提高股东回报,不折腾不资本开支不收购,蒙牛每年将产生近90亿现金流,这是恐怖的,以这个速度,五六年产生的现金流就能达到当前的市值水平了。

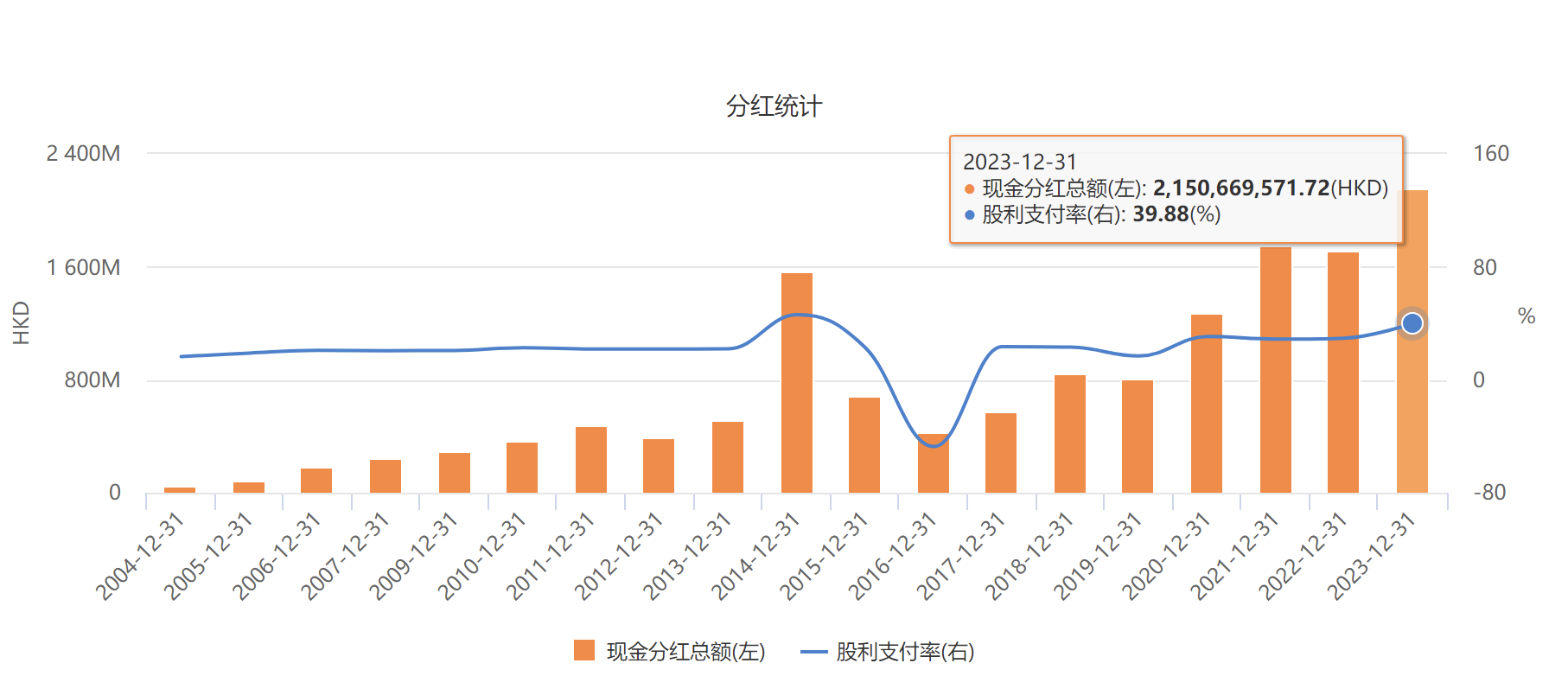

最后看股息与回购。下图是分红数据,蒙牛确实在缓慢提高分红比例,2023年分红比率为40%,股息率约为3.87%。

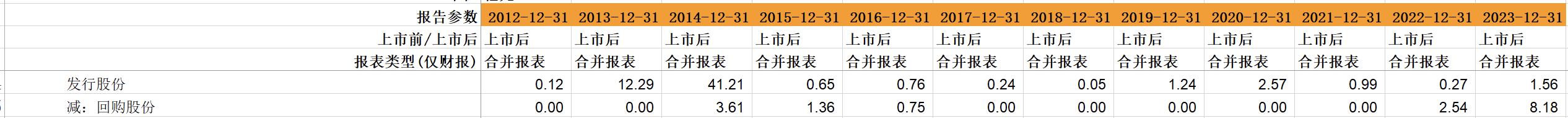

再看回购,下表是现金流量表中的数据,2023年蒙牛同样加大了回购力度,回购8.18亿人民币,最近股东会又授权了新一轮回购。以2023年计算,蒙牛的回购收益率有1.6%,加上分红,蒙牛分红回购收益率达到了5.5%的水平。

总结一下,虽然蒙牛的资产不能为我们提供足够的安全边际,但是蒙牛的盈利能力确能提供不错的安全边际:PB超过11%,自由现金流收益率超过15%,分红回购收益率达到5.5%。

给予过去几篇文章,我们可以初步得出蒙牛的投资逻辑:

一、估值便宜,盈利、现金流、股息回购给了不错的安全边际。

1、市净率1.1倍,ROE11%,净资产每年增长11%;

2、市盈率10倍,现金流极其强大,经营性现金流90亿元,自由现金流80亿元,500亿元市值,6年回本;

3、股息率3.87%,回购收益率1.6%(8/500亿元),整体回报3.87%+1.6%=5.47%;

二、原奶处于周期底部,公司处于估值底部。回顾历史,公司PE与原奶价格是同方向波动的,公司估值变化领先于原奶价格变化。原奶的周期底部可能出现在2024年下半年或2025年,因此,原奶周期是投资蒙牛的中期逻辑。

三、乳制品行业可能复制啤酒2016年至2021年的牛市路径:销量见顶后,竞争趋缓,行业利润率改善。蒙牛换帅,明确提出更注重利润与股东回报。伊利持续向投资人也是向竞争对手传达,专注于利润率改善的目标。这是投资蒙牛的长期逻辑。

四、潜在回报空间:1000亿收入,利润率从5%提高至6.5%,65亿利润,公司提高股东回报比率,市盈率提高至15倍,1000亿元市值,翻倍空间。

历史相关文章:

《伊利股份,150%的上行空间?》

《伊利150%的上涨空间,PB1.05倍的蒙牛乳业呢?(一)》