一觉醒来,整个世界都在做多中国

巴菲特说,在别人贪婪时要保持警惕,而在别人警惕时就要贪婪。

每一次机会面前,巴菲特从不手软和犹豫,对大家而言,机会不是每次都有,遇到了我们就要快速出手。

国内还在犹豫牛市是否见顶之际,华尔街资本已经果断进场、做多中国。开始疯狂地抢筹,拼命地空翻多。

外资就好像猎人嗅到了猎物,不惜一切代价地扑上去。

究竟是他们太疯狂,还是我们太谨慎?这恐怕都要留给后市来做评判了。

2008年国际金融危机时,“大空头”迈克尔·伯里(Michael Burry)凭借逆势做空次贷、做空美国,并最终取得数十倍回报而一战成名。

伯里最近突然重仓中国资产,成为外资买入中国的又一催化剂。

对,就是《大空头》电影里的那个独眼对冲基金经理开始做多中国了。

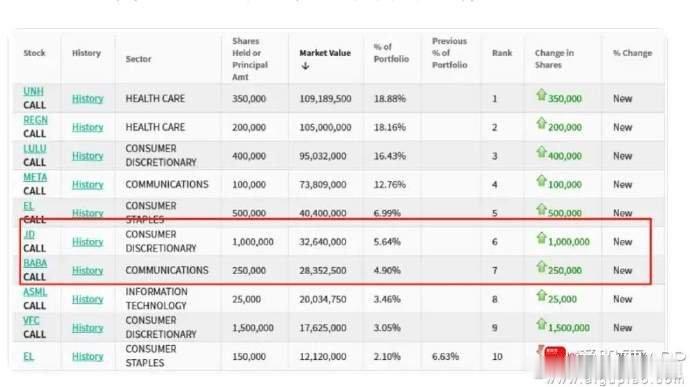

据环球网报道,伯里管理的Scion资产管理公司最新提交的13F持仓报告,伯里在二季度清空了此前持有的阿里巴巴、京东、拼多多、百度和携程等中概股的看跌期权,现在转而买入阿里巴巴和京东的看涨期权,涉及金额分别达2800万美元和3260万美元。

一季度的“做空”转向“做多”,操作迅速转变,态度十分坚决。

值得玩味的是,伯里的操作策略带有浓厚的“杠杆思维”,他并未直接购买股票,而是选择以期权工具放大收益。

就是在以小博大。

这种策略,暗示了他近期对中国资产的强烈看涨。

2025年的中国A股市场,正站在估值修复与资金共振的历史关口。我们要有足够的自信,压抑三年的中国股市,将迎来久违的大牛市。

事实上,牛市往往在悲观中酝酿。

市场在2024年9月之前连跌数年,估值已经低得惨不忍睹。其中,2023年市场的市盈率已经跌破10,甚至比2008年1664点的13.5倍估值还要低20%以上。

预示着,市场已经极度悲观。

这时只需要一个契机,就能点燃整个市场。星星之火、可以燎原,而2024年的924政策正是这星星之火。

牛市的核心驱动力永远是资金。

924政策通过大幅降息、互换操作、上市公司再贷款等操作,给市场注入了充沛的内生资金。

外资虽然后知后觉,但是迅速理顺逻辑,看多做多。

美国对冲基金传奇人物大卫·泰珀在随后的9月26日发声,中国的最新政策是超预期的;我觉得整个情势都发生了变化,购买有关中国的一切,比如ETF、期货等。

而,增量资金将会使得整个市场加速走大牛市。

根据Choice数据对外资的最新统计,截至2025年6月30日收盘,北向资金 (外资)持有的A股公司共有3572家,持股总市值约为22830亿元,相比2025年一季度末的21909亿元,增加了约921亿元。

其中,2025年二季度末,北向资金持股市值最多的3个行业依次是:电力设备(2814亿元)、银行(2541亿元)、电子(2261亿元)。

毫无疑问,这些数据的背后正是A股市场里表现最好的行业。再次暗示了,外资成为推动市场走牛、特别是结构性行情大涨的重要推手。

唱空者总爱用“增速放缓”来否定中国经济,但是一次次的经验和教训告诉大家:基本面的预期差,正是中国经济韧性被严重低估的关键。

分享两个关键的预期差。

第一个预期差,经济转型的预期差。

中国的出口早已经从过去的老三样,升级到了新三样。过去的服装、家具、家电虽然韧性十足,但是新能源汽车、锂电池、光伏增长动能更强。

据央视新闻报道,2025年第一季度新能源汽车的产销表现惊人,分别完成318.2万辆和307.5万辆,同比大幅增长50.4%和47.1%。新能源汽车的市场份额已高达新车总销量的41.2%。

同时,今年第一季度新能源车的出口量达到44.1万辆,同比增长43.9%。这表明中国汽车产业正在加速出海。

背后有两个细节,也值得大家注意。

一个是,汽车的出海已经探索出一套可复制的打法。新能源汽车出口正在带动更多的企业出海,比亚迪、拼多多、阿里巴巴、京东、蜜雪冰城等这些企业都在出海,把国内成功的产品、模式在海外输出。

这都打开了相关企业的市场天花板。

另一个细节是,这些出海企业上下游供应链的“含科量”越来越高。比如,证监会数据显示,和10年前相比,市值超千亿元的A股上市公司中,科技企业占比从12%提升至27%。目前,科创板、创业板、北交所新上市公司中高新技术企业占比均超过九成,全市场战略性新兴产业上市公司市值占比已超过四成。

这些都是经济转型的必然结果。而“含科量”的大幅提升,正是一个巨大的预期差。

接下来分享第二个关键的预期差,大家忽略了,财政持续发力的决心。

中国大家长不同于欧美经济体的高债务困境,无论是负债率还是赤字率都总体处于全球主要经济体低位。

所以,有充足的加杠杆空间。

只要把钱用在对的地方,一定能够突破卡脖子,完成产业自主升级,这些高品质好价格的产品,就一定能形成国内国外双循环的大格局。

2025年5月7日,央行宣布,为支持科技创新和技术改造,将增加3000亿元科技创新再贷款额度,总额度从5000亿元提升至8000亿元。

就是要在科技的道路上杀出一条血路。

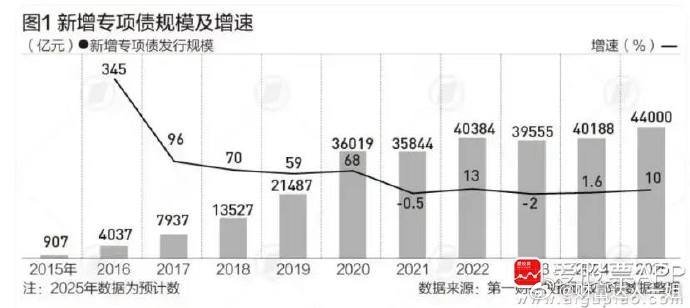

另外,地方经济也在发力。自2022年新增专项债发行规模提升至约4万亿元历史高位后,2023年和2024年连续两年新增专项债发行规模基本都稳定在4万亿元左右。

2025年国家再度提升新增专项债限额至4.4万亿元,新增专项债额度发行额度再次实现约10%增长。

就是要稳投资、防风险、稳经济。

这些增量政策投入市场,将直接推动企业盈利修复。

值得注意的是,财政的发力不仅仅体现在总量的输出,也体现在行业的调整。比如为了配合反内卷,财政已经在部分行业开始调整政策。

大摩研究报告称,若反内卷能在未来三年完成财税与产业链重塑,团队预估2026—2027年A股非金融净利润复合增速有望重返15%区间。

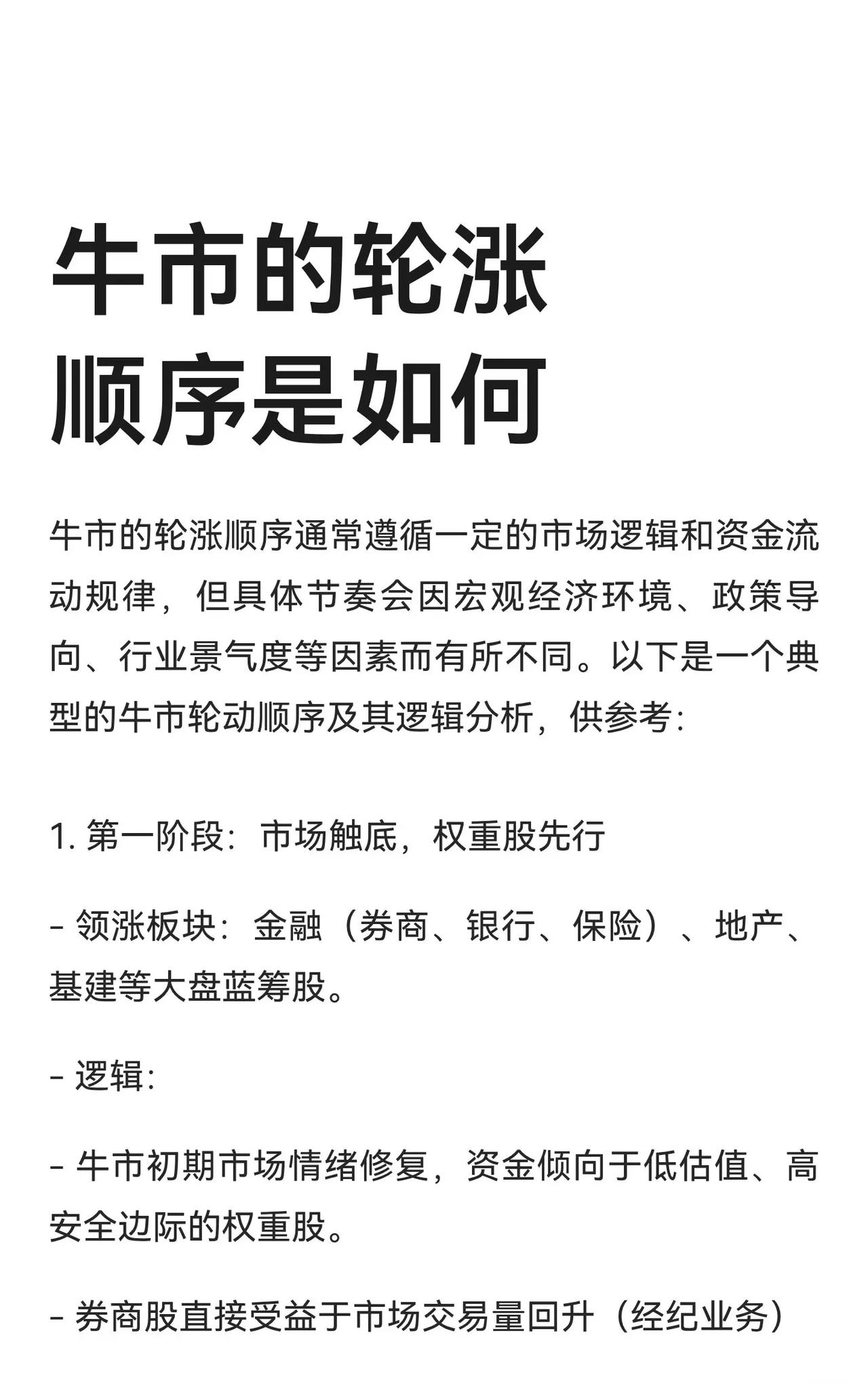

所以,回顾A股30年历史,每一轮大牛市启动前都伴随着相似的特征:估值见底、政策托底、外资进场、市场加速、泡沫破裂。

2005年股权分置改革,2014年沪港通开通,2024年的924会议定调资本市场重要性、并购重组政策松绑。

这些都是估值见底之后,政策托底催生的历史性机遇。

大家顺着这个逻辑会发现,当下市场似乎已经进入到了“外资进场、市场加速”的阶段。

当多数人还在争论"牛熊真伪"时,外资机构、内资保险这些聪明资金已在加大入市力度。请记住,机会不是每次都有,遇到了就要快速出手。

不过要注意的是,风浪越大,鱼越贵。不要贪心。股票[超话]

JYYX

懂点常识都知道短期肯定上涨,然后马上就要到顶了……国外资本唱多就是开始准备离场。